文|云酒网

日前,白酒上市公司2022业绩已全部公布。

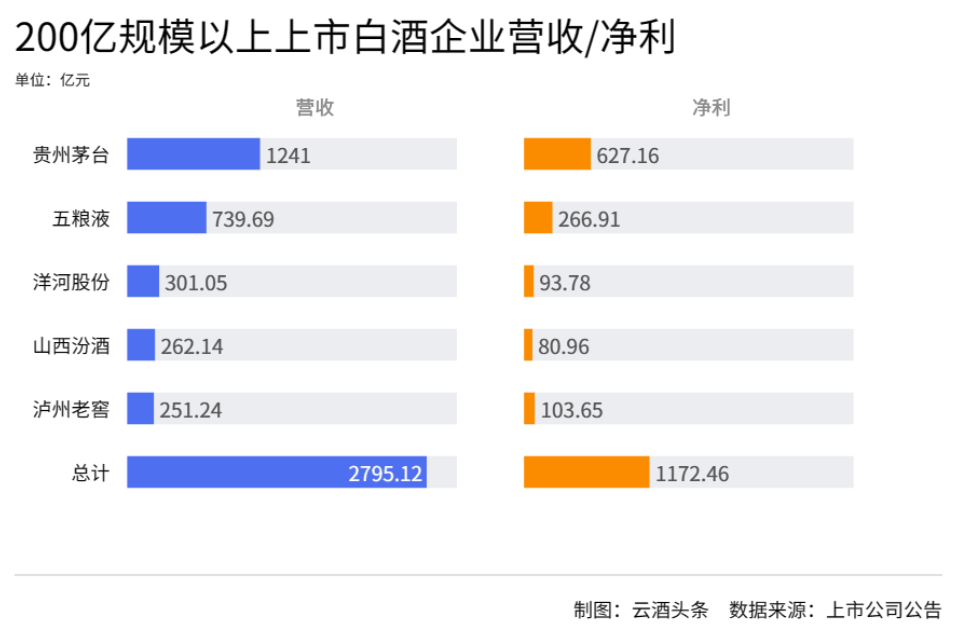

从营收以及利润的整体表现来看,增长仍然是行业主旋律。白酒行业前五营收已达2829.66亿元,占规上白酒企业营收的42.70%;净利润已达1172.46亿元,占规上白酒企业利润的53.25%。

这当中,茅五的引领地位依然强势,洋汾泸之间的差距进一步缩小;随着洋河股份跨过三百亿营收大关,汾酒营收超过泸州老窖;新上市酒企的出现,区域酒企之间的此起彼伏,这些行业竞争格局出现的细微变化,也意味着白酒行业新格局的诞生。

在酒业新周期的背景下,这样的“微调”,无疑有着更深刻的意义。

300亿新门槛即将诞生

白酒前五之间的较量,在2022年再次迎来高潮,茅台以1275.54亿元营收继续稳坐龙头位置。而五粮液营收连续七年保持双位数的健康增长,大步跨过700亿元营收位居第二,进一步拉大与后续上市企业的差距。

在茅台、五粮液呈现出绝对领先的情况下,洋河股份、山西汾酒、泸州老窖之间的营收差则仅有38.91亿元、10.90亿元,这三者之间地位的变化,充满更多的可能性。

洋河股份2022年实现营收301.05亿元,较2021年增加了47.55亿元,增幅达18.76%;净利润增加18.73亿元,增幅达24.91%。而从2017年营收199.18亿元到2022年实现301.05亿元,洋河股份都是白酒头部竞争的重要参照系。

横向对比山西汾酒和泸州老窖2022年营收来看,两者业绩均已超过250亿元。其中山西汾酒营收增幅达31.26%,净利润增幅为52.36%,泸州老窖营收达21.71%,净利润增幅30.29%,均超过洋河。泸州老窖更是以103.65亿元的净利润位居三者第一,其毛利率高达87.02%,同样位居洋河股份与山西汾酒之上,显示出超强的盈利能力。

200亿营收的重要关口,在很长一段时间中都是白酒行业头部竞争的入场券,此番洋河股份实现300亿营收,山西汾酒、泸州老窖营收朝三百亿靠拢,实际也将白酒行业的头部竞争门槛进一步向300亿推移。

纵向对比三者在2020至2022的三年业绩,洋河股份、山西汾酒、泸州老窖营收的年平均增幅分别为:10.05%、30.55%、16.98%,而洋河股份、山西汾酒、泸州老窖在2023年分别定下了15%、20%、15%的增长目标。

以目前三者的营收基数,山西汾酒有望在2023年跨过300亿大关,泸州老窖则将以近290亿元的营收逼近300亿。

日前,洋河股份已宣布2023年一季度实现营收150.46亿元,这一业绩已接近其2022年总营收的一半。对于洋河股份而言,想要继续保持在头部中的优势引领地位,加大对于高端白酒赛道的投入,有着重要意义。

2022年,洋河股份中高档产品营收262.27亿元,占比约87%,同比增长21.87%;山西汾酒中高价产品营收189.33亿元,占比约72%,同比增长39.45%;泸州老窖中高档产品营收221.33亿元,占比约为88%,同比增长20.30%。

不难看出,未来白酒头部之间的竞争仍将营收占比更高的高端市场展开,率先迈入300亿营收的洋河股份,在将进一步提高行业头部门槛的同时,也将头部之间关于高端市场的白热化竞争趋势展现得淋漓尽致。

而300亿新门槛的诞生,实际上,也宣告着行业马太效应的持续加强,在头部占据大部分市场利润空间的情况下,其余一线、二线或是三线酒企都将面临更大竞争压力。但在更为激烈的市场竞争下,它们的发展选择也将为行业带来更多亮点。

激烈的百亿之争

以行业200亿元阵营为例,目前非上市的白酒企业中,宣告2022年营收突破200亿的酒企仅有习酒以及郎酒两家,均为酱酒企业。

而上市公司中目前最有望触线200亿的,是2022年营收为167.33亿元的古井贡酒,营收同比增长了25.95%;其中年份原浆系列营收达121.07亿元,占比达72%。并且,古井贡酒此前宣布预期在2023年实现两百亿营收。

实际近五年来,古井贡酒的年平均增幅在19%以上,随着高端产品占比的增加,古井贡酒顺利挺进200亿阵营拥有极大确定性。

此外,根据德阳市此前公布的非公企业50强榜单,四川剑南春(集团)有限责任公司2022年营业收入为154.2亿元。

两家酒企的加速崛起,对于行业竞争新格局的构建有着重要作用。酒业强分化趋势加剧的背景下,无论是冲线200亿还是100亿,都将更具挑战性。

以在2019年白酒营收便超过100亿的顺鑫农业为例,在2019年至2021年的三年间,顺鑫农业白酒业务板块一直徘徊在100亿线上。但在2022年,公司白酒业务营收收窄,仅有81.09亿元,同比减少了20.70%,掉出百亿阵营。但与此同时,顺鑫农业白酒业务毛利率大幅提升至44.20%,同比增长了6.48%,在上市白酒企业中毛利增幅最大。

毛利率的提升是顺鑫农业白酒业务板块品牌升级、实施高端化战略成效的直接体现,中高端市场占有率的提升和品牌溢价能力的提高,将极大助力顺鑫农业在接下来的消费升级以及行业调整中,实现转型。

目前,最有希望在2023年突破百亿营收的上市酒企,是2022年营收为78.85亿元,营收增幅达23.09%的今世缘,其净利润已达25.03亿元,同比增长了23.24%。

今世缘表示,根据市场形势、公司战略目标及2022经营绩效情况,公司确定2023年经营目标为总营收100亿元左右,净利润31亿元左右。而今年一季度今世缘已实现营收38.03亿元,同比增长了27.26%。

而在非上市酒企中,曾触线100亿的酒企,仅有劲牌和国台。公开资料显示,2021年,劲牌实现110亿元营收,国台实现102亿元营收。此前同样提出过百亿营收目标的西凤酒,2022年实现营收84.29亿元;湖北白云边2022年销售收入为70.78亿元,同比增长15.58%,未及预期。

总体来看,能否实现百亿营收,依旧是一线酒企的重要衡量标准,面对不断提高的头部门槛,二三线酒企想要取得突破性增长更需要承压前行。

鏖战五十亿

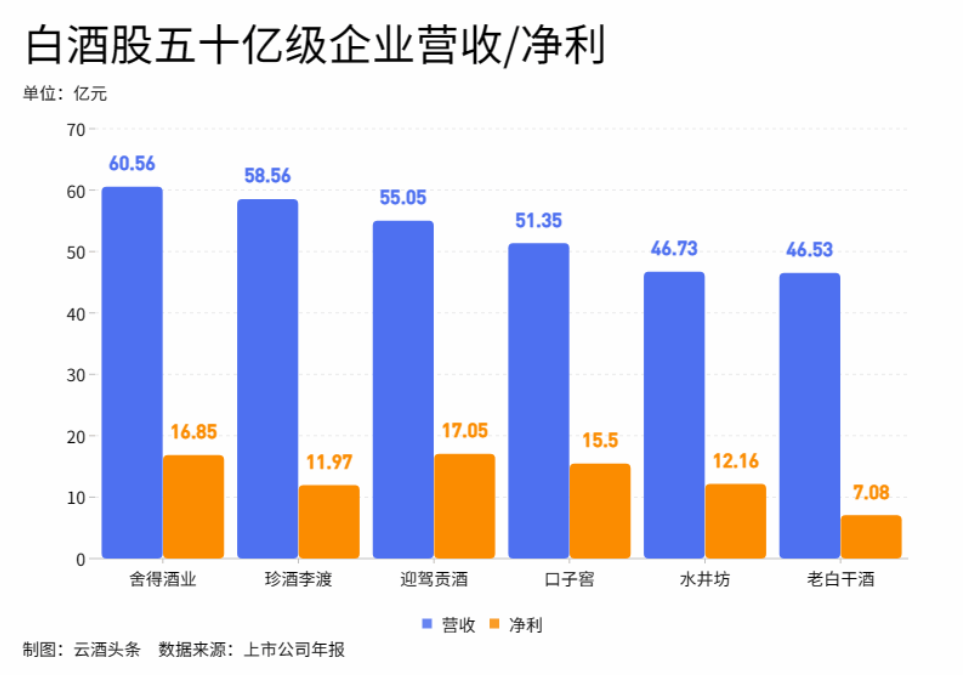

在100亿线下,交锋最为激烈的是五十亿关口。

在2022年白酒股中,共有舍得酒业、珍酒李渡、迎驾贡酒、口子窖4家企业营收在50亿以上,其中舍得酒业和迎驾贡酒均是首次实现营收超50亿。

另外,水井坊和老白干酒也分别以46.73亿元和46.53亿元的营收,距50亿营收一步之遥。

具体而言,舍得酒业2022年省外销售增长明显,营收40.45亿元,同比增长28.12%,占比进一步提升至71.51%,同比增长2.5%。而其中高档酒实现销售收入48.77亿元,同比增长25.88%,占比进一步提升至80.53%,同比增长2.55%。

高端化、全国化,也同样是迎驾贡酒在2022年的主线。

2022年,迎驾贡酒省外营收17.63亿元,同比增长12.19%,占比为33.92%;省内营收34.35亿元,同比增长25.65%,占比为66.08%。尽管迎驾贡酒全国化进程较为缓慢,但是省外市场占比已大幅超过安徽省内另一同量级的上市酒企口子窖。并且,迎驾贡酒中高档产品营收进一步提升至39.28亿元,同比增长27.59%,占比达71.35%,同比提升了4.08%。

而今年4月在港股上市的珍酒李渡,2022年以58.56亿元的营收,力压迎驾贡酒以及口子窖等区域酒企,也让白酒股五十亿级的业绩表现迎来更多看点。作为酱酒上市第二股,珍酒李渡的大部分业绩支撑都在珍酒品牌上。2022年珍酒品牌产品营收便有38.23亿元,占比达65.3%。

与此同时,与珍酒李渡同样实行多品牌战略的老白干酒,2022年净利润增幅达81.81%,为白酒股第一(除*ST皇台),尤为值得关注。

老白干酒2022年报显示,其白酒业务共计实现43.50亿元营收,除孔府家系列营收下滑外,衡水老白干系列、板城烧锅系列、文王贡系列、武陵酒系列均实现双位数的营收增长。其中武陵酒系列营收7.63亿元,增长达42.27%,毛利率达84.86%,同比增长4.66%,但营业成本仅增加8.82%。

酱酒业务线,对于老白干酒的业绩提升,有着重要加成。老白干酒表示,将力争2023年实现主营业务收入51.70亿元。

此外,据渠道消息,金沙酒业2022年营收也已突破50亿元。酱酒的新增长曲线,也将为白酒五十亿阵营带来新的机遇和挑战,如舍得酒业便通过间接持股完成了对酱酒品类的布局。

结合行业整体趋势来看,2023年,无疑将有新一批的300亿、200亿、100亿以及50亿酒企诞生,行业各梯队的竞争格局将迎来新的变化,或是强化。

所谓行业新格局,便将由这些实现关键性增长的企业共同决定。就目前的营收规模而言,这一“新格局”,已经显现出大致的轮廓。