记者 |

和去年超乎常理的疯狂投融资行情相比,今年汽车资本市场寒意突显理性回归。地缘政治波动、疫情反复、“缺芯贵电”、通货膨胀等多重难题叠加之下,2022年汽车行业迎来了最不确定和最复杂的市场环境。

根据麦肯锡提供的数据显示,2021年汽车行业投融资数量为343起,融资总金额达到1670亿元。而今年1至11月,融资数量缩减至204起,融资总金额也下滑约一半,仅为861亿元。

但如果将时间维度拉长到五年,今年汽车行业投融资水平不输以往。尤其在当前整体投资信心不足,活跃度下降的资本市场大环境下,新能源行业是为数不多依旧保持高涨投资热情及融资规模增长的赛道。

罗兰贝格研究指出,处于变革和复苏之中的汽车产业孕育了诸多投资机会,并呈现出多元化趋势。投资热度向上游产业链转移趋势已经显现,中游新能源汽车增量空间仍将持续,下游服务和应用亦存在利润增量机遇。

不可否认的是,随着电动化渗透率提高至30%水平,从高速成长期迈向成熟阶段,投资人的心态也在转变——从对广泛的新能源标的做早期投资和赛道验证,到更为青睐成长性好和投资回报明确的项目。

面向不稳定、不确定、复杂且模糊的乌卡世界,商业确定性在当前变得格外重要。过去投资人看的是企业长板和未来潜力,估值压倒一切;现在投资人盯的是公司短板,盈利能力被提升至最高考量维度。

从广撒网到择优从之,从疯狂回归理性,汽车资本市场高歌猛进永不眠。

上游受青睐:新能源产业链企业成投资重点

回顾过去一整年,尽管多数新能源汽车企业饱受供应链困扰,但新能源行业整体已经来到了增长爆发期,成为推动乘用车市场增长的“主引擎”。

罗兰贝格全球合伙人吴钊告诉界面新闻,今年新能源汽车领域投资热情延续,主要得益于新能源汽车在国内拥有相对确定的高速增长态势,且新技术和商业模式带来颠覆性变化,在前期需依赖大量资金扶持。

乘联会数据显示,今年1至11月,新能源汽车零售销量超过500万辆,渗透率达到36.3%,已经远超过“在2025年新能源汽车市场渗透率达到20%”的目标。新能源汽车提前三年超额完成任务。

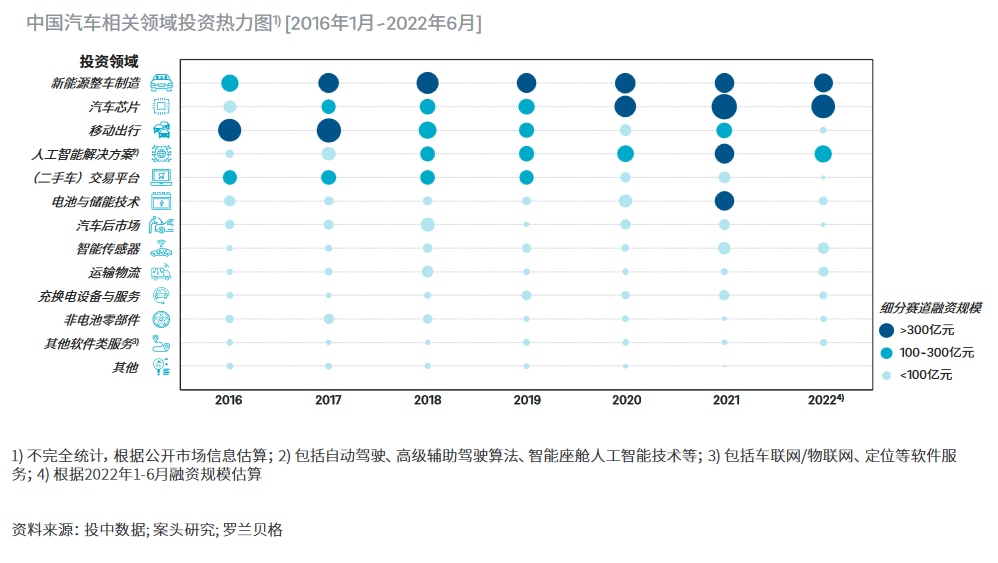

与此同时,新能源汽车领域的投资结构悄然发生变化。从2016年至2019年,新能源整车制造在技术、政策和市场需求多重驱动下,一直是汽车领域的投资主线,年度融资规模长期保持在300亿元以上。

而从2019年开始,汽车芯片、人工智能、电池储能等上游技术领域厚积薄发,吸引多方资本关注。麦肯锡研究发现,今年原材料及零部件企业投融资事件占比更是大幅提升。

今年前11月,新能源产业链投资热度最高,投融资数量约75起,占汽车行业整体投融资数量的37%;投融资总额约占汽车行业整体的40%,达到400亿元,超过自动驾驶、智能汽车等子赛道。同时,今年新能源产业链投融资事件数量和投融资总额也均超过2019年和2020年。

麦肯锡全球董事合伙人方寅亮向界面新闻表示,随着传统汽车企业和新势力纷纷发力新能源和智能驾驶,产业竞争将更加聚焦在前端研发上。关键原材料、软硬件研发、汽车芯片、自动驾驶关键部件等核心技术将成为资本投资重点。这些领域决定了汽车公司差异化程度和长期的利润增长空间。

另一投资考量因素是供应链安全。今年动力电池价格居高不下,短期内难以看到下调可能,倒逼企业和资本不得不加大向上游原材料企业投资力度,以控制优质产能。同样,汽车芯片在年初经历了一波“国产替代潮”,汽车企业加速入局芯片公司以建立供应链护城河。

这时投资主体也发生了改变。新能源整车企业吸引更多的大型美元基金或私募基金为主,但零部件方向的投资主体出现了产业方和汽车公司投资的身影,通过企业创投、投融资或并购等多种方式,向上游产业链做关键布局。

据不完全统计统计,动力电池企业宁德时代已经和长安、吉利、奇瑞、本田中国、阿维塔、华为终端有限公司等多家企业成立合资公司或签署战略合作协议。这些拥有定点项目的零部件厂商商业前景明朗,吸引资本关注。

另外,随着新能源汽车的普及,生态塑造的必要性逐渐凸显,下游产业链中能源、充换电、电池回收等领域的投资也变得更加活跃。罗兰贝格研究指出,产业链利润空间逐步向下游转移,新兴的服务模式和特定场景的技术落地具备可观的发展潜力。

终端难融资:新能源整车企业投融资机会窗口期逐渐关闭

和热火朝天的产业链投资不同,新能源整车企业投融资规模出现缩减,部分汽车企业甚至面临“无资可融”的尴尬局面。威马汽车今年6月筹备港交所上市前,完成了一笔近6亿美元的Pre IPO融资,但到年底却境遇倒转,地方产业基金不再伸出援手,面临资金链断链风险。

新能源汽车公司前期整车研发和产能建设需要大量的初始投入,动辄百亿元规模。在自身造血能力尚未形成之时,它们极度依赖外部资金的扶持。

从2014年开始,国内新能源汽车行业投融资开始并保持高速增长,蔚来汽车于这一年成立;到2015年,几乎每隔几天就发生一次新能源投融资事件,远远超乎当时业内预计。

据并不完全统计,2015年全国各地新建的新能源整车投资项目就多达30个,投资总金额超过1000亿元,总规划产能超过300万辆。理想汽车创办于这一年,小鹏汽车的A轮融资发生于2016年。

新能源汽车作为商业确定性强的投资赛道,有相关数据显示,市场上超过六成的VC或PE早已经对产业链进行了战略布局。随着“蔚小理”崛起并初步站稳脚跟,新能源整车企业的竞争格局形成,整车投资窗口期正逐渐关闭。

“投资者经历了从投‘广’到投‘精’的过程。之前的投融资倾向于对广泛的标的做早期投资和赛道验证;商业模式逐渐摸索成熟后,投资者更加精挑细选,会聚焦成长性好、投资回报明确的头部好标的。”

方寅亮透露,由于经济面的不确定增加,今年的投资人变得更为谨慎,对中后期投资更加保守,更多集中在战略投资上。

“随电动化渗透率提高至30%水平迈入成熟阶段,针对汽车产业变革电动化投资的狂热程度逐渐降温,投资者的心态转为等待和伴随企业成长,而非追求迅速做高企业估值,快进快出获取投资回报。”

过去在资本的推动下,部分新能源整车企业存在估值过高,盲目投资的问题,甚至出现了一二级市场倒挂现象,而这直接导致现在整车领域投融资的吸引力大打折扣。

作为今年唯一一支成功上市的新势力,零跑汽车上市首日开盘即遭破发,低开14.58%,报41港元/股,跌破发行价。零跑汽车最新股价为27.1港元,总市值为309.67亿港元。

同样,“蔚小理”今年在资本市场的表现也令人担忧。依据最新港股收盘价,蔚来汽车和理想汽车较今年最高股价下跌超50%;小鹏汽车则从年初的198.19港元/股滑落至37.1港元/股,跌幅超过八成。

这三家代表性公司股市遇冷意味着二级市场对前期的高估值在进行修正,也暗示了新势力难以在资本市场能达到更高的预期回报。

吴钊指出,一方面新能源整车企业越到后期,投资增值空间越小,不如将视线着眼在部分尚初发展早期的智能部件企业以获取更高回报率可能;另一方面,新势力处在焦灼竞争阶段,实现盈利预期仍不明朗,部分投资人出于谨慎偏好于选择To B、能拿到定点和短期商业化的零部件厂商。

今年一个值得关注的现象是,传统汽车公司旗下独立运作的新能源汽车品牌正寻求分拆上市,在投融资方面表现突出。

10月20日,广汽集团子公司埃安完成A轮融资,融资总额182.94亿元,成为当前新能源整车行业最大单笔私募融资;一个月后,东风集团旗下岚图汽车宣布完成A轮融资,额度近50亿元。吉利汽车旗下极氪则有消息传出,将要寻求在美股上市。

吴钊表示,当新能源汽车销量从当前500万辆增长到未来2000万辆规模,尚还存在庞大的增量市场让自主品牌参与其中。

“中低端市场是不少自主品牌想要发力的领域。尽管它们相对而言造血能力更强,但长期来看传统汽车公司的新能源品牌也需要依靠资本参与智能化竞争之中,这笔投入并不会小。”

同样,面对庞大待开发的新能源汽车市场,投资人不会放弃寻找具备长期竞争实力的新造车势力。例如,由石头科技前CEO昌敬和威马汽车前CTO闫枫共同成立的洛轲智能已经吸引不少资本加持。

这家公司于去年1月在上海成立,尚未造出一辆车,但截至目前已完成4轮融资。IDG、腾讯、红杉资本、高榕资本等知名投资机构均有参与。

安永博智隆战略咨询合伙人章一超向界面新闻表示,早期互联网造车、PPT造车的模式现在已经走不通了,但如果创始人团队自带资源、有汽车行业相关经历背景、以及具备核心技术,仍会受到投资方青睐。

“整个新能源汽车市场并没有陷入沉寂,仍处于高速增长期,投资人依旧会关注是否有新造车势力出来,并在战略投资阶段就早早入局。只是随着时间的推移,投资窗口期将不会很长,投资人也更为理性。”

从疯狂到理性:证明盈利能力比任何时刻都要重要

多位汽车行业分析师向界面新闻直言,面对大环境的不确定性,汽车产业投资人对商业增长计划的可实现性更为看重。

投资人已经清醒地意识到,新能源汽车行业是一笔回报周期长的项目。整车开发验证、产品矩阵构建、市场认知等方面都需经历漫长的时间周期,对资金的持续投入提出巨大的考验。

同时,当前以特斯拉为代表的的头部汽车企业形成规模效应和技术优势后,在价格方面不断施加竞争压力,而原材料上涨又持续在供给端抬高成本负担,进一步压缩新能源汽车企业的利润空间。

如果想要保持长久的竞争力,由电动化走向智能化的下半场竞争之时,新能源汽车企业仍需在自动驾驶、智能座舱等技术的研发持续投入。这些因素叠加都给新造车实力的盈利提出挑战。

“如果看不到盈利前景,创始人讲再多的故事都无济于事。”章一超表示,过去投资人看的是销量预估、研发团队实力和营销渠道,但现在投资人更关注未来盈利性如何,成本投入多高,是否能尽快实现自我造血。

方寅亮告诉界面新闻,投资人已经开始将目光转向了自动驾驶、智能座舱等产业生态下的新投资增长点,例如新材料、下一代电池、自动驾驶核心部件等。

“随着汽车企业在智能化阶段围绕用户体验展开创新和竞争,智能座舱和自动驾驶的软硬件生态布局将更加火热。”

另外,国产替代浪潮为本土供应商带来替代国际供应商的机会。汽车芯片、电池原材料、汽车工业软件等领域都蕴含了潜在的投资机会。

据罗兰贝格研究,电气化和智能化趋势将会产生如充换电服务、OTA升级等新的服务延伸场景;另一方面,消费者对车的定位和拥车态度的转变也将带来更加差异化和定制化的服务需求,如订阅式服务、可变更的用车方案等新的商业模式也应运而生。

对于明年的预期,多数汽车行业分析师给出了乐观的答案。从宏观面上,国内防疫政策优化将有效提振国内经济复苏信心,降准政策落地实施提高市场流动性;国外美联储加息周期接近结束,有助于中国吸引外资回流。

从行业面上,新四化趋势持续深化,电动化渗透进一步提高,汽车公司转型和竞合将更加激烈。竞争格局的演变将伴随大量的投融资交易需求,同时带动上游零部件竞争格局的演变和投资机会。

方寅亮表示:“随着国内生产和消费信心提升,汽车产业链上的企业迎来估值修复窗口,投资者信心得到提振。”