记者 |

年报季闭幕,持牌消费金融行业业绩如何?

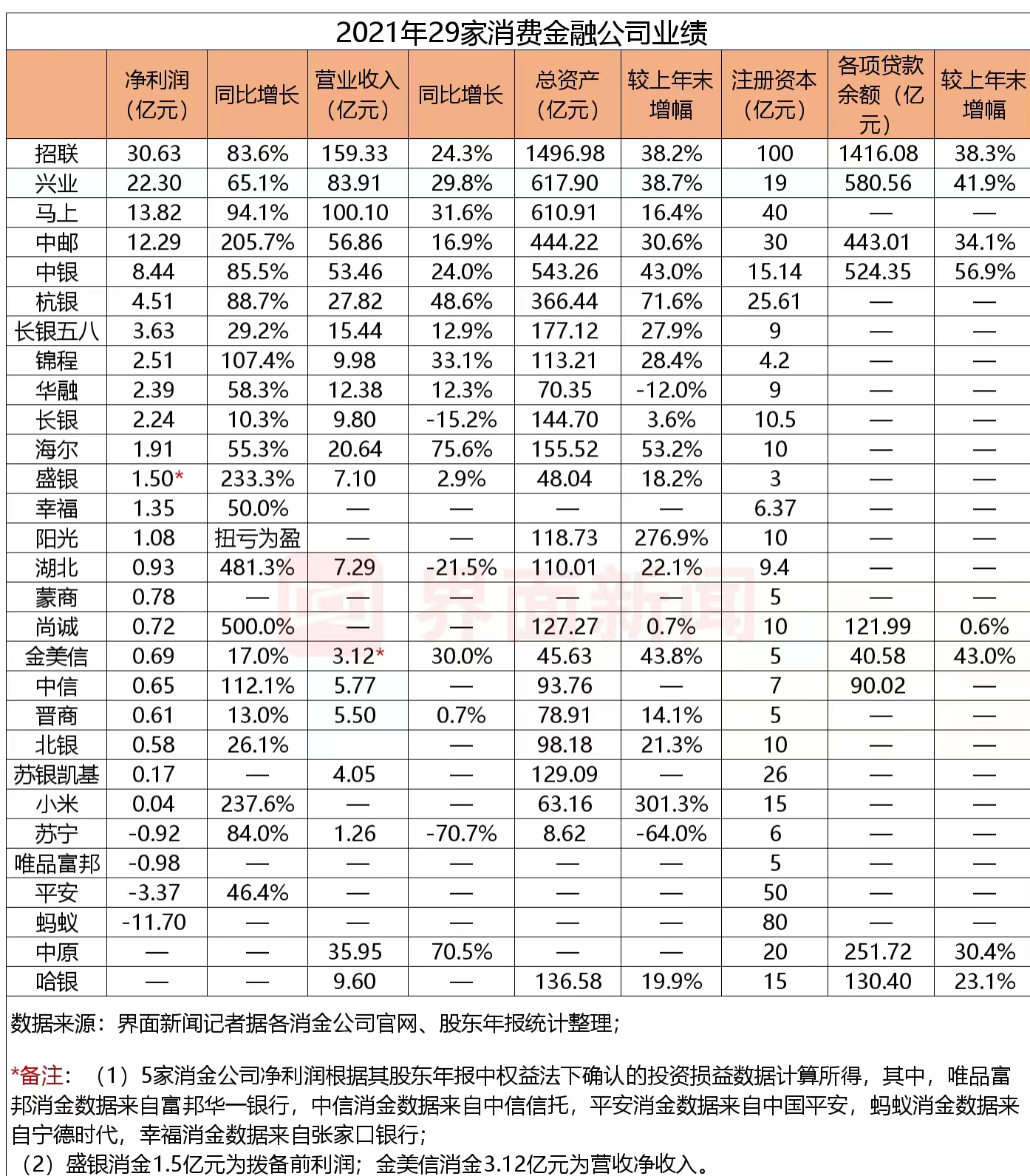

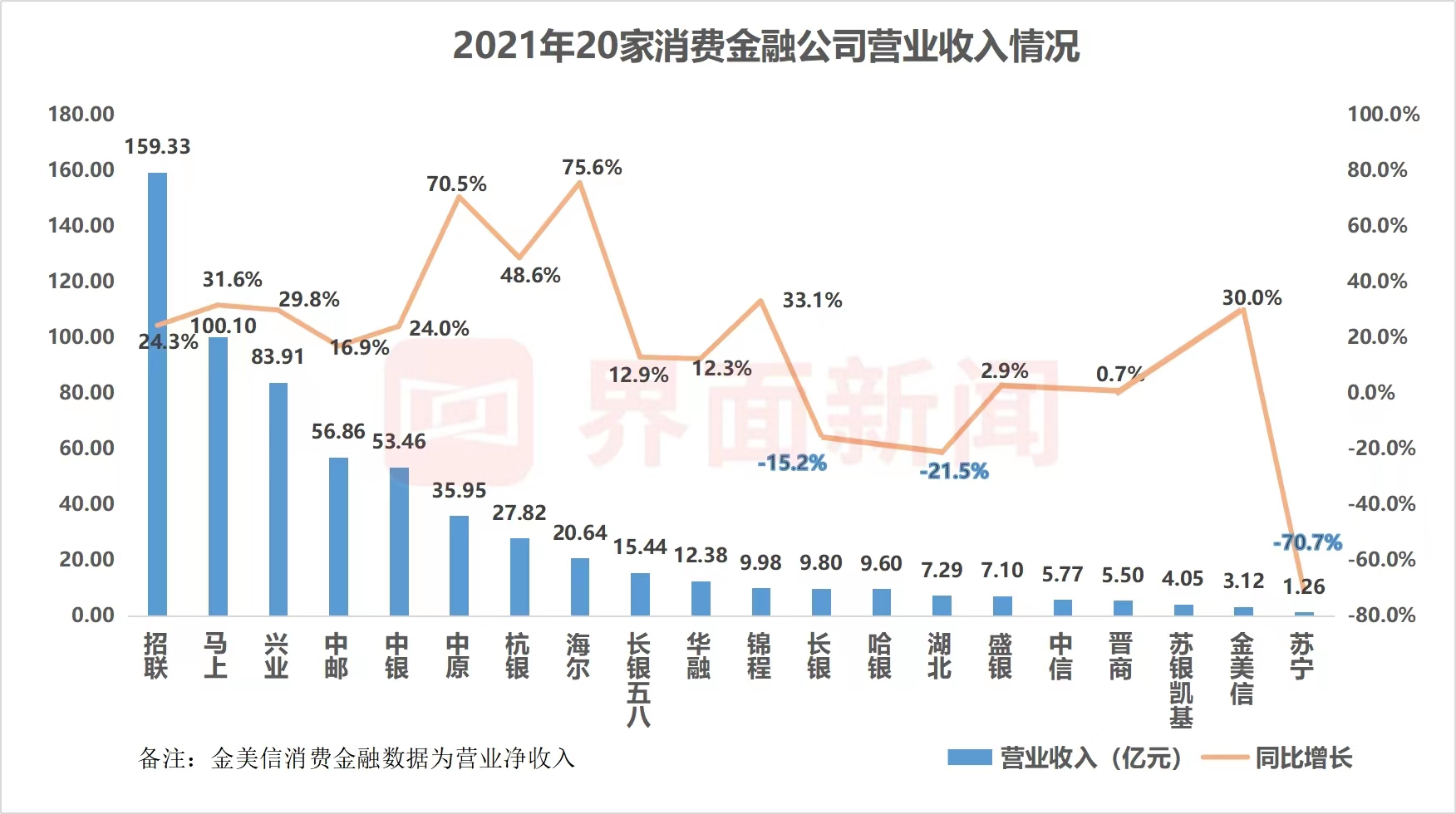

截至界面新闻记者发稿前,在30家已开业的消金公司中,除捷信消费金融尚未公布业绩之外,其余29家的2021年业绩数据已经浮出水面。

从整体业绩表现来看,消费金融行业的“马太效应”愈发明显,3家头部消金公司的净利润占所有盈利公司净利润总和比重超过6成,总资产占比近5成。招联消费金融连续3年卫冕“冠军”,而开业首年的蚂蚁消费金融则以11.7亿元的净亏损垫底。

界面新闻记者了解到,蚂蚁消费金融于2021年6月成立,自开业以来逐渐承接蚂蚁集团旗下小贷公司中符合监管规定的消费信贷业务,自2021年11月起,“花呗”已成为蚂蚁消费金融的的专属消费信贷品牌。

互联网平台参股的9家消金公司中,仅滴滴参股的杭银消费金融净利润跻身前十强,新浪微博参股的蒙商消费金融、携程参股的尚诚消费金融、国美参股的金美信消费金融和小米参股的小米消费金融均实现盈利,苏宁消费金融、平安消费金融、蚂蚁消费金融净利润为负,度小满参股的哈银消费金融则未披露净利润数据。

盈利“前三甲”座次不变

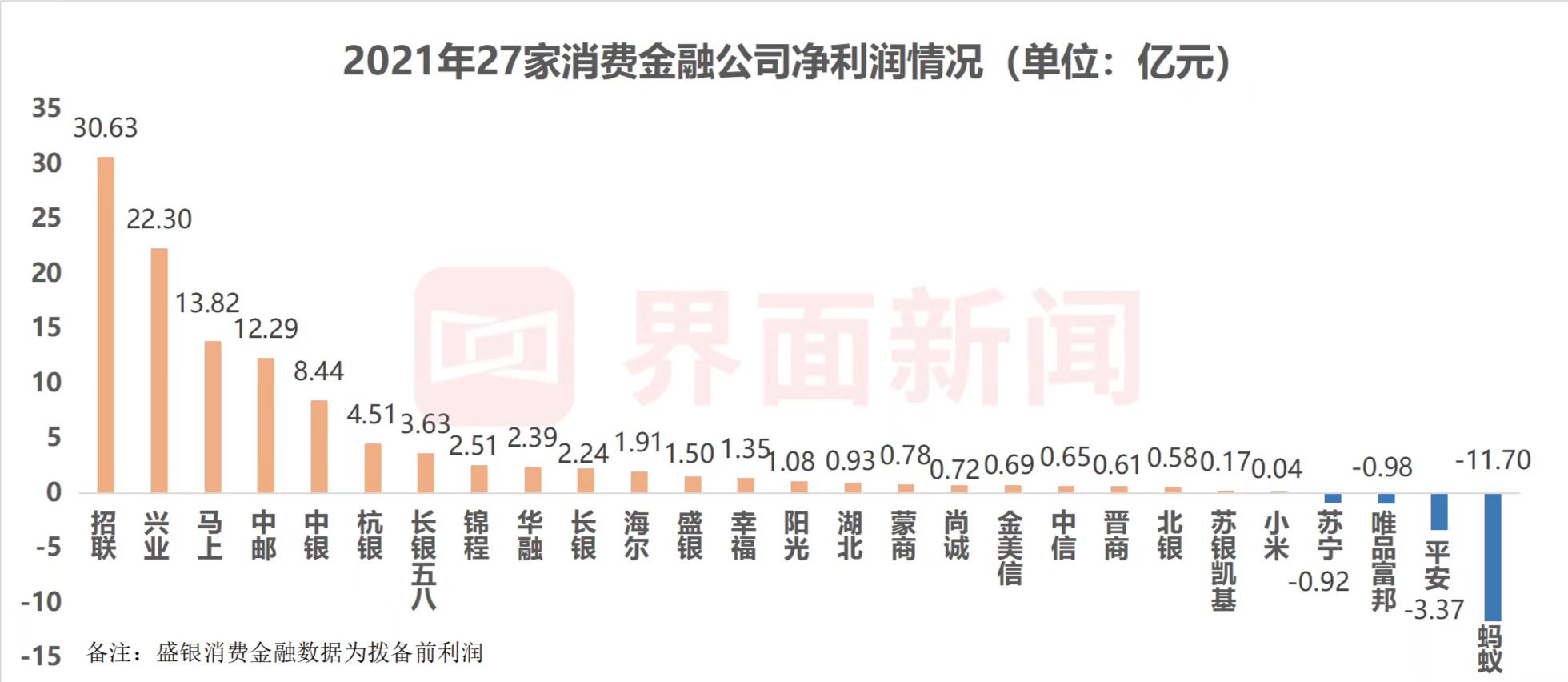

在盈利能力方面,受2020年疫情导致基数低影响,2021年消费金融公司盈利能力表现优异,27家净利润可查的消费金融公司中,超一半的公司净利润增速在50%以上。从排名上来看,“前三甲”与2020年保持一致,净利润的冠亚季军依次为招联消费金融、兴业消费金融和马上消费金融。

具体来看,招联消费金融连续三年“夺冠”,成为消金行业中首家净利润突破30亿元的公司;兴业消费金融连续三年跻身前三名,净利润为22.3亿元;马上消费金融蝉联季军,净利润为13.82亿元。中邮消费金融和中银消费金融,则分别以净利润12.29亿元和8.44亿元,位列第四和第五。

头部消金公司依旧呈现“强者恒强”的局面,但增速有所放缓。体量较小的公司净利润增速则呈现高增长,在同比数据可查的22家消费金融公司中,尚诚消费金融、湖北消费金融和小米消费金融净利润增速位列前三,分别为500%、481.3%和237.6%。

值得关注的是,2021年新成立的3家消费金融公司中,仅营业近8个月苏银凯基消费金融在首年实现盈利,净利润为0.17亿元;开业近6个月的蚂蚁消费金融以-11.7亿元的净利润垫底,开业近2个月的唯品富邦消费金融净利润为-0.98亿元。

与此同时,2021年亏损的消金公司还包括苏宁消费金融和平安消费金融,净利润分别为-0.92亿元和-3.37亿元,亏损均较上一年进一步扩大。此外,蒙商消费金融开业五年以来首次公布业绩,净利润为0.78亿元。

对于新成立消金公司业绩表现不佳的原因,光大银行金融市场部宏观研究员周茂华指出,目前就国内消费金融公司公开披露信息很有限,个别消费金融公司经营业绩不佳,不排除有自身方面原因。

周茂华进一步指出,从宏观层面看,近两年国内宏观经济面临压力较大,消费部门整体复苏不够理想;国内消费金融公司面临资金成本较高,以及市场竞争激烈、各家消费金融公司获客成本较高的困境。新成立消费金融公司在品牌、融资、获客等方面优势难以体现出来,经营初期往往难有强劲经营业绩表现。

易观分析金融行业高级分析师苏筱芮认为,新成立的消金公司如未形成成熟的商业模式,或者是历史沿用的商业模式因政策等原因导致变更,会出现支出方面大于收入的情况,包括人力支出、营销费用、技术费用等各类费用会侵蚀机构利润,这是机构在探索阶段所面临的现实情况。

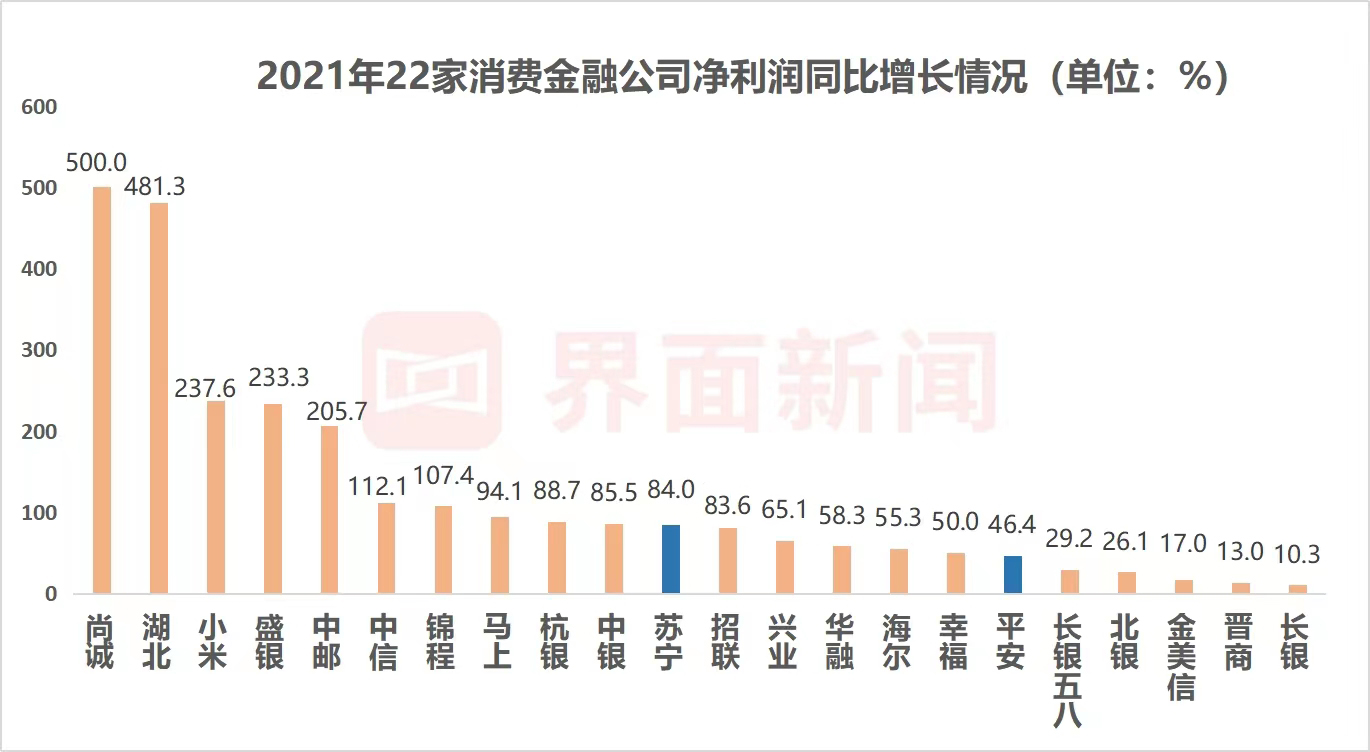

在营业收入方面,20家数据可查的消金公司的营收总值为629.36亿元,其中,前三强依旧与2020年保持一致,依次为招联消费金融、马上消费金融和兴业消费金融。

仅招联消费金融一家公司营收就达到了159.33亿元,占比超四分之一。大部分消金公司的营收数据较上年同比有所增长,仅长银消费金融、湖北消费金融和苏宁消费金融等3家公司增速为负。

6家头部公司资产规模占比超七成

6家头部公司资产规模占比超七成

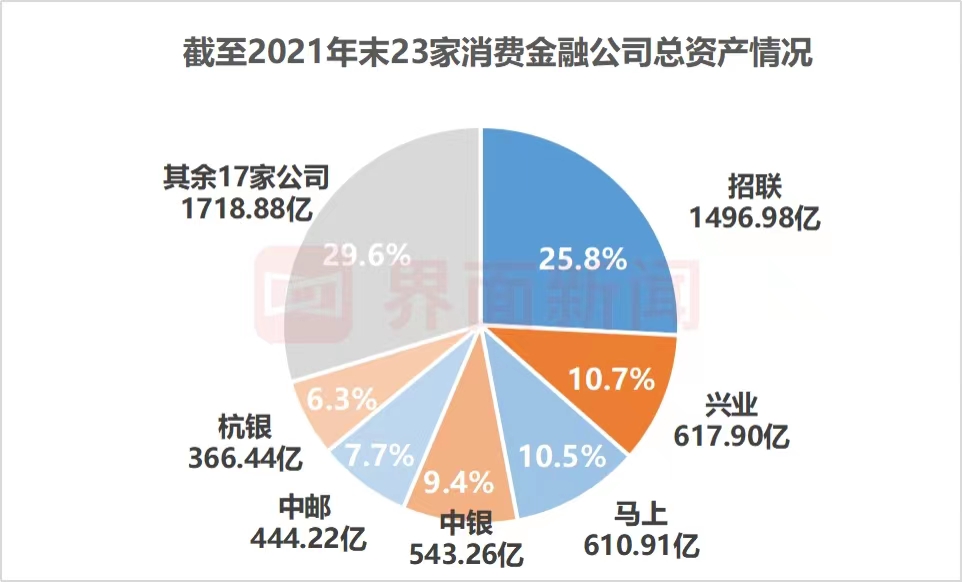

资产规模方面,2021年,数据可查的23家消费金融公司总资产规模合计5798.59亿元。“冠军”招联消费金融总资产近1500亿元,是唯一一家总资产超过千亿的消费金融公司,兴业消费金融和马上消费金融以617.90亿元、610.91亿元位列总资产排行的第二和第三。

其中,招联消费金融的总资产占比超四分之一;招联消费金融、兴业消费金融、马上消费金融、中银消费金融、中邮消费金融、杭银消费金融等6家头部公司总资产规模达4079.71亿元,占23家公司总资产规模的70.36%。

其中,招联消费金融的总资产占比超四分之一;招联消费金融、兴业消费金融、马上消费金融、中银消费金融、中邮消费金融、杭银消费金融等6家头部公司总资产规模达4079.71亿元,占23家公司总资产规模的70.36%。

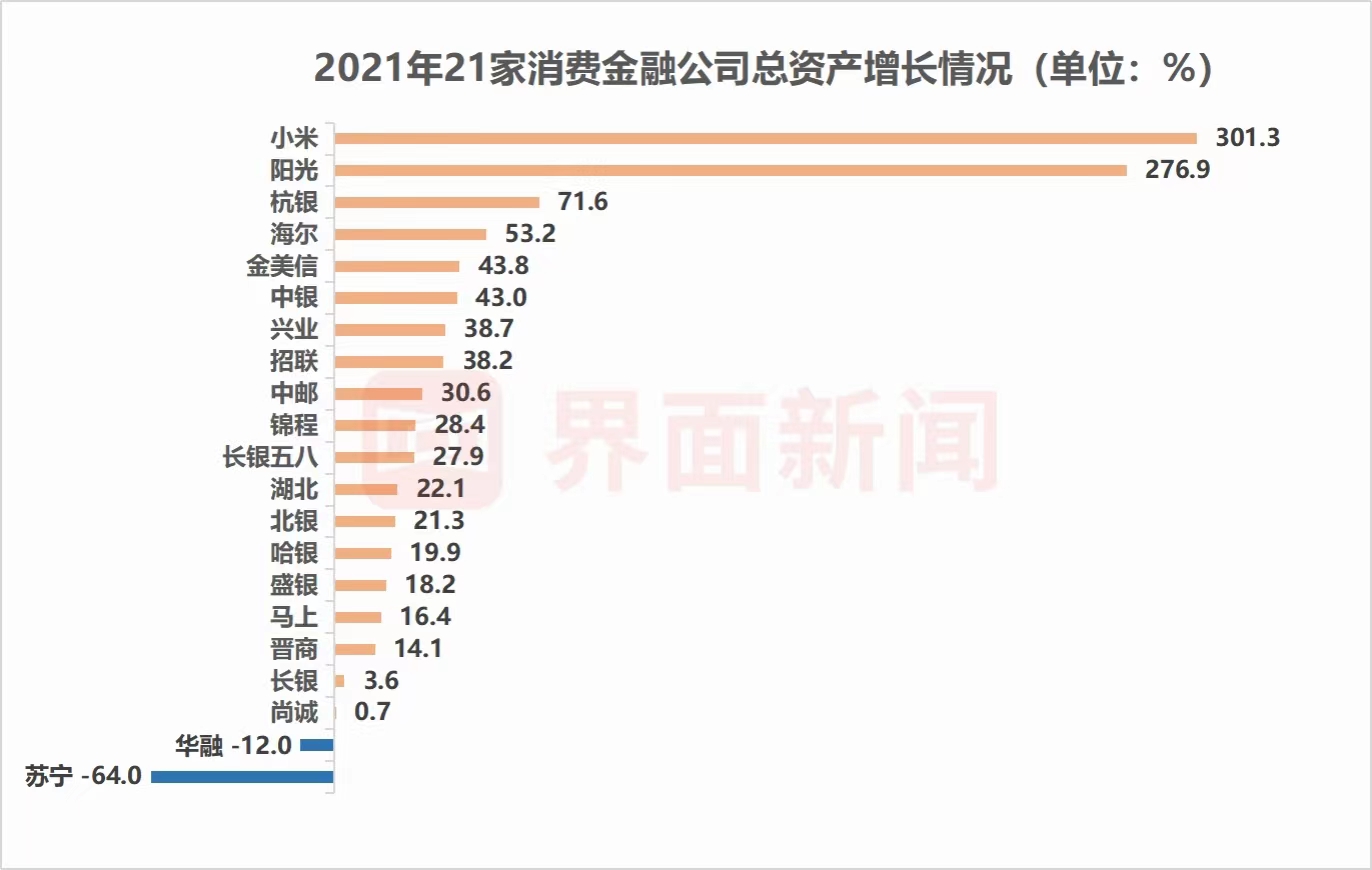

从总资产增速来看,截至2021年末,在21家同比数据可查的公司中,除了华融消费金融和苏宁消费金融,其他公司均实现总资产正增长。其中,体量较小的小米消费金融、阳光消费金融增速较快,分别较上年末增长301.3%和276.9%。

值得关注的是,共有9家公司披露了截至2021年末的贷款余额数据。前三名依次为招联消费金融、兴业消费金融、中银消费金融,各项贷款余额分别为1416.08亿元、580.56亿元、524.35亿元,增速依次为38.3%、41.9%和56.9%。

值得关注的是,共有9家公司披露了截至2021年末的贷款余额数据。前三名依次为招联消费金融、兴业消费金融、中银消费金融,各项贷款余额分别为1416.08亿元、580.56亿元、524.35亿元,增速依次为38.3%、41.9%和56.9%。

“今年消费金融公司的业绩表现依旧出现了一定的分化情况,从行业整体来看,一些成立时间不久、规模较小的消费金融公司存在较大的增长空间,而头部消费金融公司已经步入高质量、稳健发展阶段,业务矩阵较为完备。”苏筱芮表示。

对于腰部和尾部消金公司的发展策略,苏筱芮指出,在业绩承压,贷款利率下行的局面下,一方面需要根据自身的专长锁定目标客群,在细分客群方面展开进一步探索,例如根据近期新市民的服务需求,及时开发出针对性的消费金融产品,另一方面则需要关注利用科技赋能带动降本增效,尤其在今年二季度以来疫情形势严峻的大环境下,更需关注消费金融线上业务的开展及优化。

周茂华建议,消金公司发展需要提升场景创新能力,满足消费者多元化、个性化、体验式的消费需求;提升消金风控经营能力;拓展融资渠道,有效降低负债成本。