文丨诗与星空

中国强有力的控制住新冠疫情后,另外一场席卷全国长达两年多的疫情,却被很多人忽视了。

非洲猪瘟。

很多投资者热衷于各种周期的预测,比如房地产周期,比如大宗商品周期,比如猪周期。

科学上做各种测算的时候,会有“真空球形鸡”的假设,来降低实际情况中的例外对计算结果的影响。

这些所谓周期,遇到的例外情况就多得数不胜数,以至于导致周期理论破绽百出。比如宏观调控的影响,比如非洲猪瘟的影响。

从某种意义上讲,非洲猪瘟彻底改变了中国猪肉市场的周期投资逻辑。很多投资者都忽视了非洲猪瘟的特殊情:非洲猪瘟尚无疫苗。

对非洲猪瘟的历史有所了解就会知道,这种疾病席卷整个欧洲,直到今天还在肆虐,彻底改变了欧洲的养猪生态。

随着非洲猪瘟在中国的传播,猪肉在零售环节的价格一度超过50元。经过近三年的起起落落,中国的猪肉市场终于迎来了消费者拍手称快的时刻:降价。

但对于猪企来说,这是一个悲伤的时刻。刚刚发布的半年报显示,大部分同行都遭遇业绩滑铁卢。

正邦科技则直接由盈转亏,预计上半年亏损12亿元-14.5亿元,上年同期盈利24.2亿元;新希望公告显示,预计2021年上半年归属于上市公司股东的净利润为-29.5亿元至-34.5亿元,比上年同期下降193.24% ~209.04%;温氏股份则预计2021年上半年亏损22.60亿元~25.60亿元,亏损的原因主要是猪肉价格下跌。

与此同时,有一家猪企的业绩,却逆势而来,牧原股份预计上半年盈利100亿元左右。

1

疑点重重的业绩

在半年报正式发布之前,我们以2020年年报为例,分析下牧原股份账面不合理之处。

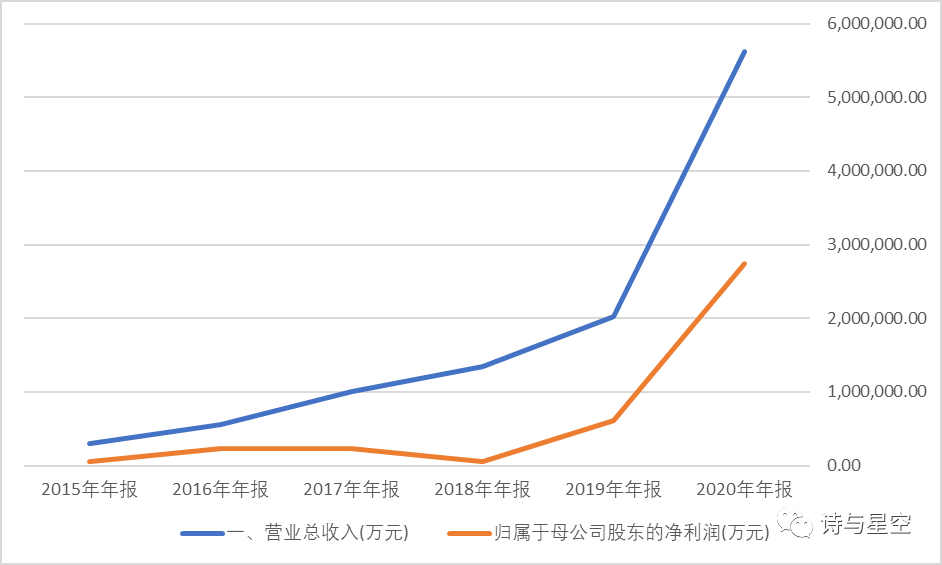

数据来源:同花顺iFind,制图:诗与星空

2019年和2020年的业绩高涨,都比较好理解。随着非洲猪瘟接近尾声,在猪肉价格高企的时候,公司的猪肉大量上市,赚取了大额利润。

但是,随着市场出栏量的迅猛增加,2020年下半年开始,猪肉价格就迅速回落,到2021年绝大多数猪企都受到了严重影响。

1、存货的风险

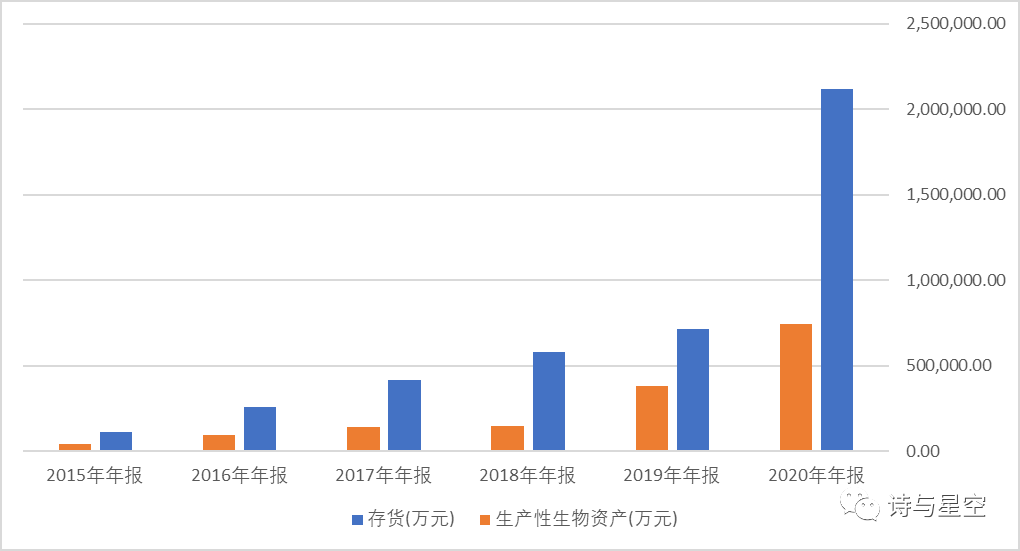

数据来源:同花顺iFind,制图:诗与星空

公司账面变化最大的,莫过于存货。高达212亿,如果只看金额的话,风险积累的比较大。

牧原股份的存货,主要是活猪。那么,生产性生物资产又是啥?

根据会计准则,用来出售的猪,计入存货,用来繁殖的母猪和种猪,计入生产性生物资产。

实事求是的讲,很多养殖企业的存货和生产性生物资产是个深坑。会计师事务所审计过程中,很难做到高效准确的盘点,容易出现偏差。

尤其是合计近300亿的情况下,哪怕只有10%的误差,就能影响近30亿的利润!

盘点的精准程度,对公司的利润影响很大,这也意味着存货和生物性资产对公司的利润影响巨大。从笔者了解的行业情况来看,因为缺乏特别有效的数猪手段,和其他行业相比,养殖业的盘点误差比较大是常态。

普华永道满山遍野追猪盘点猪的段子在审计师圈子里广为流传,作为全球最强悍的会计师事务所之一,对于盘点猪这件事,也是无能为力,所以想搞清楚真实数据是非常难的。

2、固定资产和在建工程的超高增长

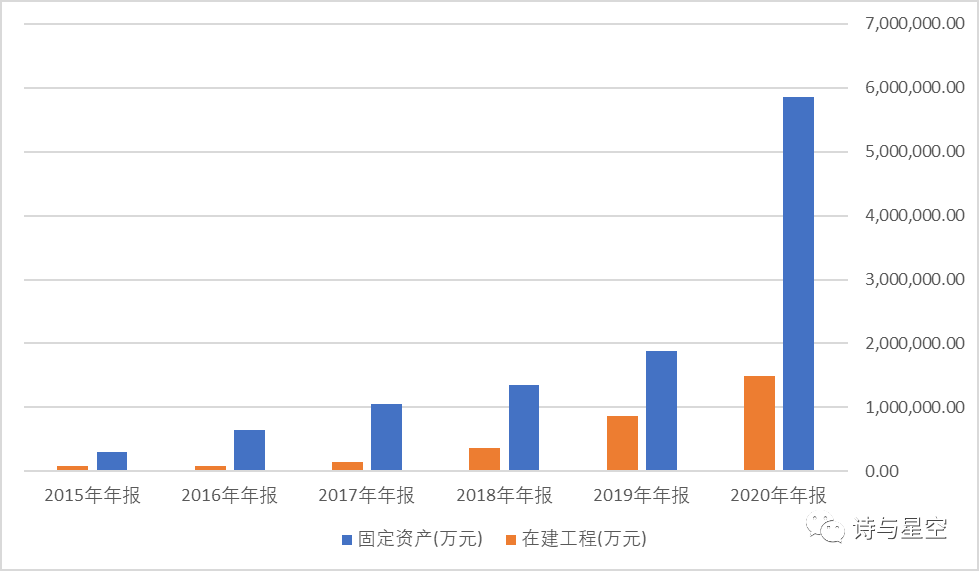

数据来源:同花顺iFind,制图:诗与星空

牧原的资产总额较上年翻了两番还多,其中主要是固定资产和在建工程的影响,二者合计超过700亿。而固定资产和在建工程的增量,主要是新增的猪舍。

从数量级来看,公司的猪舍增速和存货、生产性生物资产的增速差不太多。

高速增长的猪舍建设项目,从财务的角度,势必会带来两大压力,一是后续迅速增加的折旧压力,如果公司的盈利能力不能持续,这些折旧吞噬巨额利润;二是资产减值的压力也会加大,当未来猪价持续下滑,养猪量下降,猪舍空置需要计提减值准备。

2

资金风险

牧原股份的扩张非常激进,财报显示,公司扩张的资金,相当一部分是靠贷款。公司的长短期借款,比上年同期增加了100亿左右,从而导致了公司利息开支也进一步上升。

2020年的利息开支比2020年增加3.2亿,达到了9.22亿。

说实话,在大把现金入手的情况下,公司没有先偿还一部分贷款,反而是继续扩大贷款额度,然后极速扩张规模,是完全没有料到的。

养猪的预期是一种“阳谋”,几乎可以肯定所有同行出栏之时,就是猪价暴跌之日。过于激进的扩张,很可能会给未来带来沉重的财务负担。

作为行业龙头企业,牧原的竞争压力也逐渐积累变大。在岁月静好的时候,选择过于激进的经营模式,对公司的资金链是一项艰巨的挑战。

3

存栏量

看存栏量,不过存栏量不会写在资产负债表上,那怎么看?

农林牧副渔企业,有两个资产负债表值得关注,一是存货里的“消耗性生物资产”;二是生物性生产资产。这两个数据的变化,可以大致推测出存栏量的变化。

都是什么意思?代表了什么?

1、消耗性生物资产

交易所对消耗性生物资产进行了严格限定的定义:包括种鸡蛋、种鸭蛋、种鸽蛋、胚蛋、鸡苗、鸭苗、鸽苗、猪苗、仔牛、肉鸡、肉鸭、肉鸽、肉猪、塘鱼、林木。

对于养猪公司来说,主要就是猪苗和肉猪。

2、生产性生物资产

和消耗性生物资产对应的,用来做繁育用的,就是生产性生物资产,比如种猪。

3、生物资产的困惑

从两大类生物资产的定义来看,分摊进去的金额构成非常复杂。言外之意,潜伏着很多调剂的手段。

在转成本、计提跌价准备等环节,生物性资产都有很大的操作空间。

像牧原股份,数百亿的资产来自存货和生产性生物资产,可以说,会计抖抖手,就是几亿的利润调剂空间。

如何核实呢?

基本上很难。

只能根据公司账面数据做一个粗略的估算,看消耗性生物资产的总额以及生产性生物资产的总额,和以前年度做对比、大体评估,再得出结论。

4

猪肉投资逻辑

从资产构成的情况,可以引出下一个话题:猪企的投资逻辑。

在选择投资标的的时候,不要盲目跟进。毕竟,冷不丁在年报出现个巨额存货跌价准备,还是很雷人的。

如何选择风险较低的猪企?

1、看现金流。

无论任何时候,不差钱的公司应该是最受欢迎的。尤其是经营性现金流比较健康的,应该着重关注。以牧原股份为例,2020年经营性现金流量净额为231.86亿,是上年同期的两倍多,看起来十份赚钱吧?但是,公司2020年投资性现金流量净额竟然高达453.53亿,差不多是经营性现金流量净额的两倍。在明知道猪肉价格要下降的时候,还要贷款扩张修建猪舍,这样的现金流结构风险极高。

2、看固定资产和在建工程。

猪企的固定资产和在建工程大多为猪舍等相关项目,因此可以大致评估出新增产能情况,如果固定资产和在建工程不断增加,未来出栏量也就有了最基本的保障。但像牧原股份在猪舍方面的投资数倍于往年的时候,也反衬出公司的增长过于激进,不合逻辑。

3、看存货、生物性资产的合理性。

对于猪企来说,存货和生物性资产是很难面对的项目。太大了吧,在这个猪瘟横行的年代,很可能有减值风险;太小了吧,公司的猪存栏量不足,怎么赚大钱?

所以要看合理性,所谓合理性是和往年以及同行做对比。比业内龙头同行增速过大,或占资产总额过高了,就要小心。

牧原股份和同行相比,这些数据都是逆势而上的存在,就很难解释其背后的合理性。

如果你喜欢这篇文章,可在摩尔金融APP或摩尔金融官方网站moer.cn看到更多个股、盘面走势分析及投资技巧,也可在新浪微博、微信公众号、今日头条上搜索摩尔金融并关注。