记者 辛圆

国家统计局周一公布数据显示,1-7月,全国固定资产投资同比增长10.3%,涨幅较前6个月收窄2.3个百分点。7月,社会消费品零售总额同比上涨8.5%,涨幅较6月回落3.6个百分点;规模以上工业增加值同比上涨6.4%,涨幅较6月收窄1.9个百分点。

以上三个指标均不及预期。数据发布前,界面新闻采集的7家机构预测中值显示,1-7月,固定资产投资同比增长11.5%。7月,社会消费品零售总额同比增长11.6%,工业增加值同比增长7.8%。

苏宁金融研究院宏观经济中心副主任陶金对界面新闻表示,总体来看,7月中国经济的增长动能出现弱化,此前支撑经济的领域已现疲态,消费、制造业投资等“拖后腿”的项目乏力状态未改。

“前期复苏的工业、房地产投资和外需等优势部门在疫情扰动和政策压制等因素下,内生增长动力不足,而消费、制造业投资、基建等也因为疫情、大宗商品价格上涨、资金限制等因素而从未得到过明显复苏的机会。”他说。

基建投资疲弱未改

投资方面,1-7月,基础设施投资同比增长4.6%,制造业投资同比增长17.3%,房地产开放投资同比增长12.7%,涨幅分别比前6个月放缓3.2、1.9、2.3个百分点。

基建投资疲弱符合预期。从基建投资的主要资金来源专项债来看,1-7月,地方政府专项债券累计发行13546亿元,仅占全年额度的37%。其中,7月,专项债新发行量从6月的4304亿元回落至3403亿元。

财政部预算司副司长项中新在上半年财政收支情况新闻发布会上表示,专项债发行进度较去年有所放缓,主要是今年专项债券恢复常态化管理,适当放宽地方发行时间要求,既不会影响重点项目建设进度和资金需求,也可以有效避免债券资金闲置。

值得注意的是,7月30日,中共中央政治局在部署下半年经济工作时提到,积极的财政政策要提升政策效能,兜牢基层“三保”底线,合理把握预算内投资和地方政府债券发行进度,推动2021年底2022年初形成实物工作量。

财信证券首席经济学家伍超明表示,根据“730”政治局会议精神,专项债发行、“十四五”规划重大工程项目将加快推进,基建投资将在项目、资金上得到支持,年内投资增速有望加速回升。

但陶金认为,基建投资增速可能会因为专项债发行的加速而有所回升,但短期内尤其是年内,基建增长的空间并不大。

“一方面,年内基建的好项目并不多,新的好项目可能等到明年才会大面积出现。另一方面,更重要的是,基建依然受制于专项债发行在年内时间分布的平均化,而缺少足量的资金。此外,对地方政府债务的严格管控也会给基建投资带来一些障碍。”陶金说。

房地产投资增速回落也在意料之中。盘古智库高级研究员王静文对界面新闻表示,房地产业是对政策高度敏感的行业,去年以来,国家先后出台了“三道红线“等调控政策,今年又加强了对消费贷、经营贷违规进入房市的清理力度,再加上提高房贷利率以及堵上假离婚漏洞等,整体上看房地产调控在持续收紧。

伍超明预计,下半年房地产投资增速将稳中趋降。“受房地产监管政策趋严影响,房地产投资将持续面临融资端的制约,但与此同时,在竣工周期来临和前期土地市场火热的共同支撑下,房地产投资韧性仍强。”

陶金表示,目前来看,房地产调控不会放松,未来房企资金限制将越来越大,这将从根本上限制房地产开发活动和投资。“前期因为购房需求支撑销售,能够带动一部分房企新开发更多项目。但近期房贷额度明显收紧,刚需也都被限制,这部分的带动效应也会进一步减弱,未来房地产投资可能会逐渐回落。”他说。

楼市调控效果在信贷层面已有明显反映。央行数据显示,7月,居民部门新增中长期贷款3974亿元,比去年同期大幅减少2093亿元。另据信达证券宏观团队预测,7月,企业涉房贷款规模同比大约少增490亿元。

制造业投资虽然同比涨幅有所下降,但从两年平均增速来看,延续了稳步复苏的态势。1-7月,制造业投资两年平均增速为3.1%,较上半年加快1.1个百分点。

伍超明认为,在企业利润改善、国内外需求恢复的滞后影响下,下半年制造业投资两年平均增速有望延续向好势头,但原材料涨价对中下游利润的挤占效应短期难消,制造业投资修复空间存在较大的不确定性。

他进一步分析指出,此轮大宗商品涨价周期持续时间偏长,中下游企业或将持续面临成本压力,在利润改善空间有限的情况下,企业投资意愿和能力都将受到压制。此外,下半年出口和房地产边际趋缓态势较为明确,制造业尤其是中下游企业投资将面临很大制约。

消费增速大幅回落

在国内疫情、汛情等多重因素冲击下,社会消费品零售总额同比增速和两年平均增速双双下降。7月,社会消费品零售总额两年平均增速为3.6%,较6月回落1.3个百分点。

“7月消费逊于预期可能与疫情反复对消费场景的限制有一定关系,8月可能更差。从拥堵延时情况来看,华东、华中和西南地区8月上旬出现明显下滑,而这些地区也是中国消费能力较强的地区。”伍超明表示。

按消费类型分,7月份,商品零售同比增长7.8%,增速比6月下降3.4个百分点;餐饮收入同比增长14.3%,比6月下降5.9个百分点。

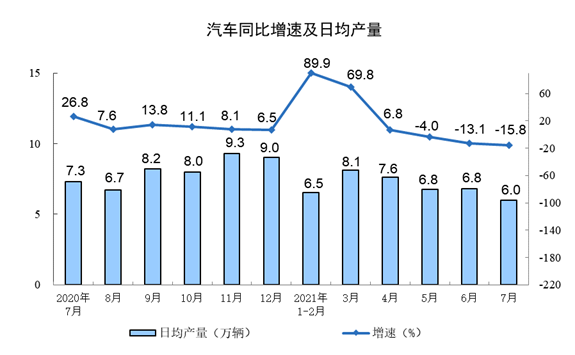

限额以上单位商品零售中,7月,汽车类零售额同比下降1.8%,为去年7月以来首次同比负增长;服装鞋帽类同比增长7.5%,增速较上月大幅收窄5.3个百分点。受成品油价连续上调影响,石油及制品类零售额同比增长22.7%,增速较上月加快0.8个百分点。

伍超明认为,消费增长空间不大,不必对其回升幅度抱有太大希望。他指出,一方面,居民收入尚未完全恢复至疫前水平,特别是低收入群体增收困难,对消费修复形成主要制约;另一方面,居民部门杠杆率仍然偏高,房地产对消费的挤占效应仍强。此外,从消费环境视角看,上半年国内客运量两年平均增速约下降30%,居民外出活动锐减对服务消费恢复形成重要拖累。

另外,河南等地暴雨侵袭叠加部分地区疫情散发也令消费承压。灯塔专业版数据显示,截至7月31日21时45分,7月全国电影票房总额仅为32.21亿元,较2019年同期的57.56亿元缩水超25亿元。

工业生产动力减弱

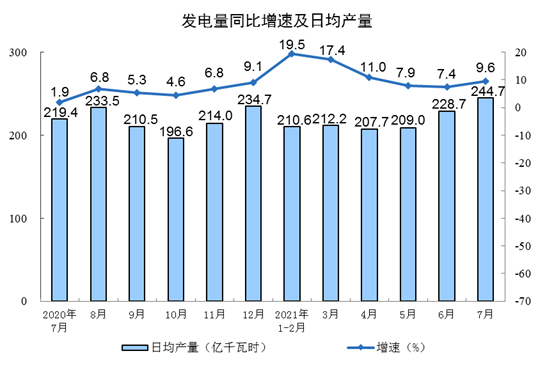

在内外需求放缓、大宗商品价格高位徘徊的情况下,工业生产景气度有所回落。7月份,工业增加值两年平均增速降至5.6%,比6月下降0.9个百分点。

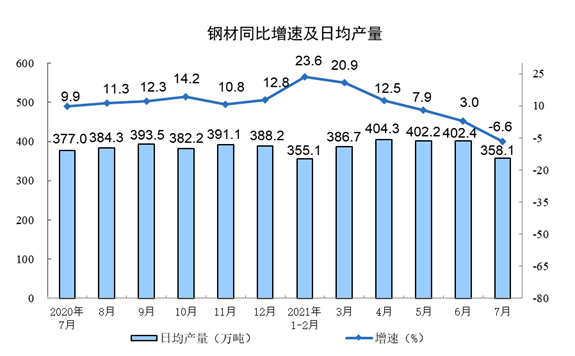

王静文指出,从高频数据来看,7月,高炉开工率由上月的61.5%下降至54.9%,是2012年8月有统计以来的最低水平;汽车轮胎半钢胎开工率也由56.6%下降至52.2%,是3月以来最低水平。国家统计局此前公布的7月制造业采购经理人指数(PMI)中的生产指数大幅回落0.9个百分点至51.0%,创2020年3月以来新低。

陶金表示,目前来看工业增长的动能是在持续走弱。从需求看,新订单在减弱,工业内部需求增长不足;新出口订单在二季度连续回落,表明全球经济复苏继续面临挑战。此外,大宗商品价格还在高位,工业品出厂价格也在提升,下游企业的生产压力并未缓解。

伍超明也预计,工业生产大概率将趋于放缓。“海外供需缺口弥合下,出口增速大概率边际放缓,对工业生产形成拖累;此外,原材料和大宗商品价格持续上涨,对中下游利润形成挤压,不可避免会影响企业生产积极性,甚至出现不敢接单现象,对工业生产形成负面冲击。再者,环保趋严,企业生产环境成本约束的增强也不利于生产的大幅加快。”他说。

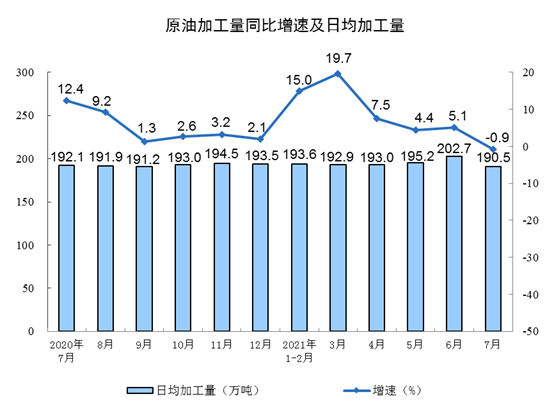

部分工业品同比增速和日均产量