文 |

公募基金二季报揭开了行业最为关注的一个话题:基金公司管理规模的变化。

基金君梳理此次季报发现,二季度基金公司管理总规模激增2.93万亿,达到23万亿元,又是历史新高。

而此次规模变化亮点还破多:第一、在非货基金规模之中,易方达已经突破万亿,优势遥遥领先;第二、一批业绩较好的中小基金公司强势“逆袭”,规模迅猛增长;第三、主动权益基金百亿基金数量进一步提升,行业马太效应持续。

易方达非货规模突破万亿

市场较为关注的是非货币、短期理财基金的规模变化情况,而受益于二季度基础市场走好,权益基金、固收+产品规模继续爆发,基金公司规模继续增长。

天相投顾数据显示,若含估算基金,目前易方达基金非货(含短期理财)规模正式突破万亿大关,达到10659.46亿元,这是目前行业内首次出现单家非货(含短期理财)管理规模超过万亿的情况,是跨越式发展,引起行业广泛关注。

从易方达基金规模增长来看,实现了“大象起舞”。二季度一口气增长了1315.49亿元,是二季度在非货(含短期理财)规模超2000亿基金公司唯一一家规模增长超千亿的公司。同时,易方达整体上半年增长了2605.75亿元,同样是所有这一规模超2000亿基金公司唯一增长超2000亿的公司。

同时,易方达基金也和其他基金公司拉出不小差距,几乎可以说“遥遥领先”。目前非货(含短期理财)规模略逊色于易方达的是华夏基金和广发基金,整体规模分别为6258.02亿元和6207.98亿元。显然,目前后面两家公司和易方达的差距都超过4400亿。

此外,汇添富基金二季度末非货(含短期理财)规模也超过6000亿,达到6181.81亿元。而南方基金、富国基金这一规模也超过5000亿。

数据显示,二季度末非货(含短期理财)规模超2000亿的基金公司达到20家,这20家基金公司在二季度规模平均增长371.6亿元,仅一家公司出现规模缩水。而二季度整个行业平均单家公司规模增长仅80亿,显然头部基金公司在市场竞争中分享了更多蛋糕。

规模增长较多的除了易方达,就是富国基金、南方基金、华夏基金、招商基金、工银瑞信基金,规模增长超过500亿。

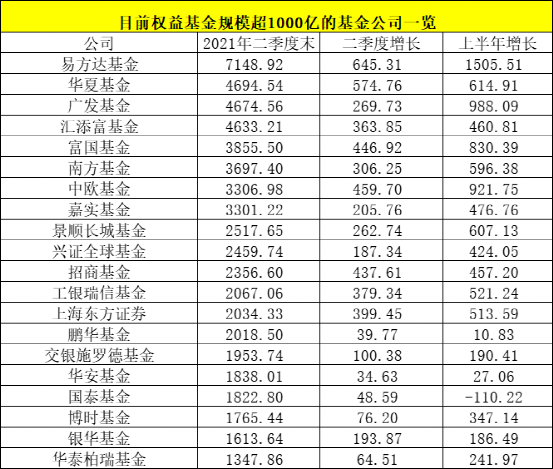

千亿级权益类公司达到20家

受益于2020年权益基金大发展,这两年千亿级权益类基金公司出现大扩容,而目前基本稳定到20家左右。

从权益类基金规模来看,若含估算基金,易方达以7148.92亿元仍高居行业第一位,该基金上半年规模增长了1505.52亿元,是所有基金公司增幅最大的一家。这一领先优势同样非常突出。紧随其后的是华夏基金、广发基金、汇添富基金,规模基本在“4600亿元”区间,规模分别达到4694.54亿元、4674.56亿元,4633.21亿元,而和易方达的差距也在2500亿之间。

从上半年权益类基金规模增长来看,除了易方达基金新增1500亿元规模外,广发基金、中欧基金上半年权益类基金规模新增超900亿,分别为988.09亿元、921.75亿元,同样实现了高位增长;富国、华夏、景顺长城、南方、工银瑞信、东证资管同期规模也增长超过500亿元,这些都是主动权益基金业绩较好的公司,且不少公司在上半年都出现了爆款基金。

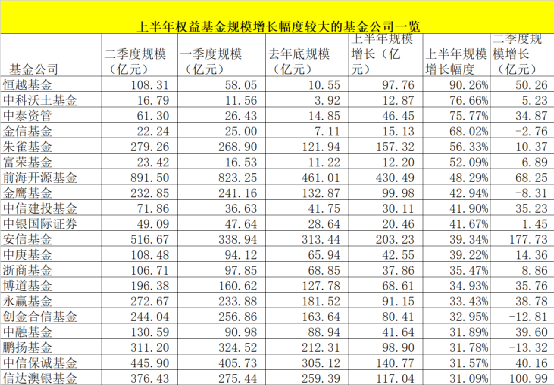

恒越、中泰资管、朱雀、安信等多家中小公司权益基金规模增长“大跨步”

近期引起行业关注的是,因为今年出色的业绩,让一大批中小型基金出现“逆袭”,上半年或者二季度权益类基金整体管理规模增长。

基金君统计权益基金发现,在上半年规模增长超30%的基金公司中,涌现出一大批规模大步前行的基金公司。首当其冲的是恒越基金,上半年一口气规模增长了97.76亿元,增幅达到90%,目前该公司权益基金规模达到108.31亿元。

恒越基金是一家不太知名的次新基金公司,该公司成立于2017年9月,实际控制人是李曙君,而恒越基金的总经理为黄小坚,早期曾担任过券商研究员,并在银华基金担任过基金经理。从成立到目前仅四年时间,就实现了“百亿”权益规模的突破。而这百亿权益基金规模基本是今年上半年实现的,在去年底恒越基金权益基金规模仅10.55亿元,而上半年一口气增加了97.76亿元。

不仅恒越基金规模突飞猛进,其实朱雀基金权益基金规模增长也非常突出,上半年权益基金规模增长达到157.32亿元,目前二季度权益基金总规模达到279.2亿元。

朱雀基金是知名的“私转公”基金公司,目前总经理兼公募投资部总经理、投资总监是梁跃军,他也是朱雀投资联合创始人。具有20多年证券、基金从业经验,曾主要任职于招商银行北京分行,西部证券股份有限公司和朱雀投资。

值得一提的是, 2月份恒越朱雀恒心一年持有发行,一天就迎来超180亿的资金追捧,远远超过80亿的募集上限。同时,梁跃军目前管理了5只基金,管理规模也达到269.71亿元。他所管理的基金整体业绩都不俗。

前海开源基金规模也增长也非常迅猛,目前权益基金规模达到891.5亿元,较去年底的461.01亿元增长了430.49亿元,增幅达到48.29%。此外,今年业绩不错的金鹰基金也出现规模增长,上半年规模增长了99.98亿元。安信基金今年上半年的规模也增长了203.33亿元,非常突出。

据一位基金公司市场人士表示,每家公司都有自己特有的资源禀赋和竞争优势,因此成功的路径会有不同。以上半年表现最亮眼的恒越、朱雀、财通证券资管为例,恒越和朱雀的成功来自投研领军人物的优异业绩,而财通证券资管的成功在于找准了自身定位,通过人才布局抓住机遇。

“其实今年市场风格变化较大,不少中小型基金公司业绩比较突出,加上互联网渠道信息沟通便捷马上提升了基金及基金经理知名度,因此抓住了市场机遇马上就实现了权益基金规模的快速增长,”据一位基金公司人士表示,这也主要是不少中小型基金公司做出自己特色产品来,获得市场认可。

目前主动权益基金18家超千亿

主动权益类产品是“价值含量”最高的品类,这类产品规模中,有18家基金公司突破千亿水平。

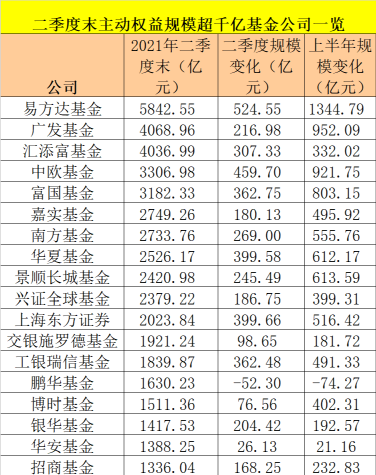

主动权益基金规模最大的仍然是易方达基金,达到5842.55亿元,也和后面拉开了不小差距。而广发基金和汇添富基金位居“4000亿俱乐部”,分别为4068.96亿元、4036.99亿元。此外,中欧、富国、嘉实、南方、华夏、景顺、兴全、东证资管等公司主动权益基金规模也较大,超过2000亿。

这18家基金公司二季度平均主动权益基金规模增长逼近250亿,也是远远超过行业增速,显然这一波“马太效应”越来越明显。在目前市场环境下,中小公司突围越来越难了,因为竞争者越来越多,而资源是有限且偏好头部公司的,“马太效应”还将持续。

据一位业内人士表示,马太效应其实是一个行业进入相对成熟稳定阶段后的客观规律,在绝大多数行业都存在这个现象,而这些年基金行业频繁提及马太效应加剧,一方面说明了行业经过高速发展已经进入相对成熟阶段,另一方面也反映了头部公司对于人才资源、渠道资源、品牌资源的绝对优势,以及对于新进入者来说,参与竞争的难度系数在不断增加。

此外,一位基金公司总经理也认为,目前基金行业的马太效应这一趋势还将持续,往往在没有发生大创新、大变革的行业之中,就会出现马太效应。目前基金行业这一趋势还难以打破。

从主动权益基金来看,二季度末目前规模超100亿的基金达到105只,而一季度末这一数据为99只,证明这类“大块头”基金数量仍在增长。

从这些百亿主动权益类基金归属来看,主要是老公司占据绝对优势,易方达基金百亿主动权益类基金最多,达到13只,紧随其后是广发基金、汇添富基金,分别有11只、10只,此外中欧、兴全、富国等基金公司也拥有不少百亿主动权益基金。

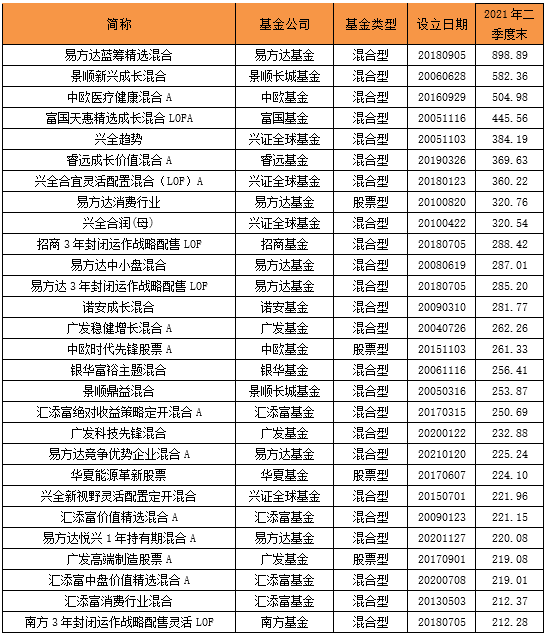

目前规模最大的是张坤管理的易方达蓝筹精选混合,已经逼近900亿,感觉距离千亿级别也不是梦。此外景顺新兴成长、中欧医疗保健的规模均为500亿区间,分别为582.36亿元、504.98亿元。

二季度末规模超200亿的主动权益基金一览

公募基金持有A股5.5万亿,流通市值占比8.05%

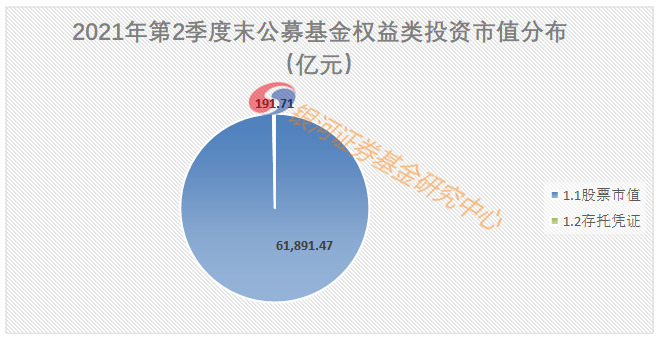

据银河证券统计显示,截止2021年6月30日,披露资产组合数据的基金合计7776只,资产总值合计247510.79亿元,资产净值合计226776.73亿元,其中权益投资市值是62083.16亿元。

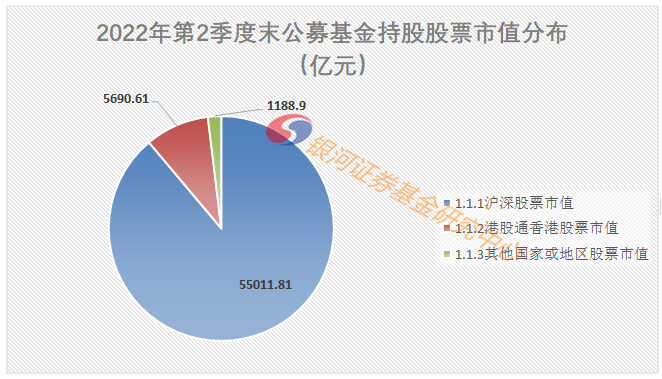

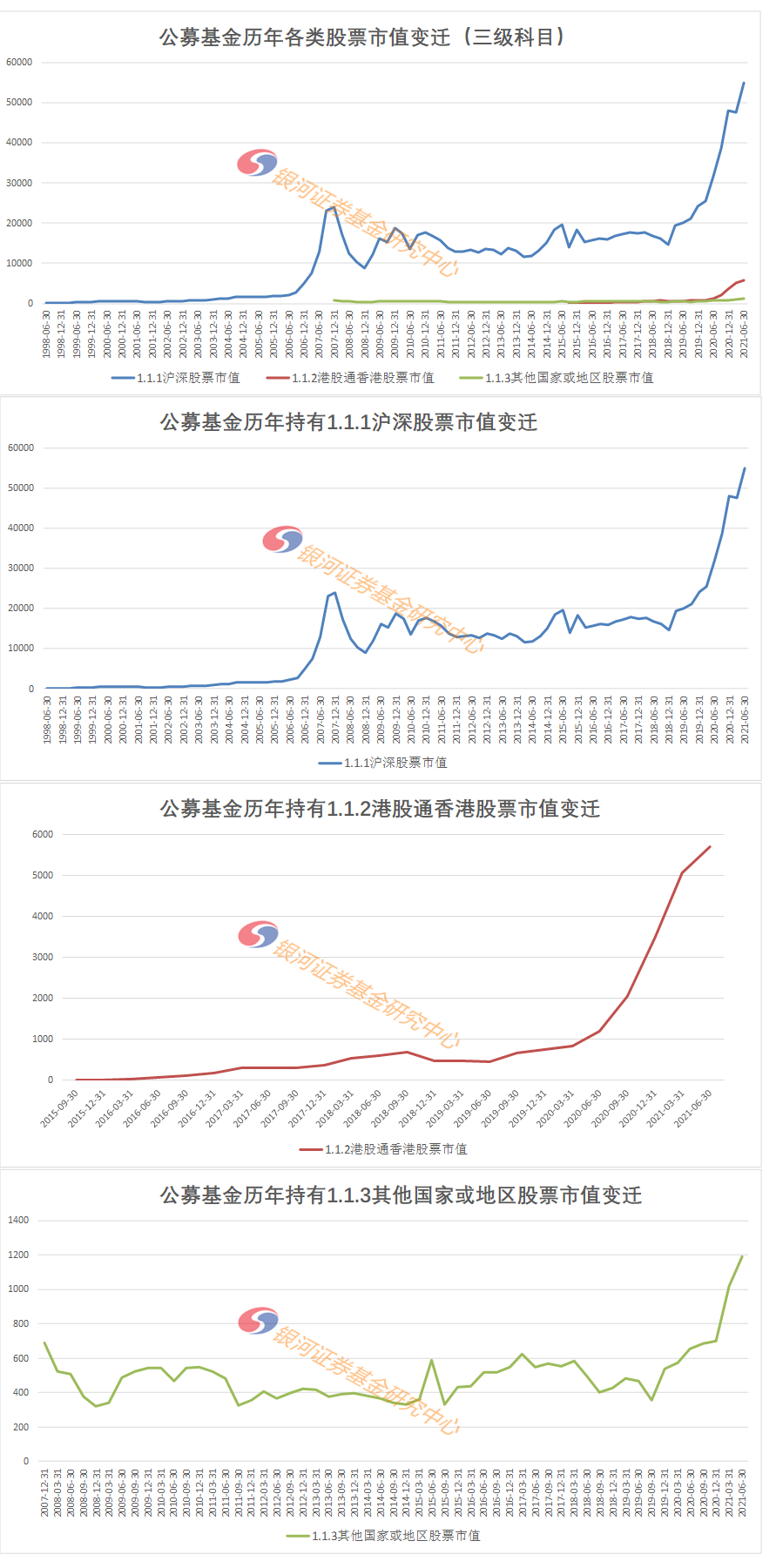

在62083.16亿元的权益投资中,其中股票市值(二级科目)61891.47亿元,存托凭证(二级科目)191.71亿元。在股票市值中,沪深股票市值(三级科目)55011.81亿元,港股通香港股票市值(三级科目)5690.61亿元,其他国家或地区股票市值(三级科目)1188.9亿元,新三板股票市值(三级科目)已经有个别基金持有,由于金额较小暂不列示。

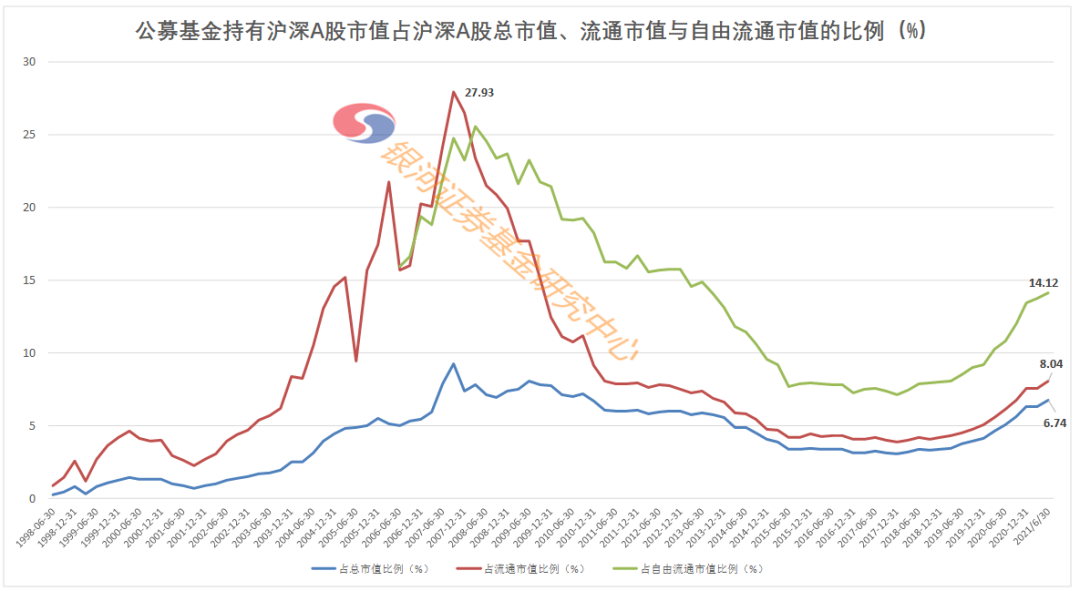

2021年2季度末,公募基金持有5.5万亿A股市值,占A股总市值比例是6.74%,占A股流通市值比例是8.05%,占A股自由流通市值比例是14.12%。从时间序列的折线图表看,三大市值占比同步稳步上涨。

银河证券表示,我们一般选择公募基金持股市值占流通市值的比例来考察公募基金的A股市场影响力。按照披露的季度末时间来考察,这个指标在2007年9月30日达到最高点27.93%,之后整体趋势是一路下行。2013年6月30日是7.38%,之后连续跌破7%、6%、5%、4%四个关口,在2017年12月31日达到最低点3.87%,之后有所缓慢回升,2020年12月31日是7.58%,2021年6月30日是8.04%,这是自低点3.87%以来,连续站上4%、5%、6%、7%、8%五个关口,说明最近几年大力发展权益基金取得了可喜的效果,也是公募基金作为市场主要机构投资者实力恢复的体现。