记者 |

原本是私募性质的券商资管产品,转变为公募化运作,业绩如何?

7月19日,招商资管发布了旗下2只参照公募基金管理运作的集合资产管理计划的2021年第2季度报告,一只是债券型产品“招商资管睿丰三个月持有”,另一只是股票型产品“招商资管智远成长”。

招商资管智远成长是由招商证券智远成长集合资产管理计划变更而来,产品正式成立于2010年4月30日,作为公司参公运作的典型权益类产品,业绩表现却大跌眼镜,二季度A类-1.57%,C类-1.68%。

根据中国证监会于2018年发布的《证券公司大集合资产管理业务适用 <关于规范金融机构资产管理业务的指导意见> 操作指引》的规定,2020年10月,招商资管智远成长完成转换,按照不同的申购费、赎回费收取方式划分成A类和C类。

由私募转为公募的档口,产品规模得到了迅速扩张,从2020年三季度末的0.16亿元增长为2020年末的11.12亿元。

但今年以来表现欠佳导致产品规模持续萎缩,2021年二季报显示,最新基金资产净值合计约为4.61亿元。

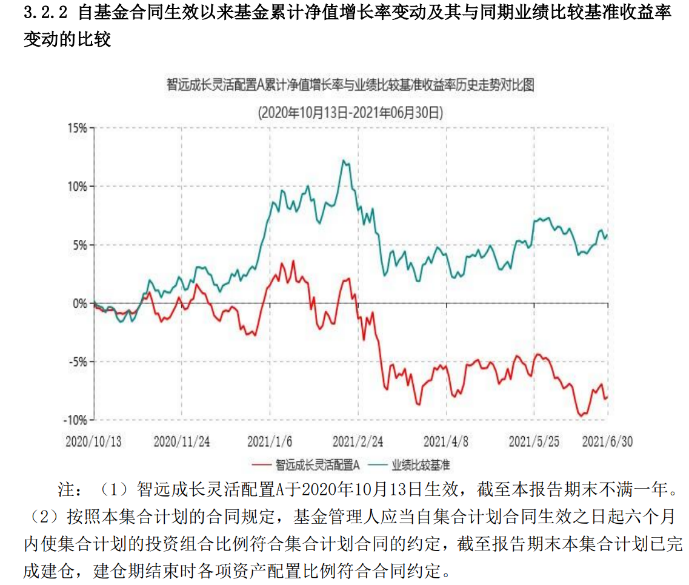

与业绩比较基准相比,该产品的净值表现与原本定下的“合格线”也越来越远。二季度净值增长率与业绩比较基准收益率之间的差值,A类为-3.99%,C类为-4.10%;自基金合同生效起至二季度末,这一差值为-13.97%和-13.81%。

从持仓数据来看,招商资管智远成长前三大重仓股为海尔智家(600690.SH)、伊利股份(600887.SH)和华东医药(000963.SZ),占基金资产净值比例分别为6.32%、5.90%和5.63%,并且在二季度对这3只股票都进行了加仓。与此同时,大幅减仓了广汽集团(601238.SH)和威派格(603956.SH)。

基金经理倪文昊从2017年3月开始担任招商资管智远成长管理人,见证了产品的转换过程。

Wind数据显示,以2020年10月为分界线,在转换之前,他的任职回报为38.25%,年化回报9.51%;转换之后,任职回报为-9.91%,年化回报-12.72%。

今年以来,该产品的单位净值持续震荡走低,7月16日创下改造后新低,19日小幅上涨,招商资管智远成长A/C的最新净值分别为0.8954元、0.8968元。

一位券商资管业内人士向界面新闻记者表示,对于投资经理来说,公募化改造确实是有挑战的。“原来大集合很多还是绝对收益的思维,波动比较小,不一定能融入公募世界的相对收益比拼。还要看公司的整个投研平台是否足够强大,有足够支撑。”

同时,倪文昊目前还担任另一未完成公募化改造的大集合产品“招商智远内需”的投资经理,该产品最新规模0.33亿元,他从2017年3月起任职,任职回报为11.03%,年化回报2.44%。

倪文昊表示,期内,产品股票仓位逐步提高至灵活配置类产品的中等水平,其中恒星策略三条主线"消费升级+制造升级+生物医药"占股票持仓的比例提高至70%以上。