记者 |

编辑 | 陈菲遐

随着无人驾驶和机器人的兴起,被誉为机器人“眼睛”的激光雷达正被广泛应用。作为万物互联时代感知端的重要一环,激光雷达是市场上玩家必争之地。

近日,国内激光雷达独角兽禾赛科技向上交所递交了科创板上市申请。

从招股书数据来看,禾赛科技目前技术和销售额暂时处于第一梯队。值得注意的是,激光雷达行业尚处于起步阶段,正面临着技术路径之争。此外,面对动辄上万元的产品也面临外界质疑,特斯拉CEO埃隆·马斯克(Elon Musk)就曾公开diss“激光雷达价格昂贵,丑陋且不必要”。

那么,禾赛科技究竟是一家怎样的公司?

激光雷达掀起上市潮

成立于2014年的禾赛科技配置了标准“学霸”团队。创始团队为李一帆、孙恺、向少卿三人。其中,李一帆、向少卿本科均为清华大学精密仪器与机械学系,孙恺、向少卿均为美国斯坦福大学机械工程系2009届硕士。此外,禾赛科技股东名单中不仅包括一众风险投资基金,还包括百度、博世、安森美等产业巨头。

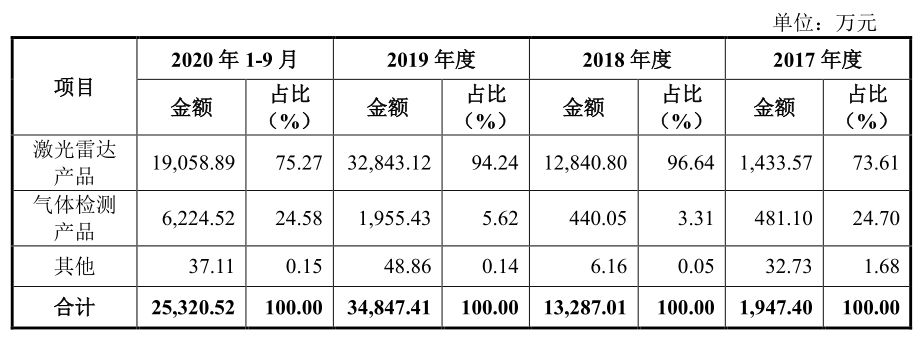

2017年至今,禾赛科技处于高速增长阶段。数据显示,禾赛科技2017年、2018年、2019年和2020年前三季度营收分别1947.4万元、1.33亿元、3.48亿元和2.5亿元;净利润分别为亏损2427万元、1611万元、亏损1.47亿元以及亏损9379.75万元。亏损主要受累于较高的研发费用。

收入结构中,2020年前三季度,禾赛科技收入中有75.27%来自激光雷达产品,24.58%来自气体检测产品。气体检测产品是禾赛科技的起家业务,包括激光甲烷遥测仪和激光氧气传感器,可用于燃气公司检测气体泄漏等场景。2020年疫情爆发期间,呼吸机中使用的激光氧气传感器需求量增加,带动公司气体检测产品增长。但这部分增长预计后续难以维持。

激光雷达行业目前正处于群雄逐鹿阶段,而禾赛科技从技术和销售额看暂时处于第一梯队。

以禾赛科技最新产品Pandar128为例,和行业龙头Velodyne的同类产品相比,在技术参数方面各有千秋,但Pandar128重量和体积方面都不到竞品的一半。这主要是由于禾赛科技优化了光电集成工艺,并自研了用于激光雷达的多通道激光驱动芯片、多通道模拟前端芯片和高速ADC芯片。

而从销售额看,Velodyne2020年前三季度营收达到7751.6万美元,规模最大,禾赛科技紧随其后,Ouster、Luminar、Aeva、Innoviz等规模相对较小。

但这并不意味着禾赛科技地位已经稳固。资本市场方面,两家激光雷达公司Velodyne(VLDR.O)和Luminar(LAZR.O)分别于2020年9月和2020年12月美股上市,Aeva、Innoviz、Ouster等三家激光雷达公司也计划于近期上市。如此短的时间内,激光雷达公司批量上市,募集资金后各个弹药充足,行业竞争可能会加剧 。

技术路径之争

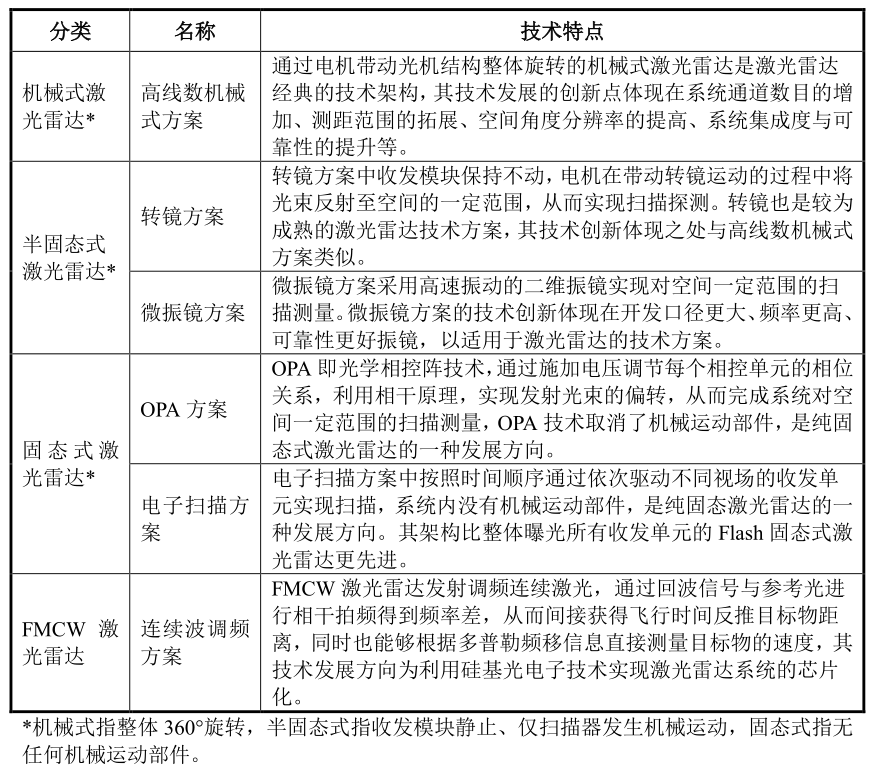

在技术路线方面,激光雷达行业并没有形成统一共识,呈现百花齐放的局面。

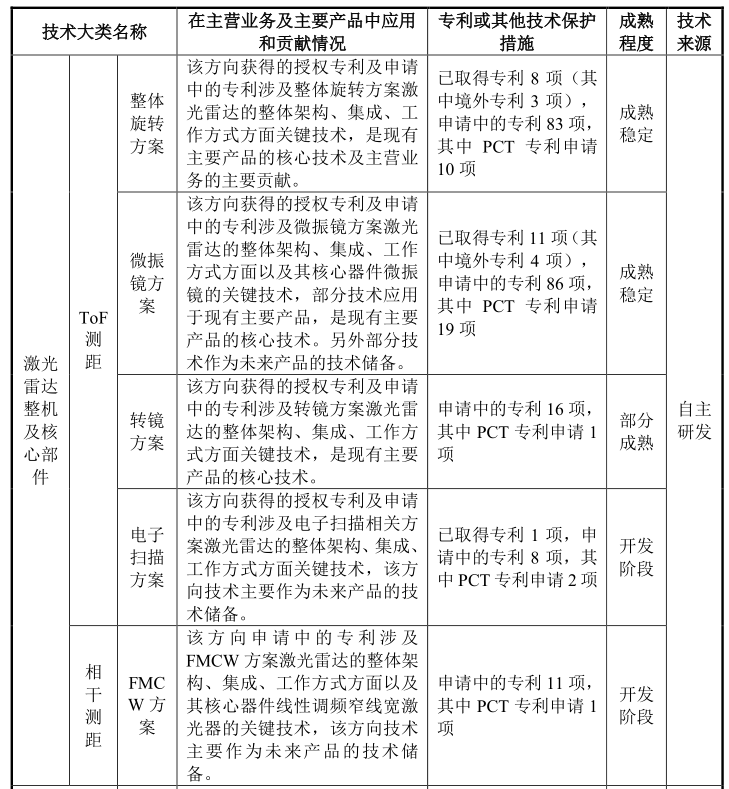

禾赛科技目前核心的产品包括激光雷达,涵盖无人驾驶、高级辅助驾驶、机器人和车联网四个场景。其中,激光雷达又包含机械式、半固态式、固态式和FMCW四种方式。这些不同技术形态正是前文所说到的技术路径之争。

从禾赛科技的技术路径看,机械式激光雷达对应的整体旋转方案已经成熟,半固态激光雷达对应的微振镜方案和转镜方案也相对成熟,固态激光雷达对应的电子扫描方案和FMCW方案则还处于开发阶段。

行业中,Velodyne和禾赛科技均以机械式激光雷达为主,Aeva选择FMCW而非市场主流的飞行时间法,Innoviz 通过采用MEMS二维微振镜来实现激光扫描和接收,通过减少激光器和探测器数量来降低成本,Ibeo则选用VCSEL和SPAD面阵的纯固态激光雷达方案,Luminar选用1550nm光源和探测器而非市场主流的905nm光源和探测器。

长远看,激光雷达有从机械式转向固态的趋势。这主要是由于机械式激光雷达需要人工调教,且机械式部件成本相对刚性,机械式激光雷达量产后的降价空间远小于固态的。

另外值得注意的是,目前主流激光雷达使用的905nm激光直射视网膜,对人眼有害,而1550nm激光则会被角膜反射,对人眼伤害相对更小。因此采用1550nm的激光雷达可以有更高功率,这也意味着更强的探测能力。而这正是Luminar的主攻方向。

在这样的情况下,企业技术路径风险不可忽视。禾赛科技真正的竞争对手可能并非同样以机械式激光雷达起家的Velodyne,而是Luminar这样的行业颠覆者。

特斯拉的“诅咒”

对于激光雷达行业来说,真正的问题远远不止是“内斗”,更多来自于“外患”。作为未来物联网世界传感器中的一员,激光雷达正在和摄像头、毫米波雷达等不同产品竞争。但激光雷达们到底能抢到多大的份额?

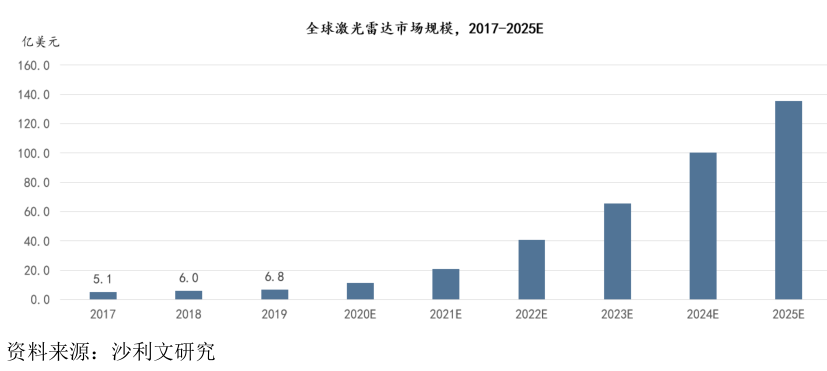

招股书中引用了沙利文的统计及预测,激光雷达行业未来将保持较快增长,到2025年全球市场规模将达到135.4亿美元,较2019年的年均复合增长率高达64.5%。

这看上去很美好。但另一组数字也值得关注。禾赛科技激光雷达销售均价在2017年、2018年、2019年和2020年前三季度分别为11.38万元、10.42万元、11.36万元、8.94万元。价格高得“离谱“。

整体看,虽然公司激光雷达销量在上升,从2017年的126套增长到2890套,但销售均价降幅并不大。这其中固然有产品更新换代因素,但其目前近10万的售价恐怕仍要让大多数车企望而却步。

这就不难理解埃隆·马斯克(Elon Musk)对激光雷达的持续诅咒。埃隆·马斯克曾经在公开场合发表过诸如“激光雷达非常糟糕,他们将放弃激光雷达,记住我的话,这是我的预测”,“激光雷达价格昂贵,丑陋且不必要”的言论。

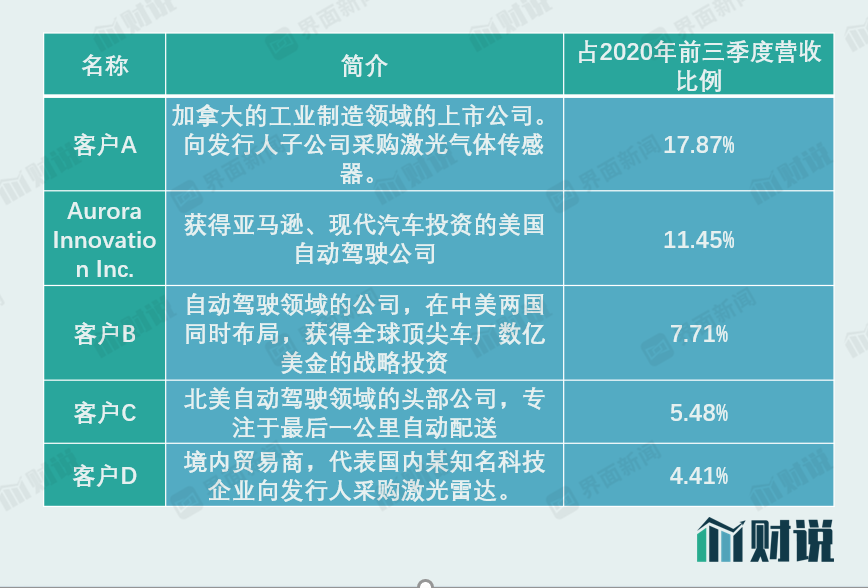

为如此高价激光雷达买单的,主要是新兴自动驾驶厂商。2020年前三季度,禾赛科技前五大客户中有四家是自动驾驶厂商,如公司第二大客户Aurora Innovation Inc. ,该公司位于美国,先后获得亚马逊、现代汽车的投资,并且收购了Uber的自动驾驶部门。禾赛科技在招股书中明确提到的自动驾驶汽车厂商客户还包括图森未来和百度。

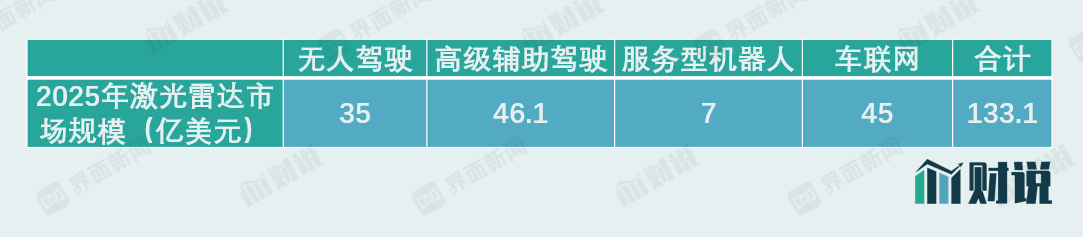

将此前沙利文对激光雷达市场的预测进一步拆细。预计到2025年,四大主要应用场景无人驾驶、高级辅助驾驶、服务型机器人、车联网的市场规模分别为35亿美元、46.1亿美元、7亿美元和45亿美元。其中,能够承担高价激光雷达的场景只有无人驾驶,仅约占市场总规模的26%,剩下的场景拓展更多依赖低价激光雷达。而要实现低价,则是技术和规模共振的结果。

正因为如此,禾赛科技在招股书中也提到,“尽管公司认为激光雷达是无人驾驶和其他新兴市场的行业标准,但激光雷达的市场采用率尚不确定。”

估值炒疯了吗?

尽管激光雷达的未来还有些朦胧,但这种“朦胧”已经成为了资本炒作温床。已经上市的Velodyne和Luminar市值分别为40.3亿美元和107.9亿美元,按市销率计算,Velodyne在40倍左右,Luminar则在1000倍以上,未上市的Aeva、Innoviz、Ouster预估市值分别为21亿美元、14亿美元和19亿美元。

Luminar的营收只有Velodyne的5.6%,但市场给予了更高估值。这充分说明,对于激光雷达这样的新兴行业,估值并不是简单看市销率这些指标。

技术路线和商业计划在现阶段更为重要。从估值看,市场已经给出了方向,Luminar的固态激光雷达方向是可能的更优选择。

上市前最后一轮融资时,禾赛科技估值已经达到69亿元。据招股书披露,禾赛科技此次科创板IPO拟融资约20 亿元,拟发行股本不超过 6360 万股,该股本占发行后总股本的不超过 15.01%。以此计算,禾赛科技的估值约为133亿元,约是Velodyne的一半,市销率基本接近。这也说明禾赛科技定价可能参照的正是Velodyne。