文丨张涛 路思远(中国建设银行金融市场部)

虽然各国同步受到新冠疫情的严重冲击,但有别于其他国家,中国疫情较早地被控制住,使得复工复产持续性得到了有效保证,而其他发达经济体的恢复进程则因疫情反复,被多次阻断。按照当前经济恢复速度,预计2020年中国经济能够实现2%以上的增长,意味着继疫情曲线率先平坦化后,中国经济和抗疫政策的曲线也将平坦化,即与其他国家相比,中国的抗疫政策更加具备淡出的条件。

所以,不同于其他国家急盼疫苗来阻退疫情,短期内疫苗对中国经济保持复苏趋势的必要性相对较弱,因此,与其他国家的疫苗主线不同,2021年中国经济主线将会是抗疫政策淡出后的经济返途,由此返途的路径、热度及不确定因素反馈影响自然就成为明年宏观经济的关注点。

返途路径——冲高回落后,向常态靠拢

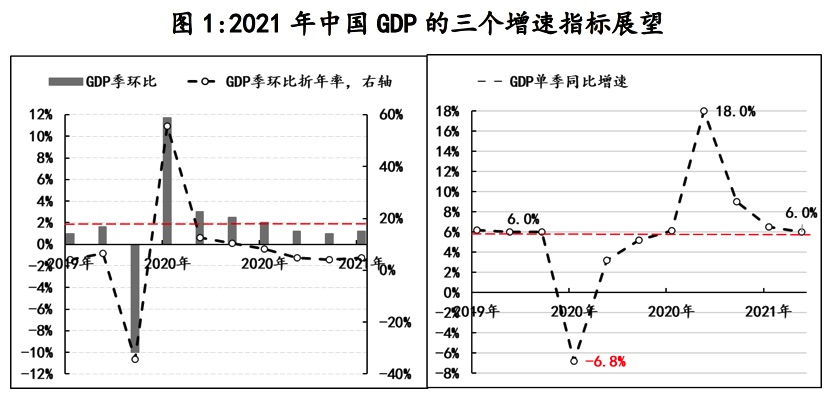

国家统计局数据显示,2020年一季度中国经济增速出现了大幅下降,单季同比增速由上年四季度的6%降至-6.8%,单季环比增速由1.6%降至-10%,对应的GDP季环比折年率由6.6%降至-34.4%,即疫情将中国经济砸出了一个史无前例的“深坑”。二季度疫情平稳后,复工复产有序推进,加之政策对冲及时且力度巨大,叠加一季度经济跌幅“深坑”的基数效应,二季度GDP季环比增速已大幅回升至11.7%,对应GDP季环比折年率更是高达55.7%,GDP单季同比增速回升至3.2%。

当然,类似二季度如此高的经济增速肯定是不可持续的,但海外疫情的反复,令二季度后中国的生产替代一直超预期延续,相应中国出口增速超预期逐季走高,二季度为0.57%,三季度为7.53%,10月与11月的平均增速为20%,加之抗疫政策对投资的刺激,让中国经济在三季度就一举完成疫后“V型”修复,GDP累计同比增速由负转正,由上半年的-1.6%回升至0.7%。

就目前经济恢复情况而言,中国经济虽已进入疫后冲高回落阶段,但在明年一季度之前,GDP单季环比依然能够维持在2%以上的高水平,即GDP环比折年率依然能够保持在8%以上,由此预计明年一季度GDP同比增速将升至18%左右。对2021年中国经济整体增速预判的关键,就在于对冲高后经济回落的速度和幅度的预判,按照“三驾马车”的框架来观察,明年消费大体保持平稳,投资对经济增长的拉动在稳定宏观杠杆率的宏观诉求下会有所收敛,预计出口也会伴随中国生产替代效应消退,而回归疫情前轨迹。由此,明年二季度之后,中国GDP季度环比增速可能会趋势性地回落至2%以下,并还会经历一个逐季回落的阶段,至明年四季度GDP季环比增速稳定在1.2%附近,GDP单季同比增速也随之逐季回落至6%附近,相应2021年GDP全年增速约10%。

但若把疫情和疫后恢复综合起来考虑,2020年与2021年GDP的平均增速能够保持在6%左右,即中国经济增长回归常态轨迹。

其次,返途热度——供需修复存有时滞

鉴于疫后经济返途必然要经历一个高速阶段,相应是否会推动物价过快上涨,就成为2021年中国经济的另一个重要关注点。

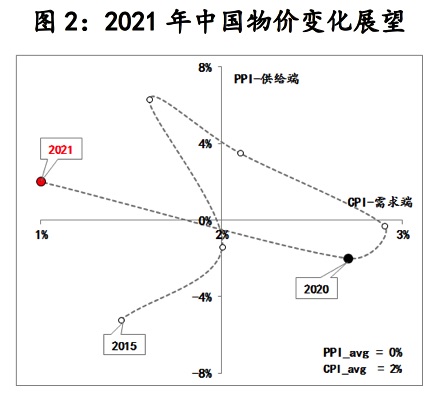

在疫情爆发初期,供给链一度因大面积隔离措施而被阻断,但居民消费端的物价水平始终保持回落态势,尤其是受猪肉价格持续回落的带动(猪肉价格涨幅由2月份的135.2%降至11月份的-12.5%),食品类CPI涨幅由21.9%回落至-2%,相应带动CPI涨幅由5.4%降至-0.5%。按照以往猪肉及食品价格的经验数据,食品价格在2021年应还不会出现明显反弹,加之明年构成CPI涨幅中的翘尾因素可能是负值,预计2021年CPI年涨幅在1%左右。

与居民消费需求端物价回落不同,上游产出的物价水平则呈现回升态势,PPI月度环比涨幅已于6月份摆脱了2月至5月连续四个月的负增长状态,至今已连续6个月保持正增长,6个月PPI累计上涨了1.7%,预计上涨态势还将延续,由此直接会将明年构成PPI涨幅中的翘尾因素推高至1%以上,叠加新涨价因素,预计2021年PPI年涨幅回升至2%左右。

综上,今明两年中国经济供需两端的物价变化情况是:由2020年3%的CPI和-2%的PPI,转向1%的CPI和2%的PPI的组合格局,即需求端物价涨幅回落了2%(CPI),供给端物价涨幅提高了4%(PPI),属于典型的复苏阶段经济特征(2015年以来,CPI和PPI年涨幅平均水平分别为2%和0%),即返途热度尚不会对经济构成不利影响,不过由于本次疫情对供应链带来巨大冲击和之后政策对冲也更侧重率先恢复供应链,因此客观上造成供需恢复存在明显的时滞。

第三,返途风险——中国经济恢复外溢性影响的反馈

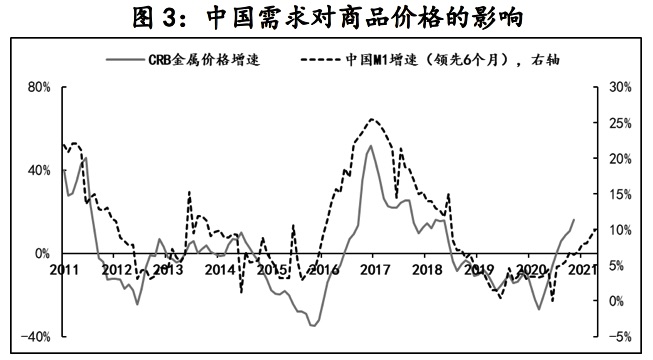

伴随中国经济于三季度由负转正,尤其是受益于保护市场主体等“六保”为主要内容的逆周期调控,中国需求对全球商品价格的推动十分明显,其中尤以金属价格最为明显,CRB金属价格同比涨幅于8月份由负转正,结束了两年之久负增长的弱市格局,目前涨幅已经超过16%。而且本次疫情以来,中国需求对全球商品价格的领先关系愈发明显,例如,中国M1(企业用于经营的活期存款)同比增速大致明显领先CRB金属价格6个月至9个月,参照已公布的M1增速,预计明年商品价格还将保持上升态势。

鉴于中国经济与其他国家恢复存在时滞,因此不排除,当明年下半年中国GDP季环比增速逐渐向1%回落时,全球商品价格涨势很可能不会同步放缓,因为上升的海外需求很有可能会续接弥补中国需求的收缩,即明年商品价格存在持续上升的支撑条件。

对于中国而言,尤其是明年下半年,一方面经济进入冲高回落常态的尾部,即经济结束了疫后高速恢复阶段,进一步向中期增速靠拢(按照已公布的2035年远景目标,2021年至2035年期间经济平均增长率只需4.7%即可完成远景目标),另一方面商品价格却因中国和其他国家需求续接带动下持续上涨,即进入明年二季度,很可能出现经济增速下降和商品价格上升并存的局面,甚至是阶段性的短期“滞涨”。

上述,就是当下我们对明年中国宏观经济展望时,最为关注的三个核心问题。

(文章仅代表作者观点。责编邮箱:yanguihua@jiemian.com)