记者 |

编辑 | 陈菲遐

在无数次传言之后,国内头部短视频公司快手科技(下称快手)带着IPO招股书向香港联交所递交了申请,正式按下港股上市按钮。

快手厚达七百多页的招股书,将其庐山真面目向公众揭开。短视频平台此前并无上市先例,如何给这家营收几百亿元却依然赤字的公司估值将是市场关心话题之一。

为何亏损?

快手招股书透露的秘密中,最引人瞩目的就是赚钱能力了。

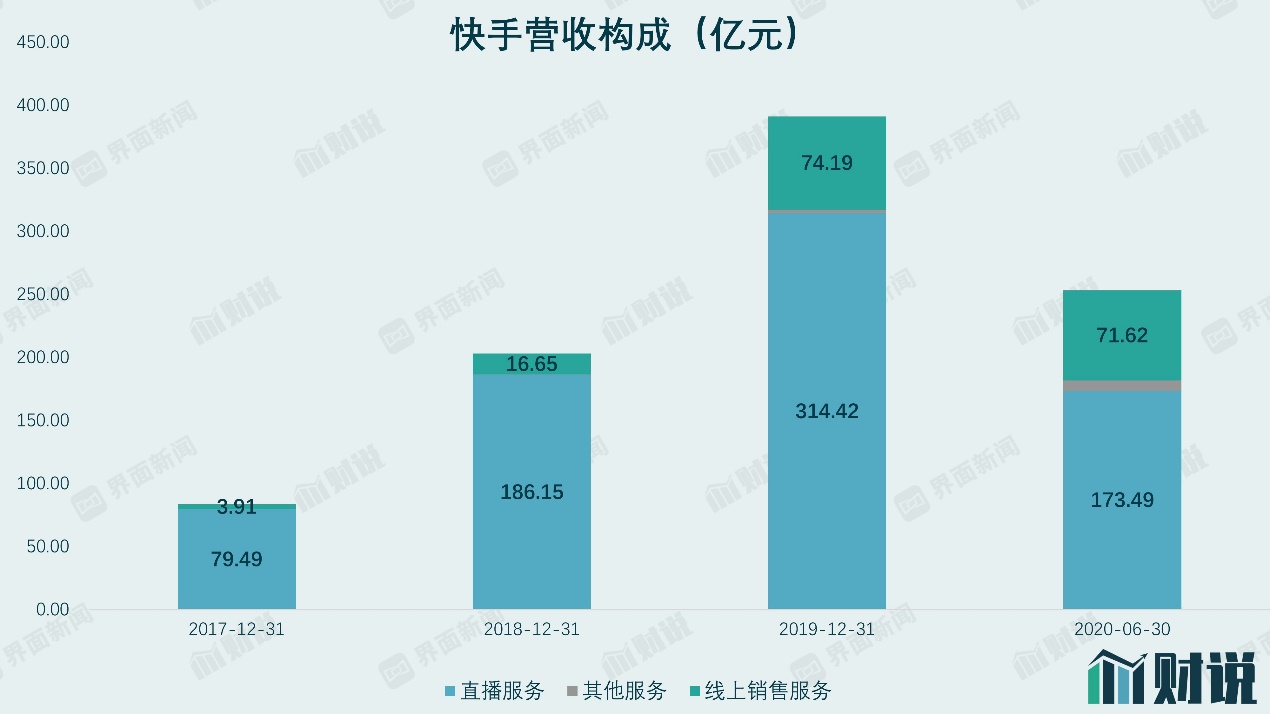

2017年、2018年、2019年,快手营收分别为83.4亿元、203亿元和391.2亿元,复合增速为116.5%。2020年上半年,公司营收达到253.2亿,同比增长48%。

但净利润方面则有所波动,2019年公司经调整后净利润还有12.34亿元,2020年上半年则巨亏63.5亿元。

原因之一在于销售费用的投放。2020年上半年,快手投入了高达132.84亿元的天量推广与广告开支费用,这一数字同比增加了354.1%。快手对此的解释是推广快手极速版及其他应用程序的营销开支以及品牌营销活动开支增加所致。

要解释这一点,就必须了解快手近两年的业务增长发力点。

随着中国移动互联网用户增长触顶,流量池基本饱和。特别是在抖音的快速追赶下,快手增速开始放缓。2019年6月,快手创始人宿华、程一笑发布全员内部信,制定了日活跃用户(下称DAU)3亿的目标。

为了达成这个KPI,快手想出了两个招数——上线快手极速版以及发春晚红包。极速版的模式类似趣头条,用户观看视频可以赚金币,邀请朋友下载可以获得红包奖励。而快手赞助的2020年央视春晚,红包预算高达40亿。

正是频繁的“撒币拉新”以及广告投放,导致了2020年上半年巨亏63.5亿元。

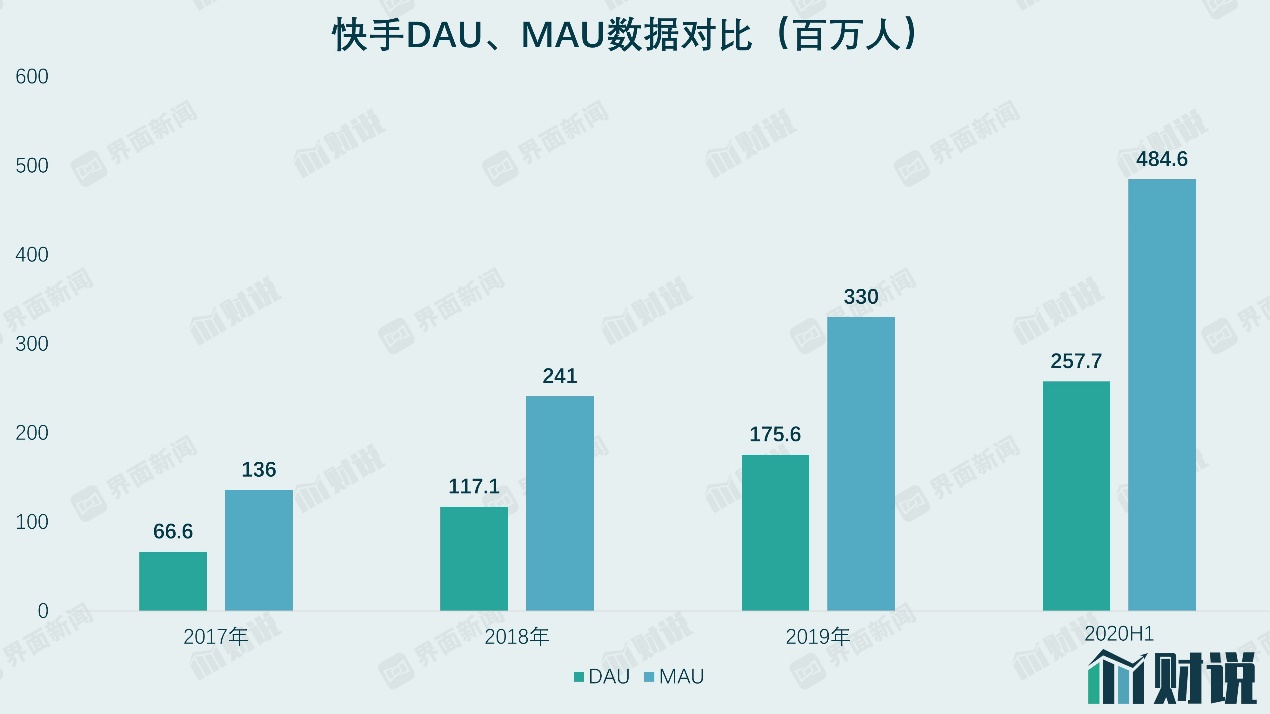

但是从DAU以及月活跃用户(下称MAU)数据来看,快手的表现还是十分惊艳。

截至2020年6月30日,快手中国区程序及小程序日活为3.02亿,月活为7.76亿,每位活跃用户日均使用时长超过85分钟,日均访问快手超过10次。短视频和直播点击、转发及评论达1.63亿,26%的月活用户为内容创作者。

2017年、2018年、2019年,快手平均月活跃用户分别为1.36亿、2.4亿和3.3亿,复合增速为55.7%,2020年上半年,公司平均月活跃用户进一步增长到4.8亿。

但是快手如果要直面抖音的冲击,竞争压力始终存在。据抖音公布的用户数据显示,目前抖音的DAU用户约为6亿人,30分钟使用市场占比达35%。如果从DAU数据方面,快手还是有很大追赶空间。此外,快手和抖音定位还有些区别。快手强调把你拉回到真实的世界,抖音强调更漂亮的生活,两款产品抢到的用户调性差别很大。

快手也在招股书中提到,“由于我们将在可预见的未来不断提高我们的品牌知名度并扩大用户群体,因此我们预计推广及广告开支的绝对金额将持续增加。”也就是说,未来几年,快手应该会继续维持天量营销费用的战略。

靠什么赚钱?

目前来看,快手的主要营收分为三部分,分别是直播、线上营销服务以及其他业务。其中,2020年上半年,直播以及线上营销业务的收入分别占了营收的68%以及28%。可以说,快手赚钱目前主要依靠的还是直播。2019年度,快手直播收入达到314.42亿元人民币,2020年上半年,直播业务为173.49亿元。

按照招股书的解释,直播服务即直播打赏,主要指的是用户在直播间与主播进行互动,用户为主播购买虚拟礼物对主播进行打赏的过程,快手对直播打赏流水进行抽成。直播服务的成本中,主播的分成比例约占营收的38%到52%。

另一个不可忽视的业务就是线上营销服务,特别是2020年以来快速崛起。快手解释称,线上营销服务主要指为生态系统参与方提供整套线上营销解决方案,主要包括广告服务以及快手粉条。广告服务指,基于大数据和人工智能,为广告提供精准触达,并收取费用。快手粉条,则是面向内容创作者,创作者可以通过付费的形式推广他们的作品。2017至2019年,线上营销服务收入从3.906亿元增至17亿元增至74亿元,分别占总收入的4.7%、8.2%、19.0%。2020年上半年营收达71.62亿元,与2019年全年所差无几,收入占比也进一步提升至28%。

未来,快手在利润端的增长,将来自于结构的变化。由于快手没有分业务披露毛利率,因此只能简单估算。

直播业务方面,快手的成本主要是主播分成以及税收。从过去情况看,主播收入分成及其他税项占直播收入的比例在55%到58%之间,换而言之毛利率最高不会超过45%。而线上营销服务中,除了带宽服务器以及支付渠道手续费之外,基本没有成本。如果未来营收越来越多向线上营销服务倾斜,未来盈利空间将进一步提高。

值得注意的是,快手目前广告出现的频率并不高,商业化方面相比抖音未来仍有较大提升空间。并且随着快手平台内直播电商的生态进一步丰富,带货主播也倾向与利用快手粉条来吸引客户。未来快手在直播电商中抽佣也是水到渠成的事。

此外,快手在直播电商的基础设施方面还大有可为,包括协助带货主播进行供应链管理、客户关系管理等。

如何估值?

由于短视频平台没有上市先例,快手唯一能够参照的就是主打中长度视频的平台哔哩哔哩(BILI.O,下称B站)。

从变现效率看,快手远超B站。2020年上半年,快手以4.8亿月活用户创造253.2亿收入,B站以1.72亿月活用户创造49.3亿收入,快手的ARPU值比B站高80%。这主要是由于在直播用户粘性方面,快手远高于B站。另外快手也找到了直播电商这一增长点,可以保证未来两三年的增长,而B站在直播带货方面的尝试还十分有限。

以目前形势发展,快手未来的收入可能将主要来自于直播电商及其衍生业务,而B站收入仍将保持多元化。

目前美股市场给予B站的市销率(TTM)为11.5倍。在短期成长性方面,B站和快手基本相当,2020年上半年B站和快手收入同比增长69.45%和48%,但考虑到上半年疫情对直播电商影响更大,二者实际成长性相当。从变现及盈利角度看,快手在短期内盈利的希望大于B站。

综合来看,快手的估值可比照B站,但是由于快手的营收中包含了主播分成,给予的市销率需要有所下降。从2019年6月30日至2020年6月30日之间,快手的收入为473.6亿元,按8倍估值,快手上市后估值将超3700亿元。

值得注意的是,快手招股书显示,IPO前,快手联合创始人兼CEO宿华持股12.648%,快手联合创始人兼首席产品官程一笑持股10.023%,银鑫持股2.422%,杨远熙持股2.069%。

此外,腾讯持股21.567%,五源资本持股16.657%,其他投资者合计持股34.614%。从持股比例上来看,快手确系腾讯的盟友。此番快手IPO,腾讯无疑也是赢家之一。