记者 | 胡颖君

持牌汽车消金机构东正金融(02718.HK)刚刚发布了上市之后的首份年报。

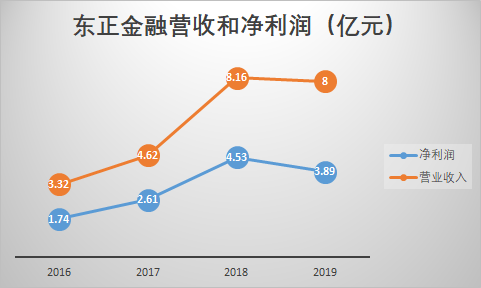

截至2019年12月31日,公司营业收入减少约2%至约人民币8.00亿元;利润及全面收益总额减少约14%至约人民币3.89亿元。

这一成绩显然无法令人满意。

在赴港上市之前,东正金融经历了高速增长的前三年。2016-2018年,公司营收从3.32亿元增至8.16亿元,净利润亦从1.74亿元攀升至4.53亿元。仅仅上市一年,公司就面临营收净利双双下滑的尴尬局面。

资本是极其敏锐的。艰难上市后,东正金融股价一路经历“破发“到 “破1“,总市值较上市首日缩水超七成。

当“汽车金融第一股”的光环逐渐褪去,我们不禁要问,过去一年,东正金融到底经历了什么?

一、手续费及佣金收入腰斩,经销商渠道锐减

奔驰女车主维权事件发生后,持牌汽车金融公司收取金融服务费遭到监管的严厉打击。

在2019年11月,东正金融曾因存在以贷收费行为,被上海银保监局警告,并罚款50万元。

监管环境的变化,直接导致东正金融收入构成中占比相当大的“手续费及佣金净收入”遭遇断崖式减少。

2019年,东正金融手续费及佣金净收入从上年的3.3亿元降至1.74亿元,几近腰斩。对比半年报数据来看,截至2019年6月30日,手续费及佣金净收入1.28亿元,也就是说,下半年公司这部分收入只有微不足道的0.36亿元。

公司在年报中解释称,主要由于市场经营环境的变化,公司调整了向客户收取服务费的安排,导致咨询服务收入下降。

与此同时,东正金融的外部扩张之路亦戛然而止。

东正金融背靠大股东正通汽车(持股95%),是持牌机构中唯一一家以经销商为背景的汽车消金公司。

在过去几年,东正金融积极拓展外部销售渠道,经销商网络数量从2016年的226家持续增长至2018年的1280家,而到2019年,东正金融经销商网络数量下降为913家。

仔细观察不难发现,被砍掉的主要为外网经销商,截至19年末外部经销商仅剩 795家,较上年减少372家。

在财报中,东正金融将这一调整称为“优化经销商网络”,“淘汰部分表现较弱的经销商”,各类渠道将主要集于中高端品牌,贴近消费升级客户群体。

苏宁金融研究院高级研究员黄大智指出,这或许与过去一年汽车销售市场的不景气有关。

东正金融母公司正通汽车业务覆盖了大部分豪华汽车品牌,包括保时捷、宝马、奔驰、奥迪等。

2019年,受新能源汽车补贴退坡、环保标准切换影响,我国乘用车销量同比下降8.2%。然而,豪华车市场却保持逆市增长的态势,豪华车终端销量同比增长超过12%。

这也让东正金融下定决心,坚守“豪车”细分赛道,减少与部分外部经销商的合作。

不过,转型的代价是,经销商网络的锐减对短期零售贷款规模的负面影响。

整体而言,东正金融2019年全年发放贷款及垫款100.04亿元,较上年增长18.73%。但这主要归功于公司的另一主营业务——经销商贷款额的增加:由上年的890万元人民币暴涨至26.25亿元人民币。而一直以来作为营收主力的零售贷款业务则首次出现大幅收缩。

2019年全年,东正金融共发放零售贷款28,815笔,比2018年减少31%,其中,正通客户21,946笔,外网客户6,869笔,合计放款金额人民币48.95亿元,比2018年减少31%。主要原因便是经销商网络调整策略导致新放款金额下降。

二、净息差下滑,不良率创历史新高

受益于放贷金额的扩张,东正金融2019年利息净收入同比增加22.1%至5.36亿元。

而居高不下的融资成本,则变相吞噬了部分利息收入。公司计息负债平均成本率增加至6.56%,较上年增加0.47%。受此影响,东正金融的净息差已经从2018年的5.48%降至4.83%。

“融资成本较高主要是因为公司存量同业借款中大部分为2018年提款,2018年同业市场整体资金面紧张导致当时提款的利率较高。”东正金融在财报中解释称。

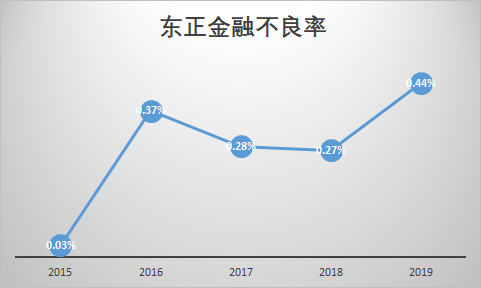

而贷款规模的增加,亦加剧了信用风险的聚集。贷款质量方面,截至2019年末,公司不良贷款余额为人民币4500万元,较2018年上升了96%。不良贷款率0.44%,创历史新高。贷款拨备率1.89%,拨备覆盖率423.97%。公司2019年计提资产减值损失1.15亿元,较上一年增长36.9%。

疫情亦加剧了东正金融短期的坏账风险。

据评级机构穆迪近期发布的报告称,2020年1月底中国汽车贷款ABS拖欠率升至2016年以来的最高水平。在穆迪授予评级的中国汽车贷款ABS交易中,截至2020年1月31日,逾期1-30天的贷款的占比从上月的1.11%增至 2.37%。

“相较而言,豪车车主的财务状况会较中低端车型车主更为稳健,但不排除有些做实体的老板受疫情冲击较大,甚至遭遇破产,从而出现无法偿还贷款的情况,因此公司不良率可能会持续上升。”一位券商汽车分析师告诉界面新闻记者。

不良率攀升的潜在威胁下,公司现金流率先面临考验。

东正金融以银行为主要资金来源。截至2019年底,公司的拆入资金为58.91亿元,期限在1-24个月,而客户贷款期限超过1年的占比近40%,换言之,其贷款产品有可能与相关资金来源期限不匹配,若疫情导致大量贷款无法收回,资金周转出现困难,或将引发流动性风险。

不仅如此,疫情让原本萎靡的汽车市场直接进入“冰冻期“,销售端遭遇重创,汽车金融线下展业无法进行,一季度东正金融放贷业务或出现大面积停滞。

汽车工业协会数据显示,2月,乘用车产销19.5万辆和22.4万辆,同比下降82.9%和81.7%。商务部亦表示,前两个月汽车消费在社会消费品零售总额中下降37%。

“倘若疫情持续,可能会对本公司的业绩产生负面影响,包括但不限于本公司的利息、手续费及佣金收入。由于疫情仍在蔓延,董事认为,对本公司的财务影响作出评估并不可行。”东正金融在财报中表示。