记者 | 赵阳戈

金宇车城(000803.SZ)之北控系近年来操作频频,如今又拉开了全面要约收购的架势,只要各种条件满足即可实施。

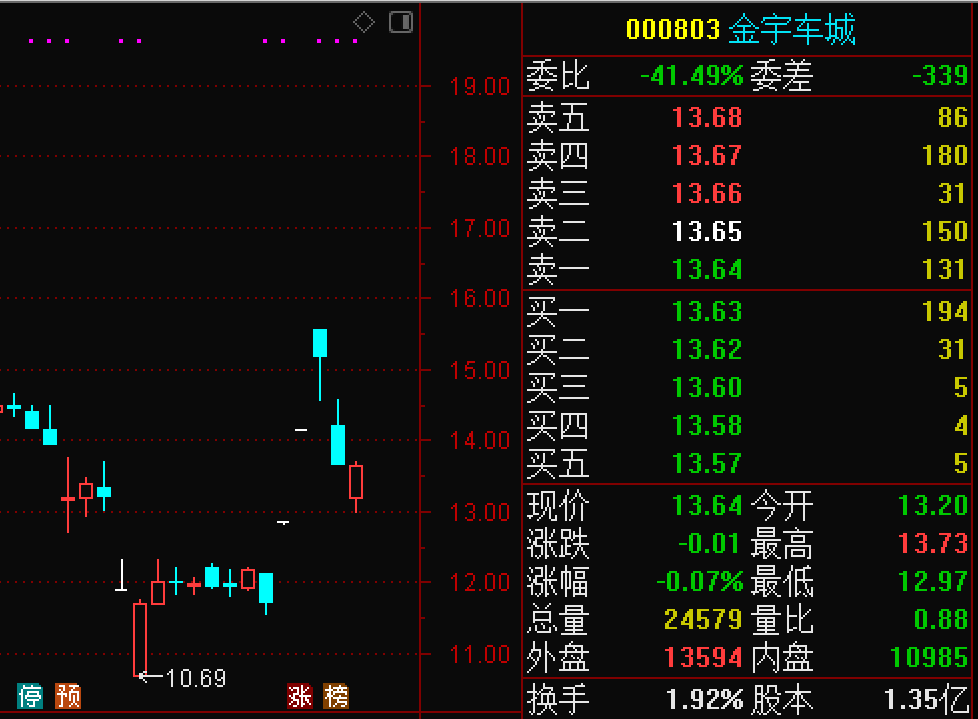

不过该全面要约收购价,却出现了与现价倒挂的现象,以金宇车城2月20日收盘价13.64元/股算,10.7元/股的要约收购价相当于现价7.8折。且公司公告中多次提醒,此要约收购存在不确定性,有终止的可能。那么北控系一方,是“想约”还是“不想约”呢?

收购价与现价倒挂

2月20日晚间,金宇车城披露“要约收购提示性公告”称,由于北控光伏及其一致行动人目前持有公司33.93%股权,北控光伏拟认购公司重组交易的募集配套资金,将增加北控光伏及一致行动人拥有公司的权益,根据《上市公司收购管理办法》相关规定,在满足相关条件后北控光伏应向除北控光伏及一致行动人以外的其他所有持有上市流通普通股(A股)的股东发出全面要约。

据悉,此要约收购为现金支付的方式,要约收购数量为8180.19万股,占总股本的60.44%,而要约收购价格设定为10.7元/股,这也意味着要约收购所需最高资金总额为87528.03万元。公告称,要约收购所需资金将来源于北控光伏自有或自筹资金。

要知道,2月20日金宇车城的收盘价位13.64元,超过要约收购价一大截,假如以此推演的话,是不太可能有股东会接受要约的,因为持股股东在二级市场上套现会更加划算。实际上,2月21日午盘,金宇车城的股价再度上涨至14.28元/股。

那为何会是10.7元这个价格呢?

根据《上市公司收购管理办法》第三十五条规定:“收购人按照本办法规定进行要约收购的,对同一种类股票的要约价格,不得低于要约收购提示性公告日前6个月内收购人取得该种股票所支付的最高价格。”对此,官方描述,要约提示性公告前6个月内,北控光伏未买卖上市公司股票,因此,要约收购价格参考北控光伏认购募集配套资金价格,确定为10.7元/股。

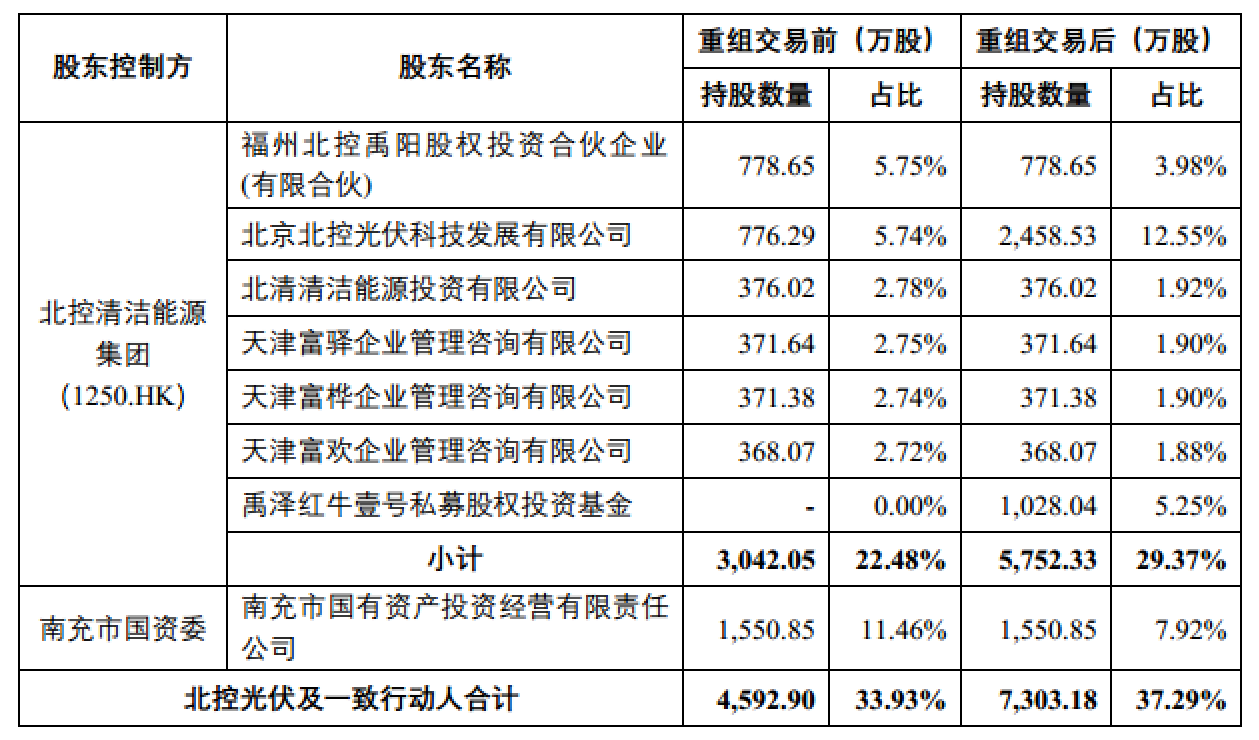

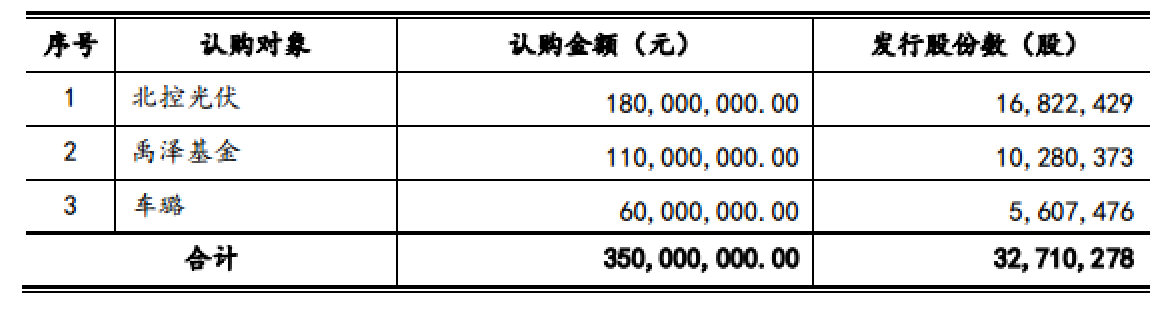

这里提到的参考,即2月17日北控光伏与金宇车城签署附条件生效的《募集配套资金非公开发行股份之股份认购协议之补充协议》,协议显示北控光伏拟认购金宇车城发行股份及支付现金购买山东十方环保能源股份有限公司86.34%股权并募集配套资金交易的配套募集资金,认购价格为10.7元/股,拟认购金额1.8亿元。在重组交易之后,北控系的持股比例将从33.93%变更为37.29%,也因此,触发了上述的全面要约收购。

全面要约有终止可能

需要指出的是,全面要约收购需要多重“机关”触发,才能实施。

首先金宇车城与北控光伏签署的认购协议以公司董事会、股东大会审议通过、中国证监会核准为生效条件,若重组交易未取得上述批准或核准,则北控光伏无法定要约收购义务,此次要约收购将自动终止。

其次,重组交易募集配套资金存在失败风险,若北控光伏及一致行动人认购募集配套资金失败,则北控光伏无法定要约收购义务,此次要约收购将自动终止。

另外,根据《上市公司收购管理办法》第五十六条规定,“收购人拥有权益的股份超过该公司已发行股份的30%的,应当向该公司所有股东发出全面要约;收购人预计无法在事实发生之日起30日内发出全面要约的,应当在前述30日内促使其控制的股东将所持有的上市公司股份减持至30%或者30%以下,并自减持之日起2个工作日内予以公告;其后收购人或者其控制的股东拟继续增持的,应当采取要约方式”。若届时履行上述股份认购协议相关期间内,北控光伏及其一致行动人持有金宇车城股权比例发生变化,如北控光伏与南充市国有资产投资经营有限责任公司(下称南充国投)的一致行动关系因期限届满或提前终止而解除等情形,将可能导致北控光伏无需履行全面要约收购义务。

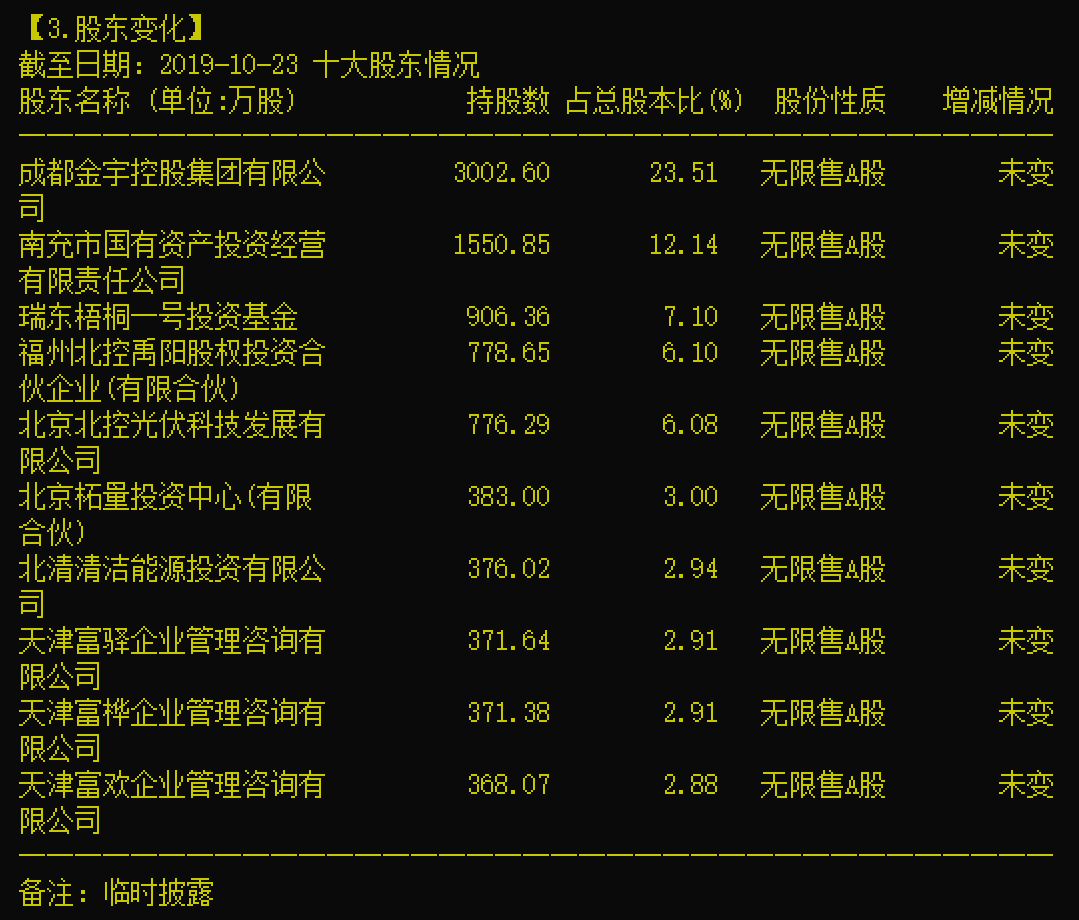

也即是说,假如北控系只想参与配套融资,不想全面要约收购的话,根据上述描述,有很多方法可以实现,比如一致行动关系的提前终止。实际上,这一致行动关系已经逼近时限。据悉,2017年11月7日,北控清洁能源集团(其下属全资子公司北控光伏、北清清洁能源投资有限公司、天津富驿企业管理咨询有限公司、天津富桦企业管理咨询有限公司、天津富欢企业管理咨询有限公司)与南充国投签署了《上市公司股东一致行动人协议》,约定双方在上市公司股东大会中采取“一致行动”,行使表决权时采取相同的意思表示,“一致行动”期限自2017年11月7日至2020年11月6日止。

目前看,不算上南充国投的话,北控系持股22.48%,重组完成后,持股达29.37%。这参与配套融资,完全就是冲着集权而去。这个从重组调整方案中,新增“北控系”认购方就可以佐证。

另外在相关公告中,金宇车城也直言向北控光伏等特定投资者募集配套融资,是为了“提高本次交易整合绩效与巩固重组后上市公司控制权稳定性”。而一旦持股达到29.37%之后,北控系就算失去了南充国投这一盟友,也依然稳坐第一。换一个思路,如果考虑一致行动因素,不考虑募集配套资金的话,北控系在重组后依然能持股28.16%。

那为何2017年之初要捆绑南充国投呢,这还在于“对手”金宇集团。

目前,金宇集团依然是金宇车城最大单一大股东,截至2019年10月23日的数据,金宇集团持股金宇车城3002.6万股,占总股本比例23.51%。彼时,若不是拉着南充国投一起,北控系是无法话事的。

山鼎设计的车璐“闯入”

在调整的方案中,募集配套资金的特定对象,除了北控系外,还有一个叫车璐的自然人,其拟动用6000万元真金白银,认购560.75万股。

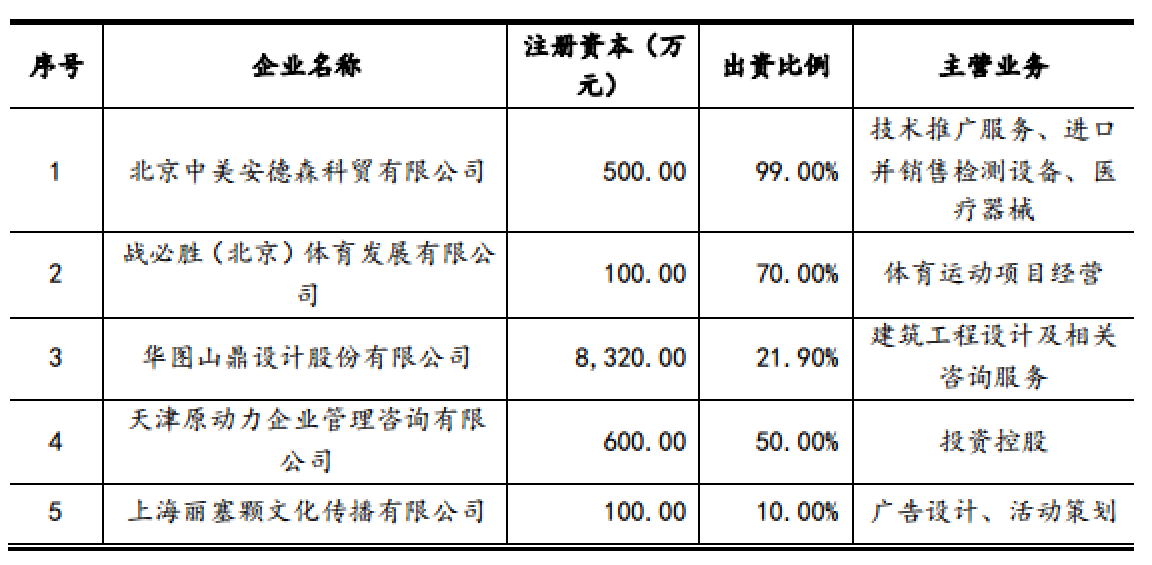

这个车璐大有来头。资料显示,车璐2018年11月至2019年12月曾为山鼎设计(300492.SZ)董事长,且持有山鼎设计21.9%的股份。除此外,车璐还拥有北京中美安德森科贸有限公司99%股份,战必胜(北京)体育发展有限公司70%股份,天津原动力企业管理咨询有限公司50%股份,和拥有10%的上海丽塞颗文化传播有限公司股份。

公告中是这么描述的,“车璐原为上市公司山鼎设计(股票代码:300492)董事长与控股股东之一,具备较强资金实力、企业管理能力及投融资运作能力,并在城市公共服务领域有广泛资源。目前车璐拟转型进入环保领域,对于上市公司未来业务发展及规范治理等方面有积极的战略价值,满足公司董事会确定战略投资者的条件”。

从信息看,车璐计划转型环保,而金宇车城计划收购的资产是十方环能,该公司主营业务包括餐厨废弃物无害化处理与资源化利用、垃圾填埋气(沼气)综合利用、生物质能源利用、有机废弃物处置设备销售。可谓一拍即合吧。

耐人寻味的是,金宇车城此番的重组,也是槽点多多,曾引起交易所下发问询函,问询就包括了业绩承诺方仅承诺标的资产净利润大于0元这一罕见操作,个中情况,还得细品。