与牛市同行

指南针前身为北京指南针证券研究有限公司,成立于1997年,相较于同业上市的证券软件公司同花顺、东方财富等,指南针则更侧重于证券分析软件的各类数据信息和深度挖掘及勾稽,产品设计更专业化和多样化,客户群体相对较小但更有针对性。

从公司业务模式来看,金融信息服务是公司营收的主力,2018年该业务占营收比例为92%,实现营业收入5.3亿元。第二大业务为广告费收入,公司在金融信息服务产品中投放广告等促销措施,吸引投资者在合作的证券公司开户、交易,从而向证券公司收取相应广告服务费用,2018年该业务占营收比例为7%,收入约4100万元。第三部分业务为保险经纪,公司与保险公司进行合作,开展保险产品的宣传与推介,提供办理投保手续、保全变更、理赔咨询等服务,并向合作保险公司按照约定收取经纪费用。

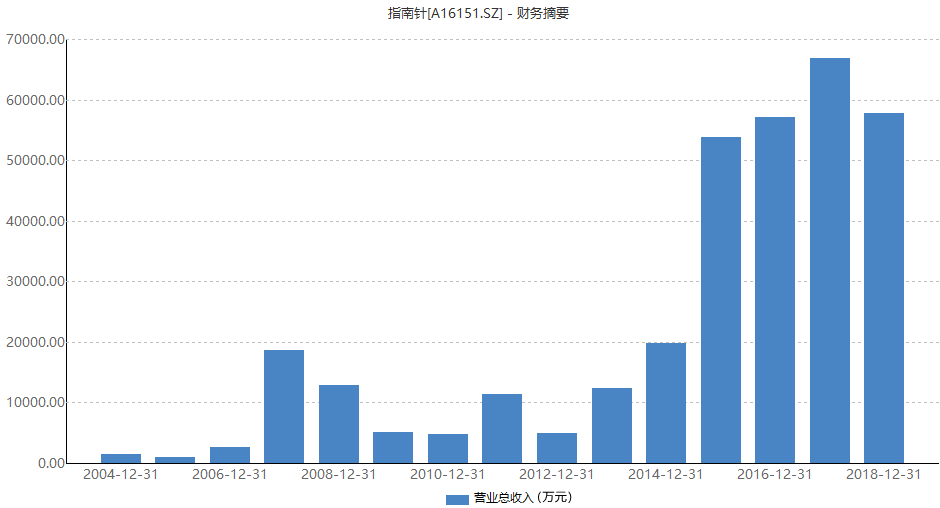

从公司营收来看,2004年的营收为1443万,到2018年增长为5.78亿,14年复合增长率为30%。其中2007年和2015年的两波牛市,让公司的业务量都迈上了一个台阶。

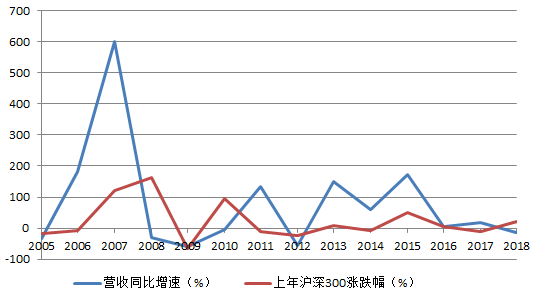

从大盘走势的关联度来看,公司的营收同比增速和上年沪深300涨跌幅有一定关联。这背后反映了用户的付费意愿,会随着大盘走好而变强,反之亦然。

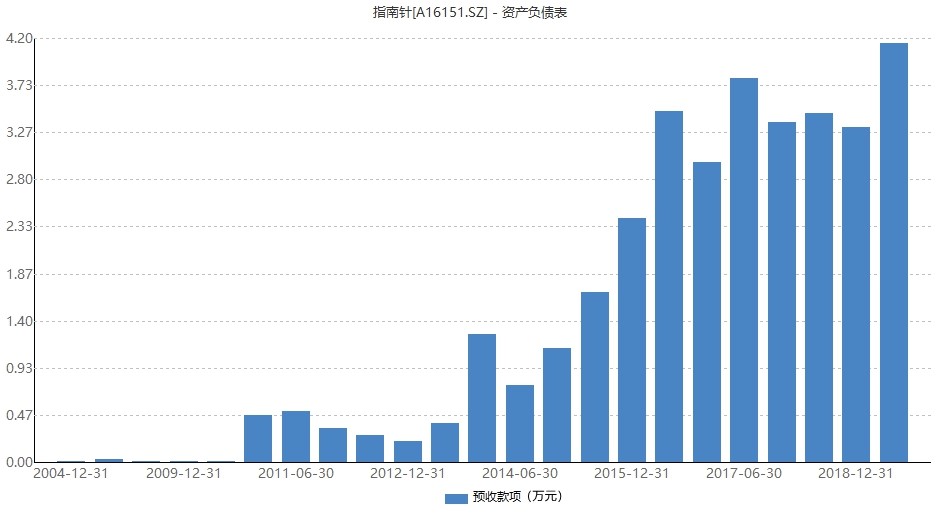

因此,从行业发展的角度来看,牛市是个重要的影响因素。但需要特别说明的是,用户的付费并不能在当年全部确认,一部分会作为预收账款体现在资产负债表中。而公司在提供服务前,会一次性向客户预收服务期内的所有费用,包括软件费用和后继维护运行费用。公司对后继维护运行费采取在服务期间内分期确认收入的政策,使得实际收款时点与后续提供服务时点存在一定时间间隔。故公司将已收取的后续服务款项确认为预收款项,待服务提供后再按收入确认条件将相应的预收款项结转为当期收入。所以公司的预收账款变动可以作为未来营收变化的前瞻指标。

截止2019年6月底,公司预收账款同比增长20%,在没有牛市行情的情况下,能够取得这样的增长颇为不易,这或许预示着公司在上市后的半年内仍有一定增长潜力。

行业黑马的生存之道

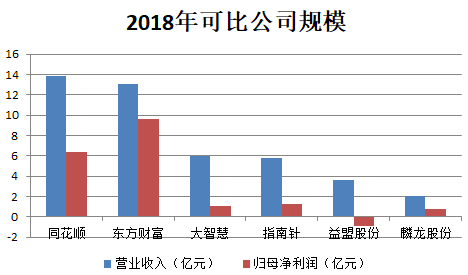

根据最新公布的招股书数据显示,公司2018年实现营业收入5.78亿元,实现净利润1.27亿元,相比于同行业的上市公司,仅次于同花顺和东方财富,并奋起直追大智慧,基本占据行业第三的位置。

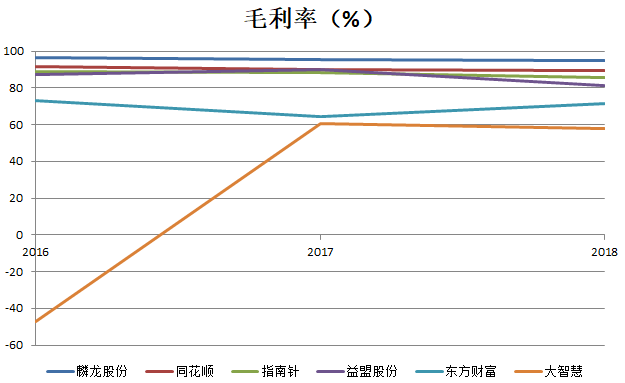

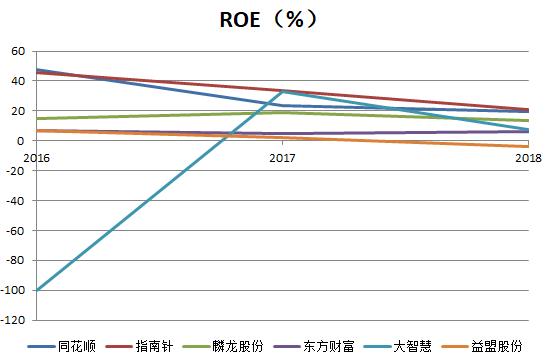

从毛利率来看,公司基本处于行业中游水平,毛利率近几年处于85%至90%之间,因2018年熊市原因,公司毛利率有小幅下滑。

从衡量盈利能力的关键指标ROE(净资产收益率)来看,公司2018年ROE为21.1%,位居证券软件公司第一位,对于这家“小而美”的公司难能可贵。相比之下,行业龙头同花顺和东方财富同期ROE分别仅为19.5%和6.3%。

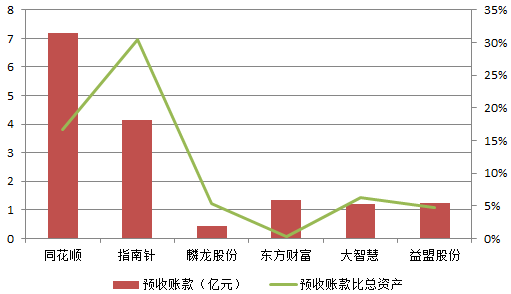

记者发现,截止2019年6月底,公司预收账款为4.15亿元,仅次于同花顺,预收账款比总资产为30.4% ,明显高于同业上市公司 。

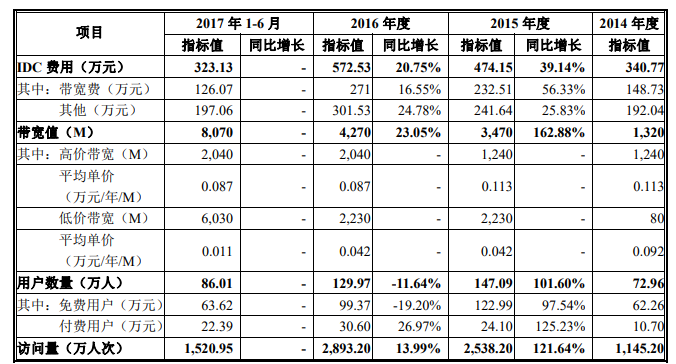

如此高的预收账款比例,可能得益于用户较高的付费率(付费用户数量比用户总数)和ARPU(每用户平均收入)。从公司披露的数据来看,2014年至2017年1-6月,公司付费用户人数分别10.7万、24.1万、30.6万和22.39万,对应付费率分别为14.66%、16.3%、23.5%和26%,呈现逐年上升趋势。2014年至2017年1-6月,公司的ARPU值分别为2546元、3427元、3625元和4463元,维持较高水平。

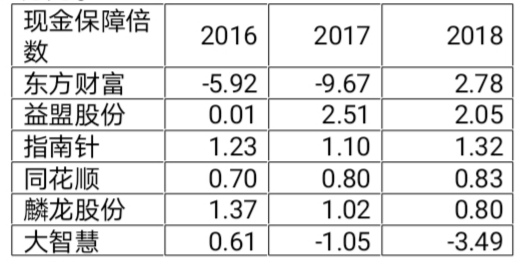

此外,公司净利润的现金含量也很高,现金保障倍数(经营现金流比净利润)维持在1以上,在同业中处于较高水平。公司预收账款大,应收账款和存货小,是造成这一现象的主要原因,截止2019年6月底,公司应收账款和存货分别为479万元和46万元。

综合来看,公司整体运营比较良好,短期内“吃喝不愁”。但要走出目前的格局跻身行业前二,不能寄希望于牛市,还要找到自己的“指南针”。