张慧宇|财联社

ETF市场大消息,国内首批商品期货ETF诞生了!

8月27日,华夏基金获批首只豆粕期货ETF。除了华夏外,大成基金和建信也各有一只商品期货ETF获批,分别是有色金属ETF和能源化工ETF。这也是国内市场上首批获批商品期货ETF的基金公司。

何谓商品期货ETF?简单来说,就是以持有商品期货合约为投资策略并跟踪商品期货价格走势的ETF。由于大宗商品与传统股票和债券相关性较低,而且投资门槛低、低杠杆、T+0交易的特点,商品期货ETF可作为良好的资产配置工具用于分散风险。

近期来,随着国内市场对资产配置的关注度提升,再加上这一年来市场估值偏低,ETF迎来快速扩容,竞争也愈发激烈,产品细分化、策略多元化、国际化成为主要竞争方向。

南方基金指数投资部基金经理孙伟曾表示,未来会有更多商品期货ETF产品面世,商品期货的ETF是非常大的蓝海。目前,多家期货公司正在积极开发商品ETF相关产品。

待审批的商品期货ETF(联接基金不显示)

商品期货ETF:资产配置的绝佳工具

由于大宗商品与传统股票和债券相关性较低,商品期货ETF可作为良好的资产配置工具用于分散风险。

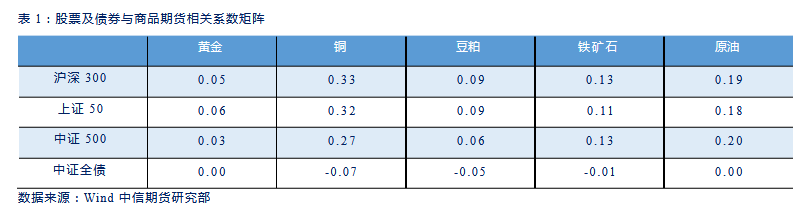

主要期货品种与主要股票指数及中证全债指数的历史收益率相关系数矩阵如表1所示,历史区间为2010年-2019年。从表中可以看到,主要期货品种与股票及债券之间的历史收益率相关性较低,相关系数绝对值均在0.4以下。

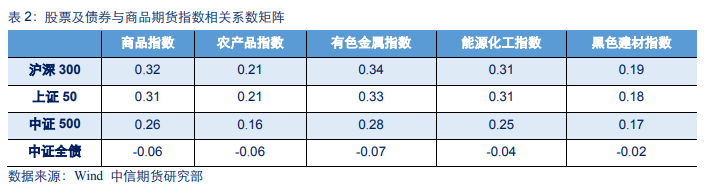

主要商品期货指数与主要股票指数及中证全债指数的历史收益率相关系数矩阵如表2所示,历史区间为2010年-2019年。从表中可以看到,主要商品期货指数与股票及债券之间的历史收益率相关性较低,相关系数绝对值均在0.4以下。

此次三家基金公司获批的商品期货ETF挂钩的分别是豆粕期货、有色金属和能源化工。从表1可以看到,豆粕与股票和债券的相关系数均非常低,对分散资产非常有帮助。

能源化工和有色金属也有自己的优势,像易盛能化A指数是重要的商品期货配置标的之一,它包含四类成分品种,分别为动力煤、PTA、甲醇和玻璃,均为郑商所成交量大、交易活跃的能源化工期货品种,走势与原油相关性高,能够有效反映能源化工市场整体的价格涨跌,并在一定程度上反映商品期货市场整体走势。投资者可通过布局易盛能化A指数产品,间接布局商品期货市场,分享商品期货市场走势发展收益。

对于有色金属而言,自2000年至今,商品经历了多轮牛熊迭代的现象。但就有色金属而言,整体呈现出牛长熊短的格局,历次迭代的迹象是底部区域逐级上抬(幅度约30%-50%),犹如过去20年的买房,任何一次调整事后看都是理想的上车时点。商品一旦进入牛市,则是一个长期理想的安全配置区域。

大成基金期货投资部总监李绍对记者表示,“大成有色金属期货ETF解决了诸多资金在大类资产配置时对期货的歧视性约束,满足保险资金、银行委外资金及公募FOF的入池标准,丰富了其配置需求。解决了此类资金对大宗市场长期存在的“看得见、吃不着”缺陷,长期看将成为大类资产配置的标配之选。”

美国商品期货ETF早已有之

商品期货ETF不是个新鲜事物,它在美国已发展十多年。

2006年2月3日,美国市场第一只商品期货ETF(股票代号:DBC)挂牌上市,管理费用为0.85%。DBC专为希望以低成本和便捷的方式投资商品期货的投资者而设计,基础资产由能源、贵金属、农产品等多领域的14种交易活跃的商品期货合约组成,主要包括原油、黄金、玉米等,能源类期货权重超50%。

不过,它并不是美国市场中规模最大的商品期货ETF,规模最大的是股票代码为PDBC的ETF。截至2018年底,PDBC规模超18亿美元。PDBC是主动管理型的商品期货ETF,通过持有商品期货、互换等金融工具,希望获得超越标的指数的表现。PDBC同样持有包括贵金属、能源等多领域的14种世界上交易量最大的实物商品的期货合约。

经过十多年发展,美国商品期货ETF市场已较为成熟,交银国际证券执行董事、期货业务主管黄永华黄永华将其特点归为以下四点。

1、品种丰富。从商品品种来看,目前美国的市场已经形成了覆盖贵金属、有色金属、农产品以及能源等期货主流的产品。从ETF产品的历史来看,美国商品期货ETF由单商品型产品,逐渐扩展到多商品型,多方面满足投资者资产素质的需求。

2、散户参与程度高。相对于机构投资者,散户投资者更偏向于具有杠杆属性的商品期货ETF,投资这类产品的散户比例接近90%。

3、商品期货ETF市场规模有着周期性的变化,产品的风险可控。从风险控制端,美国商品期货交易委员会2006年已经开始关注商品期货ETF可能对市场带来的影响,应根据相关法案的要求,通过强化市场熟悉的配比,分析市场报告的规则,有效控制商品ETF市场的潜在风险。近年来商品期货ETF市场平稳运行,并没有出现与商品ETF相关的重大风险事件。

4、产品流动性高。商品期货ETF由于期货及商品指数为标的,有着期货合约的一些特质,如升贴水规则等。相比一些ETF产品,商品指数ETF的产品交易频率高,产品流动性好。

相比美国商品期货ETF的市场, 国内市场才刚刚起步。

国内商品期货ETF空间很大

根据彭博资料,截至2019年一季度末,全球商品ETF管理规模为1581.57亿美元,占全球ETF基金管理规模(68119.15亿美元)的2.3%,所占份额相对较少,而股票型ETF所占份额较大,可以看出,未来商品ETF市场发展空间较大。分地区来看,商品ETF规模较高的地区为美国,在全球282只商品ETF产品中占比22.30%,管理规模为653亿美元,占全球商品ETF基金管理规模的41.31%。

纵观国内商品ETF市场,主要挂钩的是黄金品种。目前,国内只有四只黄金ETF在沪深交易所上市交易,分别是博时、国泰、华安、以及易方达黄金ETF,和一只国投瑞银白银ETF。成立的时间均在2013-2014年之间,到目前为止运行了五年左右的时间。Wind数据统计,国内黄金ETF的市场规模已从2013年3季度的4亿元上升至最新的150亿元,整体增长了37倍。

在南华期货总经理罗旭峰看来,我国商品ETF目前仍处于起步阶段,但国际市场上已经取得了蓬勃发展,其标的资产类型涵盖贵金属、工业金属、能源、农产品等,无论是规模还是种类都在持续增长。商品ETF在海外市场的成功经验证明了商品ETF在中国同样具有巨大的发展空间和潜力,未来在国内衍生品市场将大有可为。

对于国内商品期货ETF的发展,交银国际证券执行董事、期货业务主管黄永华黄永华提出既要重视多商品型期货ETF,也要做好单商品型ETF开发,选取标的期货量交易量大、流动性好的商品作为单商品型期货的资产。