文|陈凯丰

(陈凯丰博士,系美国匯盛金融 Horizon Financial 首席经济学家,纽约金融论坛(NYFF)联席发起人,同时在纽约大学、纽约佩斯大学、西班牙巴塞罗那商学院纽约中心任教。)

美国的债券市场极为复杂,规模巨大,总市值超过美国股市一倍以上。美国债券市场中有大量的投资机会,也有很多需要注意的风险。全球投资人都极为关注的美联储决策,包括从2009年开始的量化宽松政策、从2015年底开始的逐步加息,以及2017年10月开始的联储资产负债表收缩等,都和债券市场息息相关。而对全球金融市场而言,对于消费者的房贷、保险、退休金等等,债券市场的影响远远高于股票市场的影响。

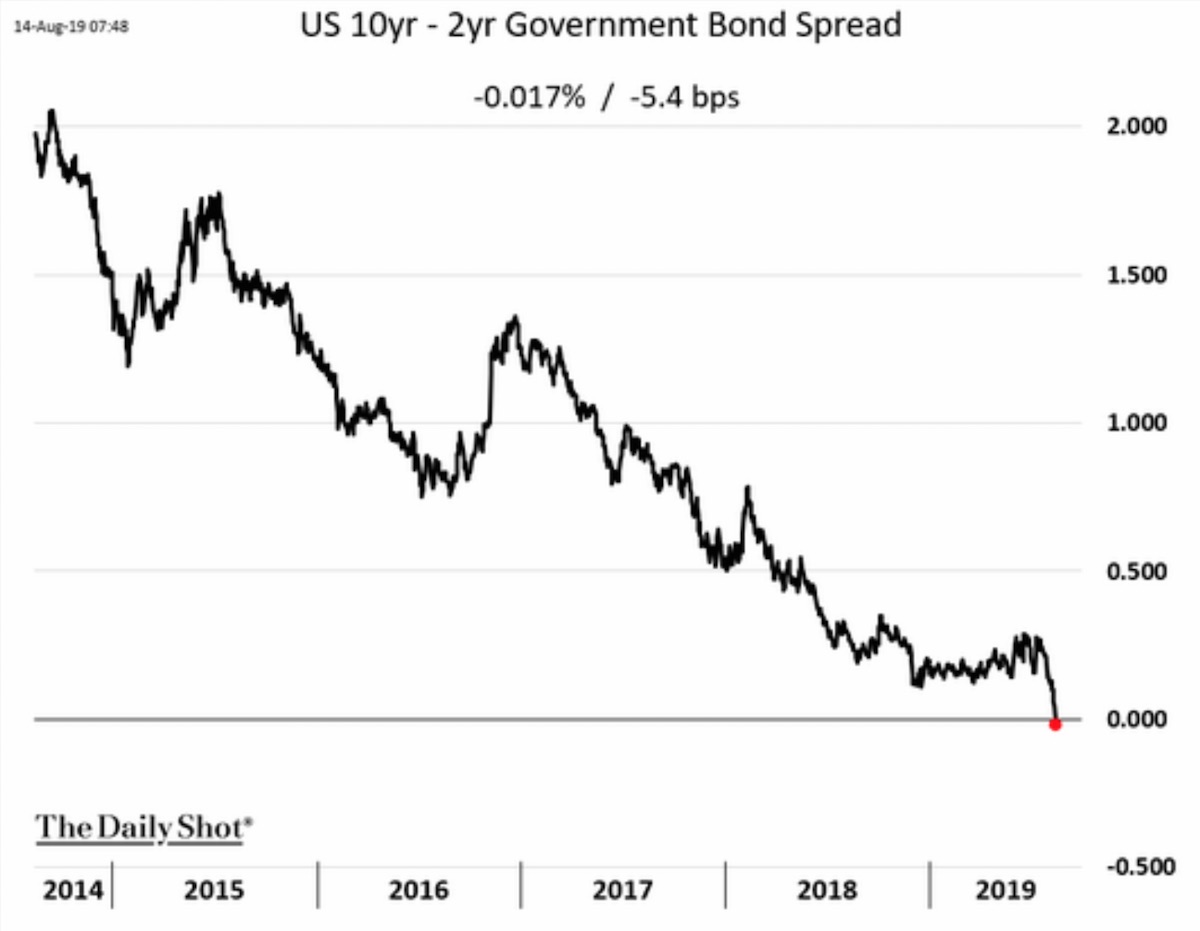

2019年上半年,随着全球经济放缓,各个经济指标出现下滑信号。由于国债收益率曲线倒置,美联储的衰退预测模型的概率不断上升,目前已经超过30%。很重要的一点是,美联储的降息实际上是全球各国央行的宽松政策的一部分,包括欧洲中央银行、加拿大央行、澳大利亚央行等等都在酝酿新一轮的宽松政策。本文将分析目前的美国国债收益率曲线情况,以及曲线倒挂对于下一步经济的增长预示了什么?投资人如何应对利率市场的新变化?

一、什么是利率曲线倒挂?

美国的债券市场总规模目前大约是42万亿美元,相对于美国股市总规模的25万亿美元,重要性显而易见。其中美国国债是美国债券市场中最大的一个组成部分,总规模大约是20万亿美元。但是在这20万亿美元中,超过5.5万亿美元的美国国债是由美国政府的其他部门持有的,主要是美国的社会保险(美国法律规定美国社保唯一的投资标的是美国国债)、联邦医疗保险、联邦和州各级政府的雇员退休基金、军人退休基金、美联储等等。由机构和个人持有的美国国债总规模大约是14.6万亿美元,这其中也包括各国的中央银行的外汇储备投资。

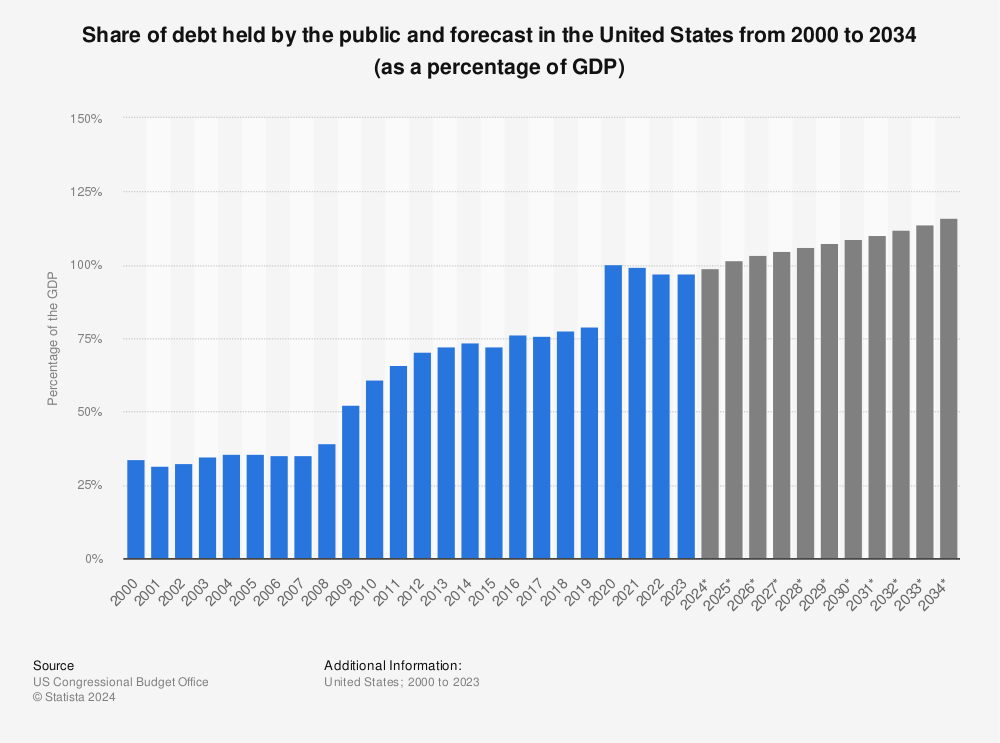

下图是2000年到2018年的美国公众持有的政府债务占GDP的比重,以及未来增长预期。

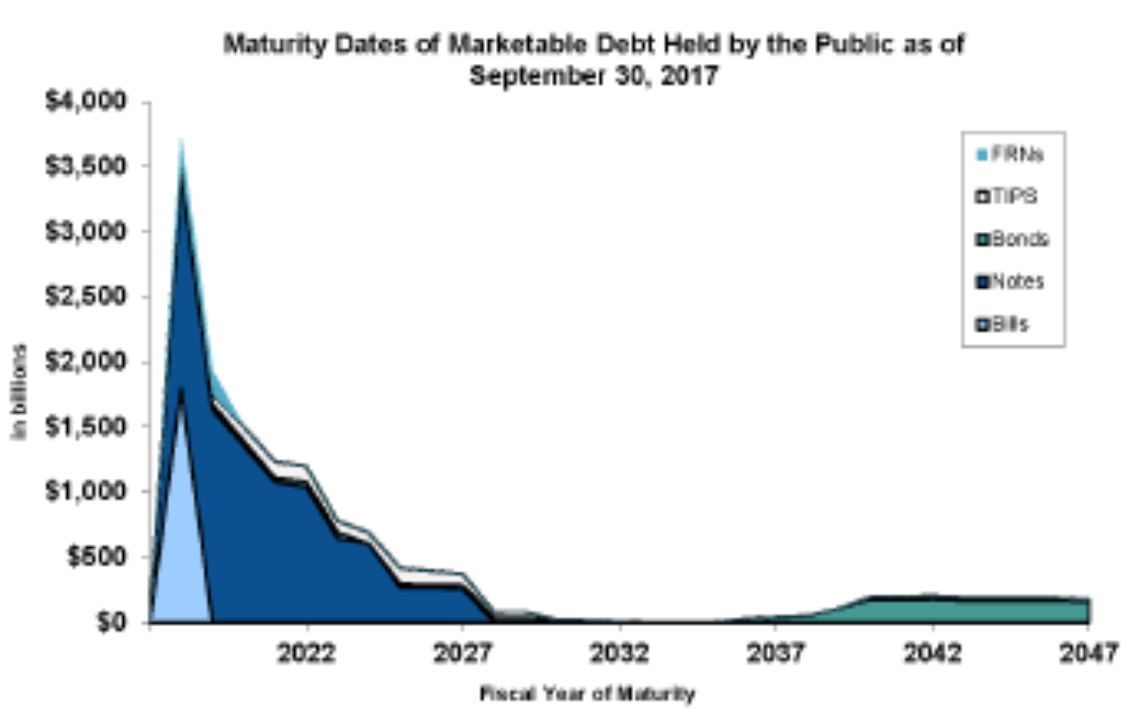

从期限结构来看,绝大多数美国国债的期限都短于5年。比如59%的美国国债在2022年前到期,可以说,美国国债的利率久期供应极为紧张。这也是从结构上分析,为什么美国国债一直比较强劲,很难下跌。值得一提的是,美国现任财政部部长姆努钦曾经在上任后不久提出要增加久期供应,也就是说增加发行中长期美国国债,甚至提出发行50-70年超长期国债的可能性。但是,从2017年下半年开始,很少有人提及增加久期供应的议题。而美国财政部来了180度大转弯,实际上减少了长端美国国债的发行,而是增加了短端美国国债的发行。

美国国债市场规模巨大,而且流动性在正常市场情况下也极为充沛。美国财政部是美国国债的发行人,每天公布美国国债收益率情况:

可以看到,美国国债现在最短的一个月利率是2.17%,最长的30年国债利率是2.61%。这个利率远高于欧洲、日本等其他发达地区和国家。可以说,美联储退出量化宽松政策、帮助利率曲线正常化的第一步——退出零利率——已经完成,而且市场反应平稳。由于美联储的九次加息,从2016年到现在,美国的短期国债收益率已经迅速上升。而长期国债最近收益率不断下降,整体收益率曲线扁平化,短期收益率高于长期收益率,也就是出现倒挂。

二、为什么出现美国国债利率曲线倒挂?

二、为什么出现美国国债利率曲线倒挂?

国债利率曲线倒挂的原因无外于三个:(1)短端国债收益率上升;(2)长端国债收益率下降;或者(3)短端国债收益率上升比长端国债收益率上升的速度要快。可以说,目前发生的情况主要是前两个原因。短端上升的驱动力非常清楚,就是美联储的加息政策。美联储在2009-2015年坚持零利率政策,而后加息九次,所以短端利率上升非常快。可以说,短端国债利率上升是这一次美国利率曲线倒置的主要原因,也就是说美联储的紧缩政策是主要驱动力。

而长端利率的下降很大原因是市场驱动。笔者在前面提到过,美国国债的发行量中主要是短期国债,长期国债发行量极为有限。目前在全球零利率和负利率的大环境下,美国国债属于极为“高回报”的资产。特别是今年5月份以来,贸易摩擦加剧,德国日本负利率加重,大量资金涌入美国。这些资金在不断购入美国长期国债,导致长期国债收益率迅速下降。

因此,美国国债收益率曲线倒挂是由美联储加息和全球金融市场的避险双重因素驱动的。甚至,全球债券市场最大的管理公司之一太平洋资产管理公司(PIMCO)都提出问题:“美国国债是否有可能步向零利率或者负利率?”

三、美国利率曲线倒挂预示着什么?

作为一个12万亿美元多的市场,美国国债利率曲线的影响极为深远。这个曲线是全球金融体系定价的基石,也是全球保险公司计算资产负债配比的核心,还是杠杆类金融产品,包括房地产抵押债券、消费金融、学生贷款等等数十万亿美元资产的定价核心。利率曲线的倒挂一般预示着如下一些市场发展方向:

1、长期利率低于短期利率表明金融市场认为下一步美国经济发展速度放缓。因为长期经济增长需要长期融资,而美国的长期利率也代表全球经济增长的资金成本。长期利率下滑表示市场认为今后5-10年包括美国在内的全球经济增长将会低于今后1-2年的经济增长。

2、利率曲线倒挂也表明市场预计美联储将会降息。由于短期国债不断到期,所以短期利率的复合收益预期应该等于长期国债的收益率。如果目前的短期利率高于长期利率,解决这个数学等式的唯一办法就是今后的短期利率将会下降,也就是美联储降息。所以,笔者认为美联储的降息周期已经启动,利率还有下降空间。

3、美国经济出现衰退的可能性已经迅速上升。有很多文章提到了利率曲线倒挂和美国经济衰退的关系,笔者认为有很多哗众取宠的成分。实际上,这两个的关系极为复杂。美国历史上的每一次经济衰退前都有过利率曲线倒挂,但是,不是每一次利率曲线倒挂都导致了经济衰退。或者说,有过几次利率曲线倒挂后,美国经济增长放缓,但是没有发生衰退。

笔者认为,利率曲线的倒挂是一个极为重要的信号,但是需要结合其他的几个重要信号来一起做判断。美国宏观经济最主要的驱动力来自消费,而消费的主要决定因素是就业。在就业情况正常的情况下,居民收入稳定,将会确保消费强劲。因此,在今后几个月,我们需要密切关注美国的就业情况。如果失业率上升,那么美国经济的前景将会受到负面冲击。

四、投资人如何应对利率市场的新变化?

除了作为无风险投资的美国国债,美国固定收益市场可以细分为四大板块:居民住宅按揭贷款、商业不动产按揭贷款、公司贷款和特殊贷款(飞机租赁等等)。

这四大板块中,都可以按评级分为投资级和高收益级,也可以按流动性分为公开交易固定收益类投资和非公开交易固定收益类投资。今年以来欧美发达国家的整体利率曲线下行,加上目前的降息预期,可以说,投资传统的投资级固定收益产品,回报非常低。投资人如何应对这个变化?

应对的办法有如下:

1、从流动性溢价中获得额外收益。投资人可以选择将一部分固定收益产品投资从公开市场交易的债券改为投资非公开市场交易的债券。不管是美国的居民按揭贷款,还是商业贷款,非公开交易的产品由于流动性较差,投资人的收益率可以有所提高;

2、从非传统金融渠道获得额外收益。从2008年金融危机以来,传统金融机构被高度监管,导致他们退出了很多影子银行金融业务。但是,这些非传统借款人还是有融资需求,从搭桥贷款,到夹层贷款,都可以作为固定收益产品的选择对象;

3、参与受压资产和企业重组。美国金融体系中一直有企业破产或者重组后的债务交易,纽约大学的 Altman 教授编制的 Altman 受压资产债券投资指数在过去30多年表现优异,证明了这个资产类别的投资机会。每年都有大量企业陷入困境,包括最近的加州公用电力公司债务重组案。这些企业的债券都给受压资产投资策略提供了标的物。

实际上,由于投资级公司债券在美国债券市场中的风险介于美国国债和高收益之间,而收益率目前处于极低的价位,投资人在配置高等级债券的时候,很有可能面临风险和收益错配的问题。对于债券市场中长期投资人而言,最大的风险来自于两个方面:信用风险(违约)和久期风险(利率上升)。可以说,投资人承担的信用风险所获得的溢价补偿已经处于极低的水平。如果2020年高收益债券发行人违约率上升,将会导致投资人的损失,也将会导致高收益债券市场的收益率提高。过去数次经济周期中,一般是经济衰退导致债券发行人违约。久期风险也是在零利率和低利率环境下,债券投资人面临的巨大风险。如果今后几年的通货膨胀率上升,美联储被迫加息,在极低收益率下配置债券的投资人的损失将会是极为巨大的。

展望美国以外的其他发达国家经济体,日本目前的整体利率曲线为负,日本中央银行很明确日本国债的利率上限是零。欧盟国家中,德国的国债曲线整体为负,意大利、西班牙、希腊等等传统的高收益国家的利率也已经出现崩盘式下跌。欧盟的垃圾债券的收益率甚至低于美国国债的收益率。对于全球投资人而言,固定收益类产品的配置选择极为有限。除了数十万亿美元的负利率债券,获得正收益率的债券投资机会有限。预期中的美联储降息只会导致更低的收益率,全球投资人需要拥抱一个低回报的新世界。

而反过来看股票市场,利率曲线倒挂并不代表熊市马上就来了。美国历史上平均每一次利率曲线倒挂后,美股平均继续上涨大约15%。联邦基金模型也显示股市的收益率在高于10年期美国国债的时候,投资股市的中长期回报高于债券市场。目前标普500指数的股利分红率是2.1%,十年期美国国债的收益率是1.6%。单纯从现金收益角度来看,投资美国股市的收益比国债高50个基点左右。具体细分到各个行业,包括公用事业、能源、工业等行业的分红率都高于3%,值得关注。

另一个可以关注的是房地产信托基金行业。这个行业也是高股利的行业,全行业的平均股利大约是4-5%。其中医疗房地产、酒店房地产等等的股利还会高于5%。

最后需要指出的是,和2002年的经济衰退、2008年的经济危机不同,美国的宏观经济目前各项指标良好,包括失业率处于历史低位,通货膨胀率也处于低位。2002年的经济衰退主要是由互联网科技公司泡沫破灭所引发,2008年的经济危机是由房地产泡沫破灭所引发。目前来看,除了一些独角兽企业的估值过高、在上市后股价大跌的问题,以及全球贸易摩擦对美国企业的资本项目投资有负面影响,很难找到和前几次类似的资产泡沫。当然,英国脱欧、欧盟经济衰退对于美国的外生性负面影响不可低估,另外美元升值过快对于美国的经济也存在逆风效应。

(文章仅代表作者观点。责编邮箱:yanguihua@jiemian.com)