文 |

与公司年报类似,国内基金每年也会定期公布其季度持仓情况,分别是每年的4月底(一季报)、7月底(二季报)、10月底(三季报)、来年的1月底(四季报)。当然,这些有披露要求的基金公布的只是自己的重仓个股,而非明细的所有持仓。

即便如此,我们通过这个不小的样本也能窥探整体机构是怎么在玩,哪些个股被机构追捧。

除此之外,笔者认为有一个方向值得深究探讨,那就是分析为什么有些行业会经常被基金配置的很重,有一些就长期被过低配置,或者说在二级市场眼里,哪些行业是“高富帅”行业,哪些是“屌丝”行业。

为了揭示这个问题,由于被动类基金并不体现逻辑思维对于行业或者个股的选择,笔者聚焦于主动管理的基金,同时对比国内外的情况,展开分析,以期挖掘潜在的Alpha。

01 基于国内主动管理基金的视角

根据统计,截止1Q19,国内公募基金资产总值达到13.6万亿,其中股票持有市值1.9万亿。

【1】配置情况一览

由于不同的分析团队所获取的数据源完全是一样的公开数据,因为结论也基本一致,笔者选取平安证券研究团队的图表进行展示。

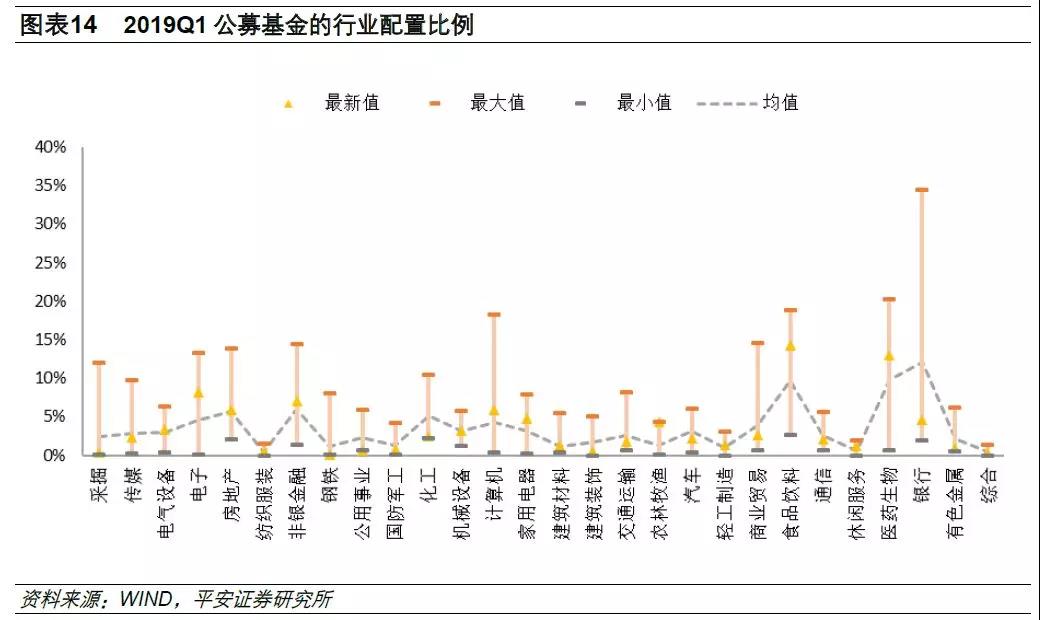

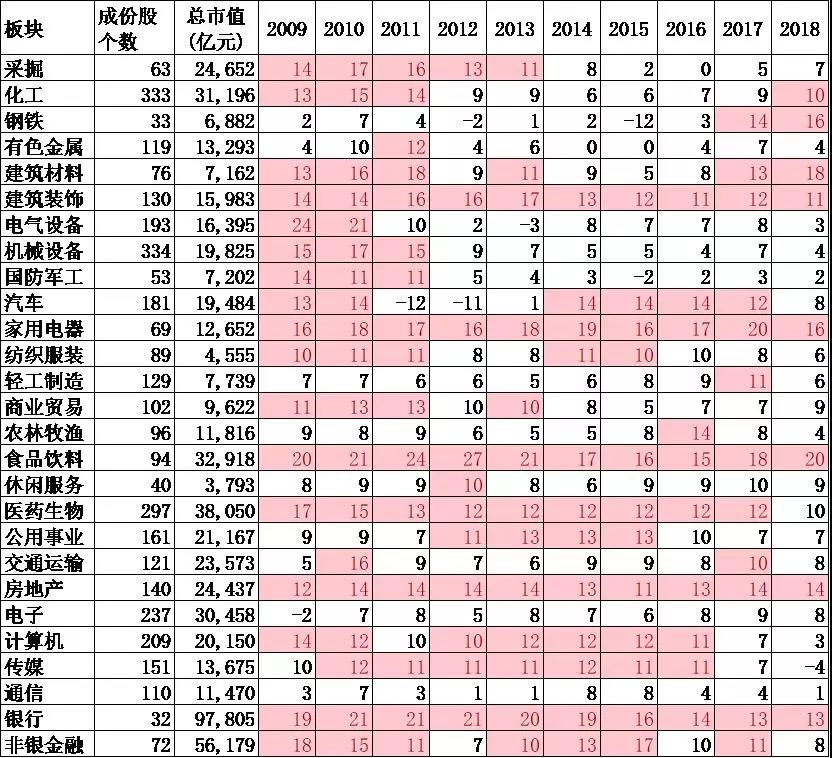

图表2反映的是主动管理类公募基金的重仓个股所处的行业,占其仓位的比重情况。从历史均值上来看,银行、地产、非银金融、化工、食品饮料的仓位配置比重比较大。但这本身没有太多信息,无非说明对于大资金,这几个行业多少都是必须要配置的。

图2:公募基金的行业配置比例(截止2019Q1)

资料来源:Wind,平安证券

【2】超配、低配情况

首先解释下超配和低配的含义。举例说明:某行业所有公司的市值占A股整体市值的5%,对于一支100亿元规模的基金,如果选择标配这个行业,就应该买入100亿的5%即5亿元;

如果该基金经理十分看好这个行业(或者其中的个股),买入量超过5亿元,比如到达10亿元,达到基金仓位10%,则我们说这个基金超配该行业5个百分点。反之同理,如果买入这个行业的个股仅2亿元,则这个基金低配该行业3个百分点。

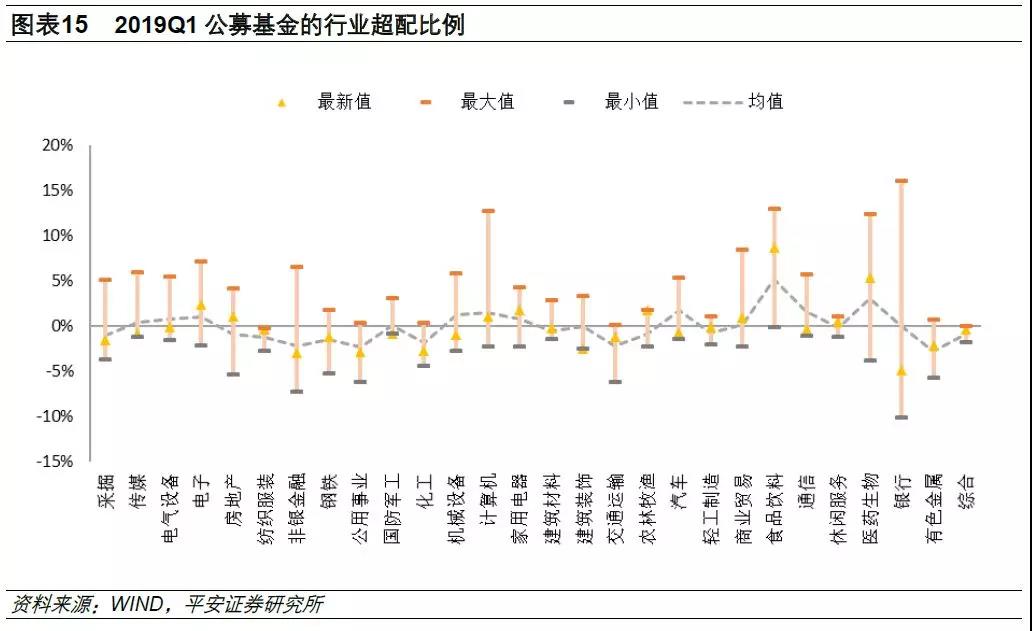

因此,通过分析主动管理人某个季度的超配低配情况,可以洞悉其在短期更加看好哪个行业的个股,再加上历史数据,就可以看到哪些行业是主动机构的心头好。

从历史上来看,基本上所有行业都有超配的时候,都有低配的时候,套用一句俗语就是“风水轮流转”。比如最近两个季度大火的主题“猪周期”,导致此前基本无人问津的农林牧渔板块超配约2个百分点,达到历史峰值。

笔者更为关注的“偏态分布”情况。根据图3,我们可以清晰地看到,有些行业大部分时候处于超配的状态(右偏),有些行业大部分时候处于低配的状态(左偏)。

大部分时候,明显被主动管理基金经理超配的“高富帅”行业有:食品饮料、医药生物、汽车、电子。

大部分时候,明显被主动管理基金经理低配的“屌丝”行业有:有色金属、交通运输、公用事业、化工、非银金融、纺织服装、采掘。

图3:公募基金的行业超配低配(截止2019Q1)

资料来源:Wind,平安证券

02 基于国内主动管理基金的视角

上文分析的是国内A股的情况,那自然会好奇海外基金的行业偏好。由于海外类似的分析并不多,外资投行巴克莱(Barclays)会通过系列报告《Who Owns What》进行追踪,笔者将基于该报告的数据进行分析。

该报告统计了欧洲的169支主动管理基金和全球的264支主动管理基金,规模总量达到5450亿美元。

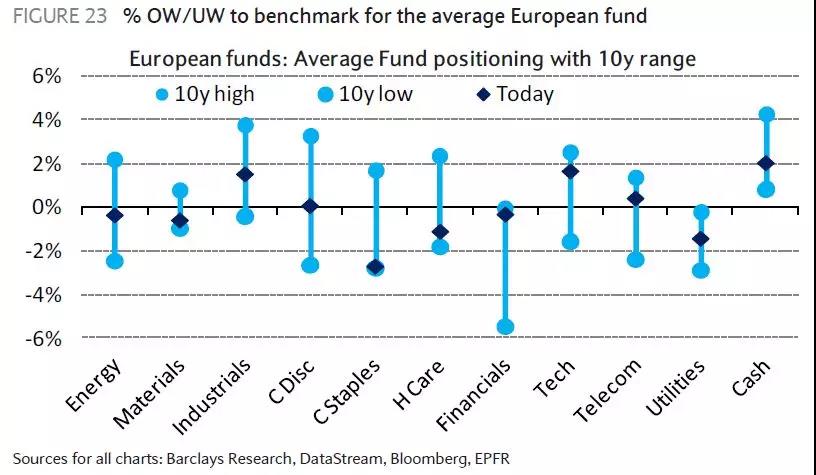

【1】欧洲视角

海外对于行业的分类习惯与国内有所差异,其分类往往更为宽口径,如图4所示,可以分为能源(Energy)、工业(Industrials)、必选消费(C Disc)、可选消费(C staples)、医疗(H Care)、金融(Financials)、科技(Tech)、通信(Telecoms)等。但也可以和国内的行业分类大体进行一一对应。

大部分时候,明显被欧洲主动管理基金经理超配的“高富帅”行业有:工业(Industrials)、医疗(H Care)。

大部分时候,明显被主动管理基金经理低配的“屌丝”行业有:金融(Financials)、通信(Telecoms)。

图4:欧洲主动管理基金行业10年内行业超配低配情况(数据截止到2017年)

资料来源:Barclays。

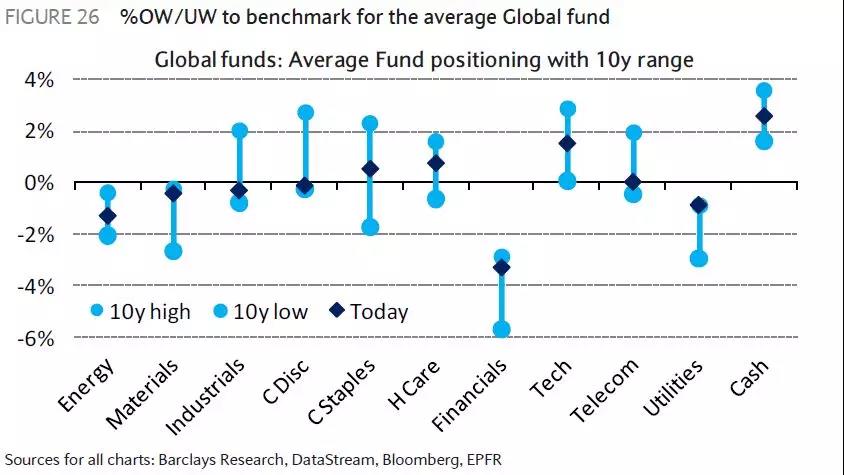

【2】全球视角

海外对于行业的分类习惯与国内有所差异,其分类往往更为宽口径,如图4所示,可以分为能源(Energy)、工业(Industrials)、必选消费(C Disc)、可选消费(C staples)、医疗(H Care)、金融(Financials)、科技(Tech)、通信(Telecoms)等。但也可以和国内的行业分类大体进行一一对应。

大部分时候,明显被全球主动管理基金经理超配的“高富帅”行业有:工业(Industrials)、必选消费(C Disc)、医疗(H Care)、科技(Tech)、通信(Telecoms)。

大部分时候,明显被主动管理基金经理低配的“屌丝”行业有:能源(Energy)、金融(Financials)。

图5:欧洲主动管理基金行业10年内行业超配低配情况(数据截止到2017年)

资料来源:Barclays

03 结论

对比分析国内和海外的主动管理基金,可以发现其持仓偏好差异非常大,或者说其对于“高富帅”和“屌丝”行业的分类不一致,这是一个十分有意思的现象。通过分析异同的原因,可以让我们对股票市场有更多的认识。

【1】哪些行业放之四海皆准

一个非常明显的特点,不管是国内还是海外,消费和医药往往都是被超配的。这也比较容易被大家接受理解,“民以食为天”、“生死为大”,消费和医药对应的都是刚性需求。

此外,消费行业由于看重品牌、渠道和营销,因此品牌力是最重要的价值,再加上技术变化不大,因此非常容易诞生百年老店,这种稳健的能够持续给股东带来回报的股票,自然成为海内外主动管理的基金经理的偏好,典型代表有国内的茅台,美股的可口可乐等等。

医药行业除了刚需之外,另外一个特点就是容易形成极深的护城河,护城河主要来自药品/医疗器械的专利保护,以及研发的天量资金的投入带来的资金壁垒,再加上全球主要经济体都面临老龄化问题,这是一个全球的成长性行业。

【2】差异根源,股市的“比较优势”

此处,笔者引用一个经济学中常用的概念——比较优势。虽然A股和海外证券交易所一样,都覆盖了所有行业,但不同的证券交易所上市的公司,强弱分布并不均匀,因此不同的行业在不同交易所,受到的青睐程度不一致。

根据上文的结论,在海外,工业(Industrials)和科技(Tech)是被超配的,而在国内,这两个大类对应的行业往往是被低配或者标配的。

以工业板块为例,中国制造仍然是大而不强,出色的工业公司仍然不多,以及整体市值规模也不大。

而在海外就有非常多大家耳熟能详的工业巨头,比如西门子、发那科、ABB、GE、施耐德、波音、大众等等一大批公司。

但笔者看好随着国内工业企业的壮大,仍然有一批企业可以成长起来,比如汇川技术、大族激光、宁德时代等等。

再看科技板块,海外优秀的科技类公司仍然很多,比如苹果、谷歌、亚马逊、微软等等。国内上市的科技类公司相形见绌;另外一个原因,是国内很多科技公司巨头由于不符合国内上市规定,选择在海外上市,比如阿里巴巴、腾讯、小米等。

【3】基本面因素

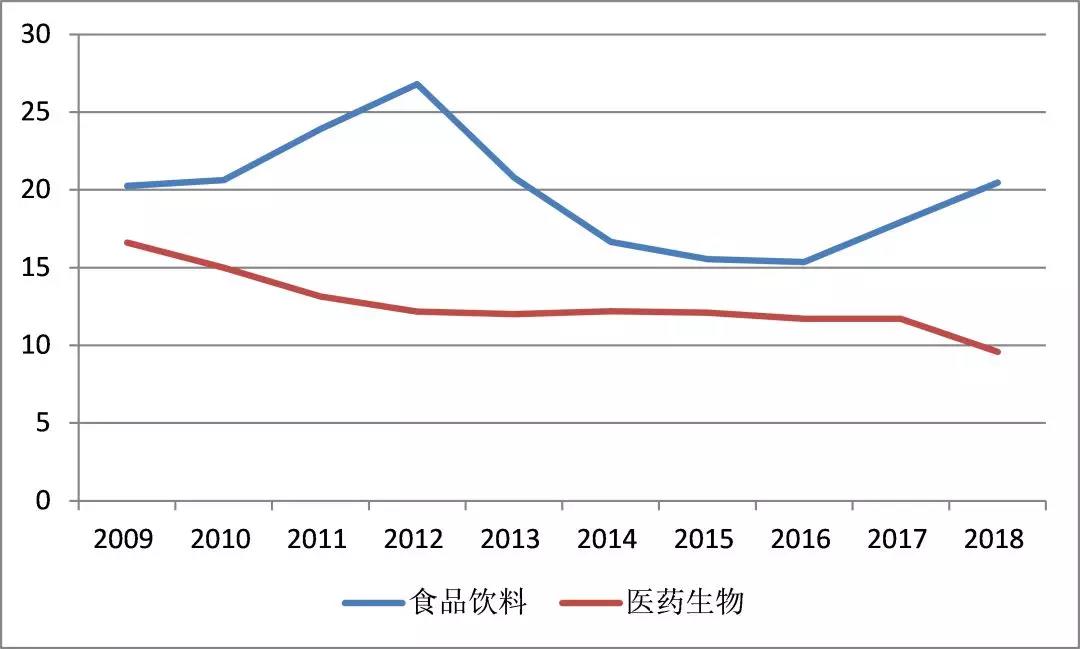

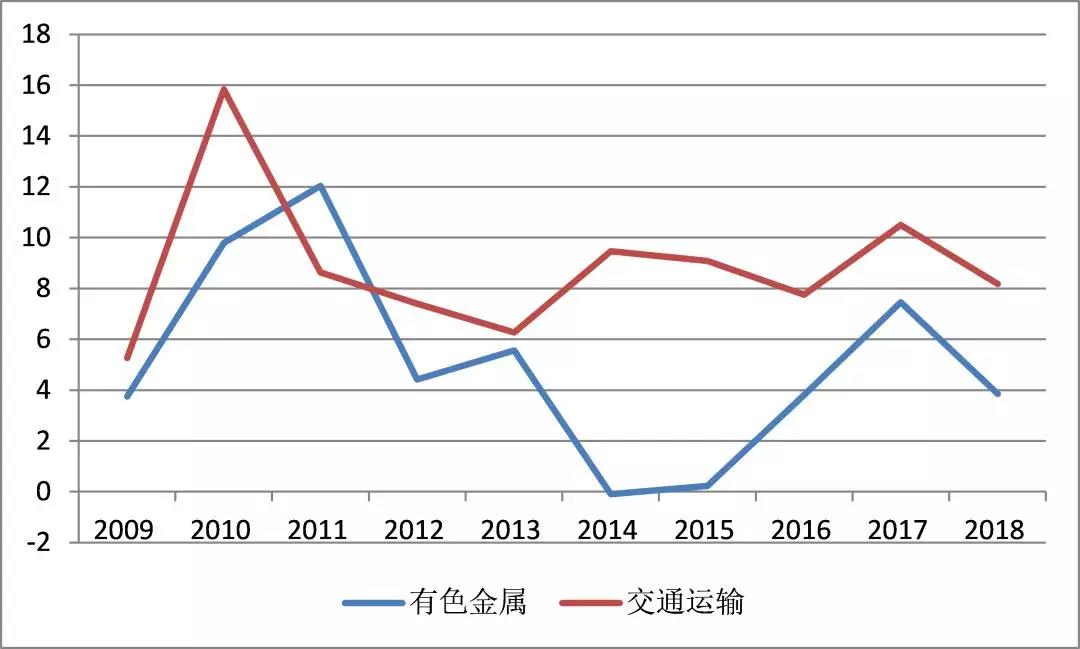

当然,主动管理人显然会重视企业的盈利情况,这是基本面分析的核心。笔者梳理了27个行业(申万一级分类),近10年的净资产收益率情况,可以看到,超配行业的确在为股东的价值创造上更胜一筹,低配行业的ROE不仅相对低一些,而且波动性也要大一些。

图6:代表性超配行业ROE情况

资料来源:Wind

图7:代表性低配行业ROE情况

资料来源:Wind

笔者将所有27个行业的ROE的10年情况列示如下,有兴趣的读者可以做进一步更加细致的比对。

图8:代表性低配行业ROE情况

资料来源:Wind

【4】对于投资者的启示

对于股票研究而言,把更多的精力放在“高富帅”或者未来的“高富帅”行业显然可以达到事半功倍的效果,而对于长期被低配的行业,可能只把主要精力放在这些行业的代表性少数个股即可。

04 拓展—看科创板

结合以上的分析,我们也可以对科创板有更进一步的认识。

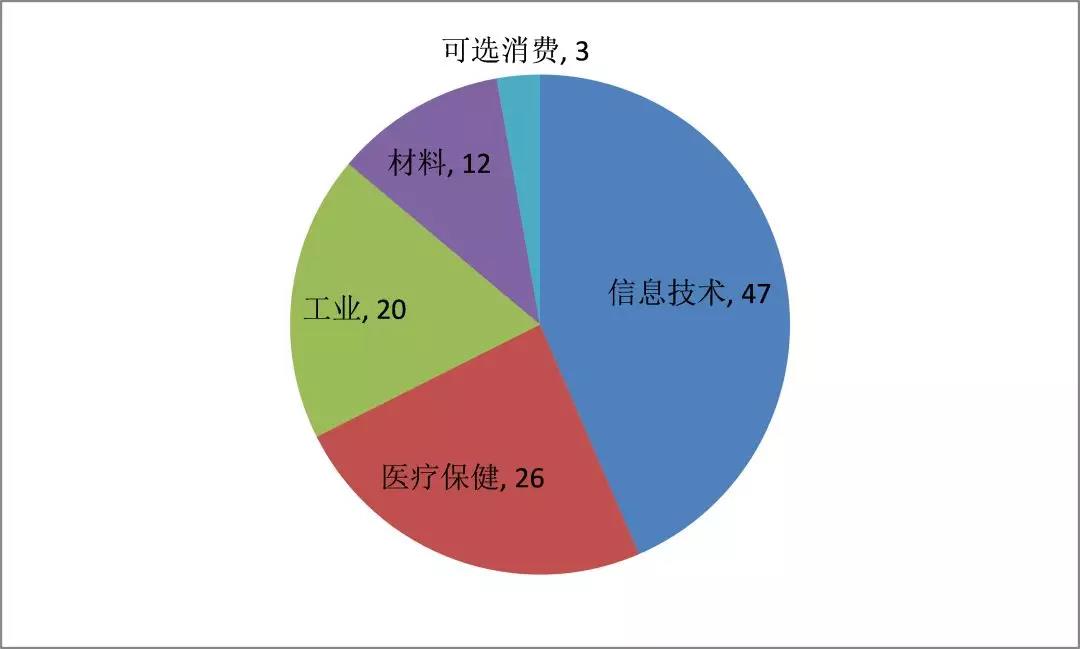

根据《在上海证券交易所设立科创板并试点注册制的实施意见》,科创板重点支持六大行业对应的公司上市,分别是新一代信息技术、高端装备、新材料、新能源、节能环保以及生物医药。

而这些行业大部分是A股的不具备比较优势,甚至是比较劣势的地方,国家的政策意图也就十分清晰可见了。

截止到5月10日,共有108家拟上科创板公司披露了招股说明书,按照wind一级分类,信息技术47家,医疗保健26家,工业20家,材料12家,可选消费3家。与政策初衷基本一致,我们也希望有更多优质的企业上科创板,弥补此前A股的“比较劣势”。

图9:108家拟上市科创板企业行业分布

资料来源:wind