记者 | 韩沁珂

2018年,中国动力电池行业持续快速发展,但电池企业的日子过得颇为艰难。

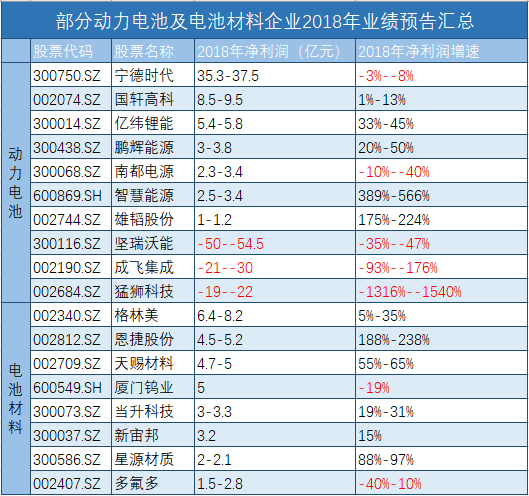

除已经站到破产边缘的“前巨头”坚瑞沃能(300116.SZ)、持续亏损的成飞集成(002190.SZ)和深陷资金危机的猛狮科技(002684.SZ)外,更多动力电池企业开始面临净利增速放缓的问题。

在界面新闻统计的十家动力电池企业中,预计2018年净利润同比下降的企业占到一半。

动力电池企业正受到原材料价格上升和动力电池价格快速下降的双重挤压,同时还需面对产能过剩、能量密度要求快速提升和日韩企业竞争加剧等压力。

电池行业独角兽宁德时代(300750.SZ)也未能维持前几年的高增长。业绩预告显示,其预计2018年归属于上市公司股东的净利润为35.31亿元-37.5亿元,同比下降8.94%至3.3%。

2017年,宁德时代实现净利润同比增长31.4%。2015年-2017年间,其净利润年均复合增长率一度高达112.39%。

宁德时代称,公司2018年净利下降,主要因为上年转让北京普莱德新能源电池科技有限公司的股权取得了处置收益。

坚瑞沃能2018年预计亏损50亿元-54.5亿元,同比下降35.72%-47.93%。这主要因为其债务危机持续发酵,加上子公司沃特玛锂离子电池、新能源汽车销售及服务业务大幅减少。这是坚瑞沃能继2017年业绩变脸,从盈利5.22亿元变为亏损36.89亿元后,第二年出现大额亏损。

坚瑞沃能还将计提坏账准备约22亿元。坚瑞沃能相关负责人在接受《证券日报》采访时表示,2018年公司收入约为39亿元,主要来自资产处置。

公告显示,目前坚瑞沃能累计被冻结银行账户105个,涉及冻结金额共计约9119万元,固定资产累计被查封的价值约6.92亿元。另外,子公司沃特玛8350万元的债权被冻结。

另一家电池企业中航锂电(洛阳)有限公司(下称中航锂电)因补贴下降和锂电池价格下跌等影响,计提存货跌价准备4359.81万元。这一行为预计将减少2018年度归属于母公司成飞集成的净利润1407.45万元。

成飞集成预计2018年亏损2.1亿元-3亿元,较2017年1.08亿元的亏损额增加一倍以上。

中国化学与物理电源行业协会动力电池应用分会研究部的数据显示,在电动汽车销量快速增长的推动下,2018年中国动力电池总装机量达到56.89GWh,同比增长56.88%。

行业集中度正在增强,龙头企业的市场份额持续增长。2018年,宁德时代装机量达23.5GWh,在国内总市场的份额为41%,同比增长超过12个百分点;比亚迪(002594.SZ)装机量达11.4GWh,市场份额为20%。这两家企业合计市场份额超过60%。排名前五的企业合计市场份额达到73.9%,同比增长12.4个百分点。

平安证券认为,市场份额高度集中,反映出电池行业整体产能过剩状态下,优质产能、高端产能的供给不足。

中国动力电池产业创新联盟数据显示,2018年国内动力电池总产量为70.6GWh。据不完全统计,动力电池企业的规划产能已超过200GWh。

与动力电池企业相比,上游电池材料企业面临的压力稍小。目前,已有16家电池材料企业发布业绩预告,其中13家企业预增,一家持平,两家预减。

正极材料是动力电池四大材料之一,在电池生产成本中占比近四成。最常用的正极材料材料有钴酸锂、锰酸锂、磷酸铁锂和三元材料等。

高工产研锂电研究所的数据显示,2018年,中国正极材料总产值535亿元,同比增长22.7%;总出货量为27.5万吨,同比增长28.5%。其中,三元材料出货量13.68万吨,同比增幅57.06%;磷酸铁锂材料出货量5.84万吨,同比小幅降低1.2%;钴酸锂出货量同比增长20%;锰酸锂材料出货量同比增长15%。

随着补贴政策对动力电池能量密度的要求不断提升,三元材料,特别是高镍三元材料的需求快速增长。得益于三元材料的产销双升,当升科技(300073.SZ)预计2018年实现净利3亿元-3.3亿元,同比增长19%-31%。