文 | 腾讯科技

猫眼娱乐(股票代码:1896)拟在全球发售132,377,000股,香港发行111,139,200股,每股IPO区间为14.80-20.40港元,最高发行价20.40港元,拟于2月4日挂牌交易。

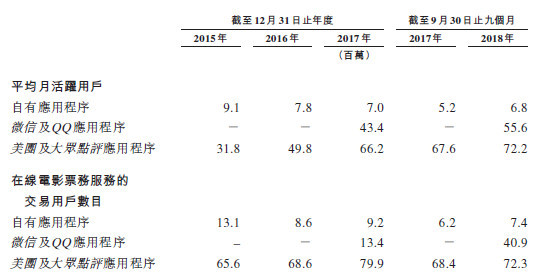

1月23日,猫眼娱乐更新的招股书显示,截至2018年9月30日止的9个月,猫眼平均月活跃用户数为1.346亿,电影票总交易额为256.25亿元,电影票数目为6.794亿张。

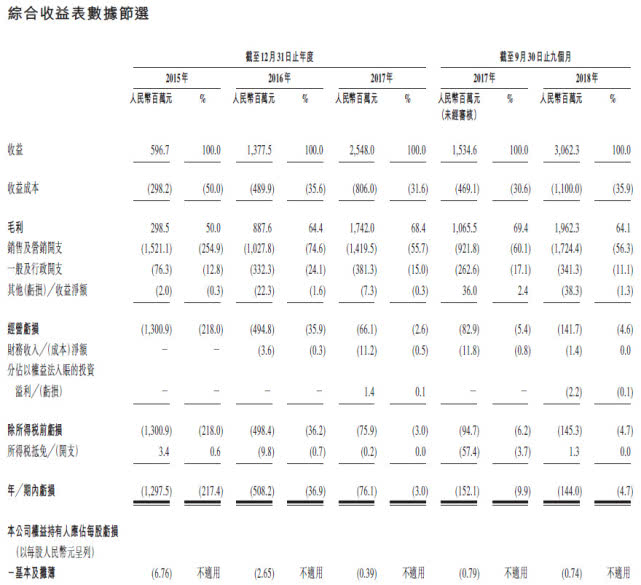

2018年前9个月,猫眼娱乐总营收为30.62亿元,其中来自在线娱乐票务服务的收入为18.32亿元,该业务为主要收入来源,营收占比为59.8%;娱乐内容服务营收为9.10亿元,营收占比为29.8%;娱乐电商服务营收为1.60亿元;广告服务及其他营收为1.60亿元。

2018年前9个月,猫眼娱乐共亏损1.44亿元,2017年同期为亏损1.52亿元。

IPO前,腾讯持股16.27%,美团点评持股8.56%。全球发售完成后,综合各因素影响,腾讯持股比例在13.71%-14.05%之间,美团点评持股比例为7.22%-7.39%。

华兴资本为猫眼娱乐IPO的独家财务顾问,摩根士丹利、美林美银为联席保荐人。

文件显示,猫眼接受投资者申购的截止日为1月28日,2月1日公布认购结果。该公司的股票预计将于2月4日开始挂牌交易。本次集资所得计划用于提升综合平台、研发及技术基建,以及拓展业务营运等。

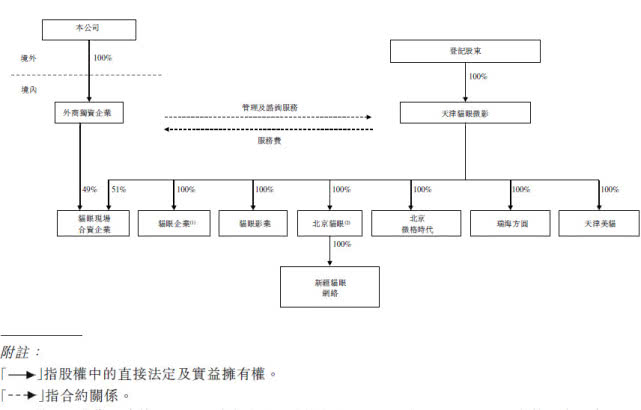

2018年9月3日晚间,猫眼娱乐在港交所首次披露了招股说明书。招股书显示,猫眼娱乐(下简称“猫眼”)上市主体为Entertainment Plus,天津猫眼微影为集团旗下经营的控股公司。

猫眼娱乐并未在招股书中披募资金额,但提到未来募集资金30%将主用于提升综合平台实力,30%用于研究开发及技术基建,30%用于拓展业务和潜在投资、收购,剩下10%用于补充运营资金。

据招股书介绍,猫眼娱乐是一家集在线娱乐票务服务、娱乐内容服务、娱乐电商服务、广告及其他服务为一体的互联网娱乐服务平台。

具体而言,猫眼娱乐提供的服务包含:为电影及现场娱乐(演唱会、体育赛事等)提供在线票务服务;为电影、电视剧、综艺等提供从制作到宣传发行的娱乐内容服务;为用户或会员提供卖品在线预订及衍生品销售;依靠平台的营销资源,为客户提供广告宣传服务等。

业绩层面,2015年至2018年上半年,猫眼娱乐分别实现营业收入5.96亿元、13.77亿元、25.48亿元和18.95亿元,年均复合增长率达106.6%。