记者 黄慧玲

编辑 宋烨珺

周六静悄悄的清晨,易方达基金官网突然发布公告,旗下多只产品解聘基金经理宋昆。2015年,宋昆以易方达新兴成长172%的耀眼回报跃升“公募一哥”。

此次涉及基金易方达新兴成长(000404)、易方达科讯(110029)、易方达新丝路(001373)、易方达新常态(001184),总计资产规模156亿元。事实上,从一个月之前开始,易方达已陆续为前述所涉产品增聘基金经理,为宋昆的离任做好了准备。

过去三年,A股市场强烈的风格转换让“15级”公募冠军们纷纷走下神坛,同时,在金融市场监管趋严的背景下,二级市场同样经历着挤泡沫、正本清源的阵痛。

冠军魔咒

宋昆是南京大学经济学硕士,也是第一批80后。2006年,他加入易方达基金公司,从行业研究员做起,2010年成为基金经理的时候,正逢而立之年。

仅仅上任三年后,宋昆就凭借易方达科讯51%的收益入围当年业内“前十强”。2015年底,易方达新兴成长172%的耀眼回报让他跃升为新“公募一哥”。

然而,封王后的易方达新兴成长同样陷入了“冠军魔咒”。2016年,这只冠军基金的跌幅将近40%,在同类中排名几乎垫底。2017年,易方达新兴成长小幅反弹,获15%正收益。2018年,再跌谷底,-32%的业绩居于同类产品下游。

“成长”是他的风格标签。业绩最差的时候,他仍然坚守着成长股。

2015年之前,网络上还能常见到宋昆的投资随笔。《探寻下一个“Tenbagger”》、《如何给“希望”估值》、《谁是下一个潮流》、《投资就是评估未来》……在这些随笔里,高频词正是“未来”、“希望”与“成长”。

在他对“成长”的定义中,成长可以与周期做比较。他说,“市场的风格在周期——成长——周期的偏好中剧烈波动”。成长也可以与价值做参照,“成长与价值从来不是对立的”。

宋昆小时候热衷于拼图游戏。投资的过程于他而言,也似拼图游戏:通过各种碎片拼凑勾勒出兼具成长与价值的公司蓝图,描绘经得起市场和时间检验的企业价值。

然而,成名后的三年里,面对动态发展的企业“拼图”,“如何与时俱进”成为困扰这个基金经理的最大难题。他不停地寻找着下一个Tenbagger,最关注的领域是计算机、生物医药与传媒。三年里,仅仅易方达新兴成长的重仓个股数量就高达47只,个股重仓平均时长只有2.3个季度。

另一方面,面对市场风格的钟摆,他践行着“很大程度的坚持”,相信“凡事有往复循环”。2015年的大牛市之后,每逢成长股迎来反弹,宋昆的基金也能跑赢市场。可惜的是,这样的反弹总是短暂的。不断折腾的结果,是易方达新兴成长近三年53%的总亏损(来源:wind数据,截至2018年12月31日)。

原中邮基金任泽松是近年来业内难得曾有望打破“冠军魔咒”的明星经理。2013年拿到市场冠军后,14、15年持续表现优秀,成为基民心中妥妥的“白马型选手”。但剧情从16、17年开始反转,连续踩雷乐视网(300104.SZ)、尔康制药(300267.SZ)、勤上股份(002638.SZ)等多只股票后,任泽松变身年度“踩雷王”。

牛市欠债

2018年年中,任泽松离开了公募圈。仅隔了半年,宋昆也宣布离任。距离2015年的那场牛市,过去了整整三年。

宋昆的离任,像是为上一场牛市的欠债画上了一个句号。那年造就了许多明星基金经理的业绩“神话”,也留下了无数黑洞和基民的血泪。

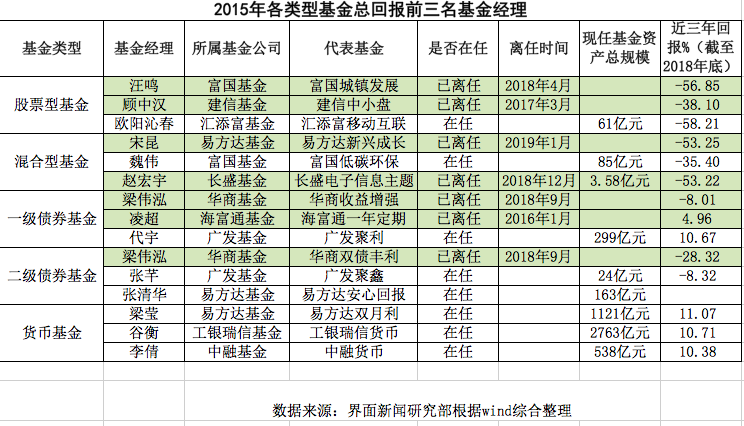

翻阅当年投资回报率最高的基金经理名册,会发现一个惊人的巧合:近年来身陷各种“踩雷”、“黑天鹅”事件漩涡的主角,正是当年那些站在舞台中央领奖的人。

2015年最会赚钱的股票型基金经理为原富国基金汪鸣,旗下富国城镇发展(000471)当年净值增长104%,夺得股票型基金冠军。然而,该基金在后三年的状况急转直下。从2016年起到2018年4月汪鸣离任时,基金跌幅32%,跑输同期沪深300指数36%。

大跌的背后有许多令人费解的操作,如2016年对顾地科技(002694.SZ)的大手笔加仓。由于该股长期停牌,基金持有该股比例一度超过“双十红线”。2017年末停牌期间,该公司实控人被调查,持仓基金纷纷下调估值。虽然提前计提了三个跌停板,但股票复牌后连续六个跌停板还是超出了基金公司的预估。

原华商基金梁伟泓曾是2015年最赚钱的债券基金经理。旗下华商双债丰利(000463)当年的回报高达33%。到了2018年,信用债风险事件爆发。该基金连续踩雷问题券“15华信债”、“11凯迪MTN1”,全年倒亏33%。

回溯2015年最出色基金经理名单,还会看到李倩的名字。她是中融基金固收投资部的基金经理,当年她旗下的货币基金平均回报4.33%,位列同类基金经理季军。与此同时,她还管理了大量债券基金,2018年陷入巨坑“14富贵鸟”的中融融丰纯债A(002674)也在她的名下。截至去年12月基金清盘,基金净值下跌超过50%。

前述基金经理中,只有中融基金李倩看起来未受黑天鹅事件影响,仍管理着538亿元的巨额资产。汪鸣与梁伟泓都已因“个人原因”离开了公司。

据接近易方达基金公司人士透露,宋昆此次离任为内部调岗,接下来的去向或为基金子公司。

“成长”的烦恼

对于前述已离场的三位A股冠军基金经理——宋昆、任泽松和汪鸣来说,人生巅峰来得有点快,下坡路走得也有点急。

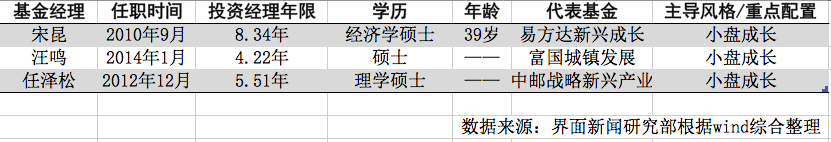

三位冠军有很多共同之处:

都很年轻。可考的公开资料中,都是“80”后;都是名校硕士学历;所属的基金公司是他们人生中第一家,也是至今唯一任职的公募基金;成名的速度都非常快:从出任基金经理到问鼎冠军,宋昆用了五年,汪鸣用了两年,任泽松只用了一年。

从投资风格来看,他们夺冠基金的配置重点都在小盘成长股。然而,过去三年里,小盘成长股是风格轮动下的最弱势板块。下面来看一组近三年指数表现的数据(截至2018年年底):

沪深300指数下跌20%,中证500指数下跌46%。中证1000指数最惨,下跌59%。

在申银万国风格指数中,大盘指数、中盘指数、小盘指数涨跌幅分别为-16%、-44%、-56%。小盘指数垫底。

各家机构从不同角度给出的统计都显示,过去三年里,小盘成长股被市场无情抛弃。而在前述所统计的A股基金经理中,不论是已离任的三位冠军,还是仍在任的汇添富基金经理欧阳沁春,投资风格都以小盘成长股为主。

显然,他们所坚持的投资风格与市场风格相背离。那么,这就是2015年的明星基金经理们业绩集体滑坡主要原因吗?

在一位近10年投资经验的基金经理眼里,过去几年市场风格的变化并不是简单地轮转,而是在监管趋严的背景下,放大瑕疵、挤掉泡沫、正本清源的过程。

“过去很多所谓的成长股问题显而易见,如果是做专业投资的并不难看出来。这说明过去的市场其实是很乱的,很多从业人员道德底线非常低,太多人在里面套利,把市场资金吸走。”该基金经理同时尖锐指出,不少公募基金都买了一堆这样的东西,阶段性排名表现得很好。“这本身就是一件很离谱的事情。”

受伤的基民

阶段性排名表现出类拔萃,对基金经理来说好处很直观。追随者众且奖金丰厚,可谓名利双收。

对基民来说,冲着阶段性排名追逐明星经理,却往往被无情“闷杀”。

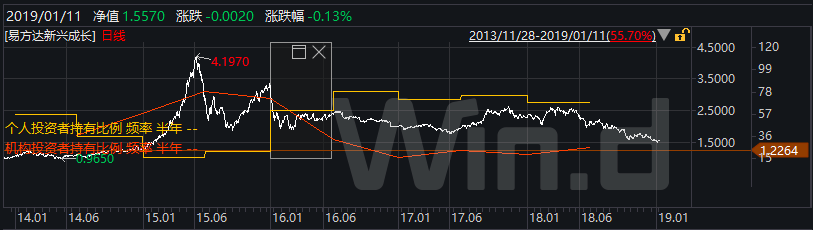

仍以易方达新兴成长为例。在2015年期间长期封闭,该基金机构持有者的占比一度高达近80%,普通散户很难沾到冠军的光。冠军争夺战结束后,基金打开申购,散户蜂拥入场。

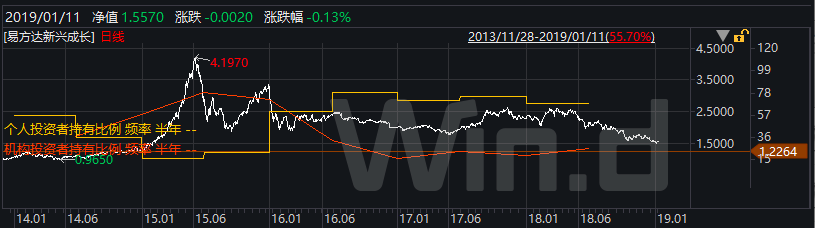

界面新闻梳理发现,散户入场的同时,是机构的急速撤退。2016年上半年里,该基金的机构持有份额从72%骤降至33%。个人持有份额从28%猛增至67%。在这半年里,易方达新兴成长亏了近三成。如下图白色框线所示:

这又是一个散户接盘的悲剧故事。

那么,赶在机构之前进场如何呢?

2015年,奔着基金经理的光环,又囿于新兴成长的限购,许多散户转投了宋昆旗下的其他基金。结果让很多人意外:多只基金中,只有易方达新兴成长扶摇直上,剩下的着实有点惨烈。下图中四只基金净值曲线对比图,其中白色曲线为易方达新兴成长:

易方达新常态跌得最惨:该基金在2015年4月底成立,初始规模达130亿元,个人投资者占比高达99%。由于在牛市高位建仓,到当年年末时已亏损25%。截至2019年1月12日,成立以来已下跌68%,累计净值仅有0.316元。

对基民来说,追逐明星经理而被“闷杀”的现象不是第一次出现,也不会是最后一次。究竟该如何选基金?坊间流传着各种各样的选基方法,但真正能赚到钱的并不多。

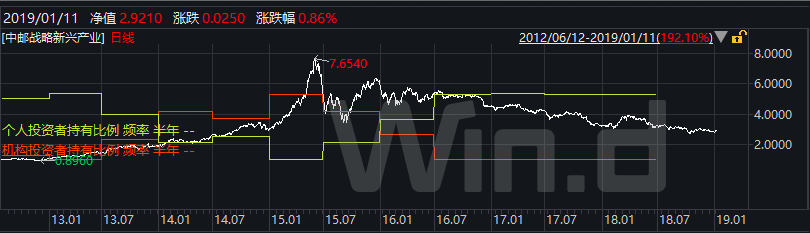

成功的经验难以复制,可循的唯有教训。在任泽松管理的中邮战略新兴产业(590008)中可以看到,散户大军追涨杀跌与机构队伍的进退路径,与易方达新兴成长的历史何其相似。下图为两只基金的持有人结构变化与业绩走势对比图:

“机构是很鸡贼的,他们会观察很长时间。都是散户先冲上去试验了,业绩不错他们才会跟进,嗅到了危险又马上退出。”一位不愿具名的基金市场人士告诉界面新闻,“至于新基金他们就更不会买了。我们发新基金的时候主要是拜访渠道,再由渠道推给散户。”

“新基金总是要成立的,要想卖得容易,只能挑基金经理业绩好的时候赶紧发。”前述市场人士坦言,“好发不好做”几乎成了行业定律。

她认为,基金经理本身的局限性是重要原因。每个基金经理都有自己的顺风市场和逆风市场,如果遇到逆风的时候调整不过来就很麻烦。“之前我们有个明星经理就是这样,固守自己的理念,业绩时好时坏,回撤太大,把渠道伤得很深。最后实在熬不下去了,渠道要求换人,于是公司加了新的基金经理。”她说,基金经理自己管的产品被拿掉后心里也会有想法,后来也就另谋出路了。

基金发行规模过大也是造成管理困难的一大因素。近年来,凡有“巨无霸”出海,多伴随着惊涛骇浪。前有工银互联网加股票(001409)、易方达新丝路、后有兴全合宜(163417)。“船大难掉头。一只百亿基金,亏一个点就是一个亿的损失。”

许多基金公司给基金经理们的考核期是三年。如果业绩持续三年不佳,基金经理们或因“工作安排”离开原岗位甚至降级,或因“个人原因”彻底离开公司。

对于2015年走上人生巅峰的基金经理们来说,最艰难的三年考核期已经结束了。除了前述所统计的基金经理外,界面新闻整理了2015年全市场最赚钱的10只基金名单,它们均出自于可攻可守的混合型产品大类。从下表可以看到,时任基金经理中已有许多离开(绿色标出):

这三年,有人始终没能等来属于自己的“顺风”市场而黯然离开,有人曾精准择时但最终被证明只是运气好。有人跟随市场转向摸索趋势,也有人守着自己的阵地仍在煎熬。

那些仍在坚持的昔日明星们能否等来春天?