记者 | 张艺 方琬夷

原油和汇率走向对航空板块业绩影响已愈发明显。

A股民用航空领域7家上市公司2018年前三季度营业总收入同比增长13.25%,业绩却同比下滑32.62%,较2017年同期足足少了近94亿元。其中,因汇兑损失鲸吞三大航利润超过60亿元,同时,攀升的航空原油价格也让航空板块成本陡然上升。

不过,一切都在往好的方向变化。四季度油价转向,国际油价跌破50美元/桶,重回两年前的水平;汇率市场,人民币贬值速度放缓,人民币对美元中间价在7关口前跌势止步略有回升。

那么,在两大关键因素出现利好的情况下,2019年航空板块能否形成戴维斯双击效应呢?

原油成本回落 助益业绩提升

先从油价来看,航油成本占航空公司总成本的30%左右,在国际油价高企之时,航空成本一度占比可高达40%。在过去的三年中,航空油料成本的下降,曾为航空板块带来了可观的利润。

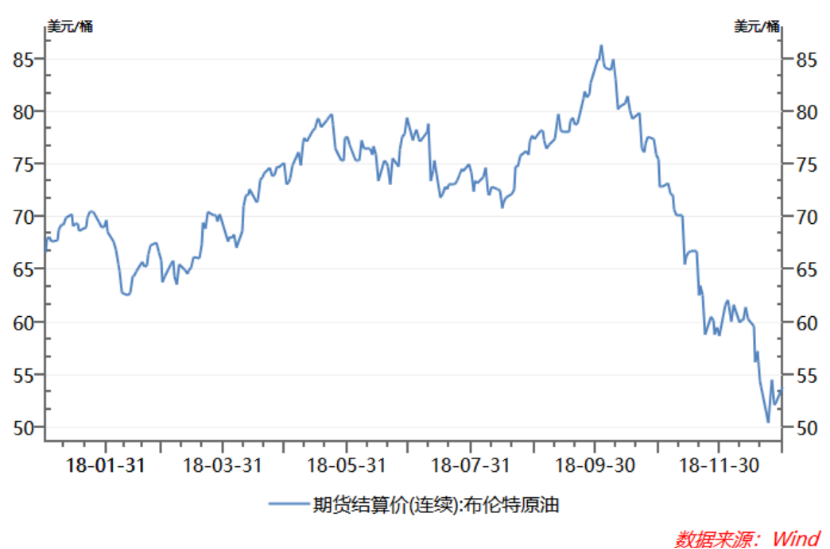

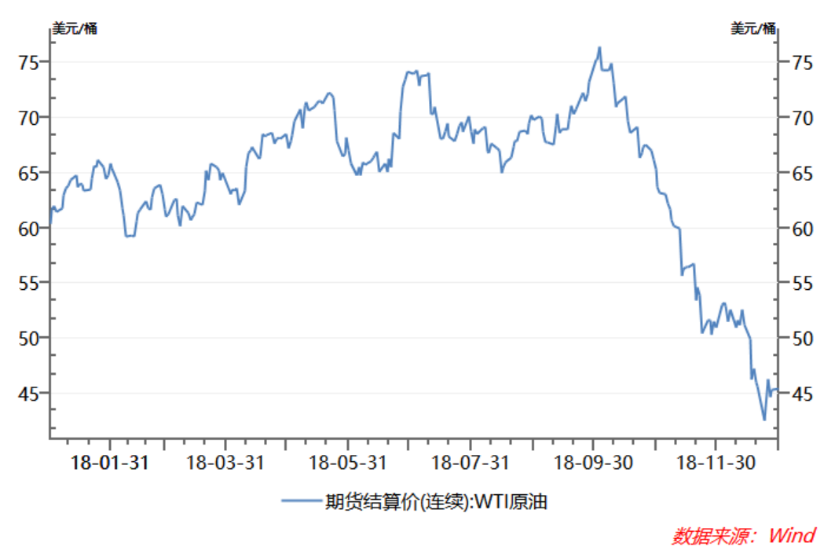

2018年油价震荡加剧,四个季度走出了三涨一跌的格局。

前三季度,原油价格跑赢了全线大宗商品。OPEC减产效果显著,美国退出伊核协议,重启对伊朗制裁,多国响应减少或停止对伊原油进口,原油供给趋紧。

尤其是第三季度,地缘政治紧张,原油涨幅较大,航空燃油价格同比增长40%左右,相对于上半年20%的升幅明显扩大。三大航空公司2018年前三季度平均营业成本为842.09亿元,同比增长15.06%。

第四季度,随着沙特记者卡舒吉遇害事件不断发酵,原油价格开启下跌通道。原油近一年多的涨幅全部回吐并回到两年前的水平。

航油价格也同步波动,燃油附加费年内调整频繁,三次上调后一次下调。

2018年6月5日起,重新恢复燃油附加费的收取,800公里(含)以下航线收取10元燃油附加费,800公里以上航线收取20元;10月800公里(含)以下航线上调为20元,800公里以上上调为30元;11月,800公里以上航线由30元再次上调为50元。下调发生在12月,800公里(含)以下航线燃油附加费由20元下调为10元;800公里以上航线燃油附加费由50元下调为30元。

燃油附加费的恢调整一定程度上转嫁了航油成本的上升,但对航空公司来说,也只是杯水车薪。因根据民航局规定,受航油价格上涨引起的成本上涨开支中,航空公司自行消化比例不少于20%。因此,此前所征收的燃油附加费并不能完全覆盖航企增加的成本。

2019年原油价格走向如何呢?机构普遍认为,原油大幅上涨概率较小。

莫尼塔报告认为,原油在未来两年将走出短线震荡—中线反弹—长线下挫。对2019年布伦特原油均价的判断为70美元/桶。

来自需求面的悲观预期已成为近期压制油价的重要因素。需求方面,莫尼塔报告预计2019年全球原油需求增量约为110万桶/日,弱于2018年,增速是2012年以来的最慢值,2020年原油消费增量则预计比2019年再减少10-20万桶/日。

也有机构认为,原油需求增速140-150万桶/日,与2018年基本持平。

供给方面,还要看OPEC+的新一轮减产协议,减产可一定程度上维持全球供需平衡。根据OPEC减产协议,其所有产油国决定减产120万桶/日。

民生证券认为,虽然新一轮的减产协议对连续大跌的油价提供了有力支撑,但依然面临很大的下行压力。俄罗斯的原油产量和美国页岩油的产量有提升趋势。全球原油市场可能再次出现供过于求局面,油价均值同比大幅上涨概率较小。

莫尼塔测算,未来6个月的时间里减产幅度达171万桶/日,方可以扭转当前局面。

由上可见,与2018年像压在航空板块头顶的大山不同的是,2019年油价压力大幅下降,且成本的下降或将助益航空板块业绩提升。

汇率波动加剧 人民币不持续贬值

另一个影响航空板块的重要因素是人民币汇率的波动。市场普遍预期人民币波动或加剧,在2019年将“先抑后扬”,人民币对美元中间价将“破7”,但不存在持续大幅贬值的基础。

2018年人民币汇率出现先强后弱,双向波动的态势。2018年上半年延续了2017年下半年以来走强的趋势,人民币汇率的平均值为6.3702,下半年的平均值为6.8596。

2018年全年,人民币对美元中间价累计贬值3290个基点,幅度达到5.04%。

据兴业证券测算,国航、东航、南航因人民币兑美元汇率波动1%对净利润的影响分别是2.8亿元、2.6亿元、2.8亿元。

航空公司对汇率如此敏感原因在于,航空公司拥有大量的外币金融负债和外币金融资产,在汇率波动情况下,折算产生的汇兑损益金额较大;其次,汇率的波动还将影响公司飞机、航材、航油等来源于境外的采购成本及境外机场起降费等成本的变动。

对2019年人民币汇率走势,招商证券宏观分析师谢亚轩认为,波动率将提升,以6.72为中枢,在±6%的区间内波动,“7”是早晚要打破和丢掉的“枷锁”。

一方面,美元已是强弩之末,2019年将冲高回落。招商证券预测美元指数在未来再次挑战100整数位后,很可能冲高回落,结束本轮强势美元周期,预计美元指数的波动区间为89-100。如果美元告别其强势周期,则人民币将逐步摆脱目前的贬值压力。

另一方面,央行可能进一步推动人民币汇率波动率的提升。“7”这样一个整数点位不应该被视为“禁区”,而更应该视为早晚要打破和丢掉的“枷锁”。

中金公司判断,在基准情形下,2019年人民币对美元汇率将以7.12为“中轴”浮动、区间为上下3个百分点左右,即波动区间在6.82-7.42。

平安证券首席经济学家张明认为,未来人民币汇率走势存在两种情况:一是在美元指数结束单向上升或央行主动维稳人民币汇率水平的情况下,人民币汇率不会破7,在6.7-7.0区间震荡。二是人民币汇率短期破7,但破7之后双向波动,并不持续大幅贬值。

基于以上分析,汇率对航空板块2019年的影响也会出现波动。上半年汇兑压力或有所放缓,尽管人民币大概率不会持续贬值,但全年汇兑压力仍处于高位。