文 |一本财经 木一

据大数据公司统计,目前多头借贷者人数已多达247万。

而这个数字,随着地下现金贷的疯狂崛起,还在以几何级别的速度增长。

“多头借贷人群如果出现崩塌,这种崩塌将是断崖式的。”多位行业从业者称,要想解决这个问题,只能从风控和源头化解。

比如,进行借款者教育,呼吁理性借贷。

因为没有经历过一个完整经济周期,金融用户对风险的感知迟钝。

这样的一片莽原,可以开化吗?

01债务悬崖

据大数据风控公司融慧金科统计,截至2018年10月,全国的线上现金贷多头借贷者(同时在三家以上现金贷平台借款)人数,已多达247万。

这还只是保守估计,“我们的数据大概覆盖90%的借款用户。” 融慧金科联合创始人张羽称。

而多位从业者称,最近几个月地下现金贷崛起,这个数字正在被推高。

“11月,我们从用户中选取了1000个数据样本,发现多头借贷超过10家的用户,已经占了30%以上。”某现金贷平台CRO庆风称。

到了12月,他再去观察样本数据,发现这个数字,已经变成了42%。

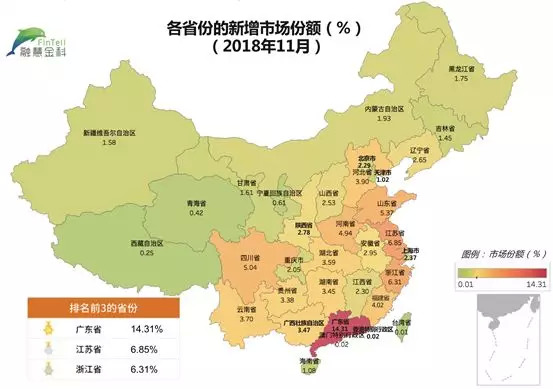

新增的多头借贷人群,都集中在哪里?

根据融慧金科的数据,从全国维度来看,广东省新增市场份额占比最高(14.31%),排名第二的是江苏省(6.85%),浙江省(6.31%)排名第三。

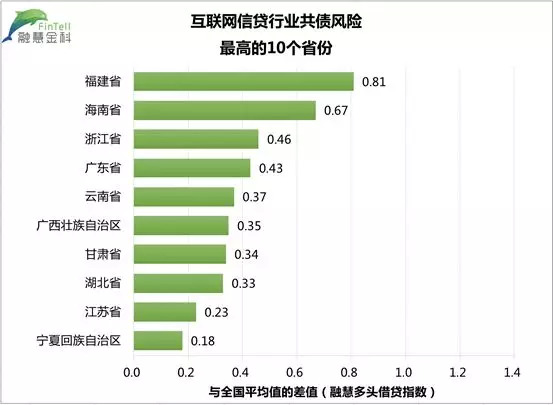

247万现金贷多头借贷者中,福建人占比最高,其次是海南人和浙江人。

庆风称,他们收集的样本中,近一半的用户,都是90后。

“90后正在成为多头借贷的主力军。这群孩子都喜欢提前消费,追求时尚和新奇。”庆风称。

多头借贷人群如此庞大,将带来怎样的问题?

“现在很多人都是借新还旧,玩着滚雪球的游戏。当他在新的平台上再也借不到钱的时候,就会开始‘雪崩’。”庆风称。

而张羽将这种突然的崩塌,比喻为“债务悬崖”。

“这个崩塌的过程,不是缓慢着陆,而是突然间崩塌,整个用户掉入万丈深渊,所有平台一起逾期。”张羽称。

可以想象这样的用户,再想爬上悬崖,有多难。

利率过高、多头借贷用户增多平台却听之任之,无疑是将用户加速往悬崖边推,或者,悬崖的边界在回塌。

“如果多头借贷的数据再飙升,集体性的雪崩就可能发生。”庆风称,雪崩的时候,没有哪片雪花,敢说自己是无辜的。

危机迫在眉睫。

02疏通之道

一家金融科技公司曾经准备去香港上市,公司负责人何峰,因此和香港的金融监管部门沟通过几次。

当时,对方提出了一个问题:“你如何保证你的用户不会过度借贷?”何峰面对这个问题,一时没有反应过来。

因为,中国的金融监管部门可能更多地是问:“你的利率是多少?合不合规?”

而香港金融监管部门的出发逻辑,是疏,而不是堵。

“其实,要解决多头借贷的问题,借款人教育是非常重要的疏通之道。”北京大学国家发展研究院教授沈艳称,这就是从源头上去解决问题。

适度的借贷,确实可以将未来的资金激活。比如,刚毕业的大学生,可以通过借贷,报一个技能班,找到一份更好的工作,把钱还回去。

但有两种负债,都是非理性的:第一,是超过自身偿还能力的负债;第二,是为了过度消费,透支未来的负债。

而这两种情况,都会最终导致个人经济的崩溃。

借贷,是工具,可以美化生活,也可能腐化生活。

何峰在回答香港金融监管部门的问题时,提到了他的第一点措施,即设置“冷静期”。

所谓“冷静期”,是指在借贷后的24小时内,借款人可以申请无息取消借款,“给用户一个可以随时反悔的时间,而不是冲动消费”。

“但企业去做借贷者教育,是一个吃力不讨好的活。”何峰称,这相当于把送上门的用户往门外推,用户也未必感激。

整体的经济环境是,大家都在抢客户,此时你去劝解用户理性借贷,就如逆水行舟。

而沈艳认为,不少企业可能很难主动完全承担这些责任,“因为它们不容易在短时间内看到这些行动的直接利益。”

那监管能承担起这个责任吗?

“监管层对外进行的传达,很可能引发过度解读。”何峰称。

今年6月,银保监会主席郭树清发表主旨演讲时,提示广大投资者注意非法集资风险:“高收益意味着高风险,收益率超过6%就要打问号,超过8%就很危险,10%以上就要准备损失全部本金。”

这句话是提醒投资者注意风险的警示,却被很多用户“过度理解”,引发了一波提现潮。

可见,尽管从源头疏导是最好的方式,但执行起来却困难重重。

03多管齐下

“这不是一方机构就能完成的任务。”沈艳认为,这需要大家通力配合,多管齐下。

“监管可以先进行正向引导,鼓励好的企业。”沈艳称,但同时,也应该划好底线,淘汰坏的企业。

而这个过程,就自然能让借贷者在心目中形成一个轮廓:什么是好的企业,什么是利率过高、催收违规的不正当企业。

而另一方面,在推进“借贷者教育”这件事情上,监管可以制定一些强制措施。

比如,首页上必须标注提示过高的杠杆率的风险。

当然,也会有人提出,在炒股的界面都会提示“入市有风险,投资需谨慎”,但大家都觉得自己是股神,绝不可能是韭菜。

“先不要看做的效果,而要先看值不值得做。”沈艳认为,听不听是一回事,风险提示永远有必要。

对于企业来说,应该更多地承担社会责任。

一个企业要做大做强,在股市上让投资人建立信心和信仰,就需要树立一个正面形象。

所以,对于头部企业来说,“心怀天下”的这份责任,远比赚钱重要。

比如,平安普惠在今年9月启动了“维C行动”,在自己的企业公众账号、微博等多媒体渠道上,开展金融知识普及活动。

其目的,就是为了给金融消费者提供金融知识,并教会他们防范风险。

最近,平安普惠也在呼吁“让借贷回归理性”,推了好几组“理性借贷,不负信任”的宣传片。

而平安普惠希望通过这样的方式,让用户为自己和家人负责,也让借贷行业从业者“理性放贷”,为客户和社会负责。

实际上,要想做好借贷者教育这件事,最直接的方式就是“抓好风控”,尽量避免对过度借贷者放款。

因此,何峰回答香港金融监管部门的第二个方式,就是:了解用户。

“所谓的了解用户,就是现在大家大力提倡的KYC(Know Your Customer)。”张羽认为,只有了解借款人的真实还款能力和还款意愿,才能避免过度借贷的用户陷入更深的债务危机。

现在很多头部金融企业,对用户的杠杆率都要求在10倍以内。

也就是说,如果一个用户一个月赚1万元,那他背负的债务只能在10万之间,否则就是“过度借贷”的风险用户。

平安普惠为了了解用户,也会给用户做多维度画像。

他们内部有“三个合适”的原则:找到合适的借款人、提供合适的产品、提供合适的服务方式。

沈艳教授认为,借贷者用户的教育,不太可能一蹴而就,“这个过程漫长得难以想象”。

它可能需要一代人的努力,也可能需要经历一个经济周期的起伏。

在经济危机之后,美国的金融体系进行了一轮大洗牌,金融制度逐渐完善。

而相应的,投资人和借款人的素质,都得到了极大的提高。

“不痛不痒的说教,都没什么用,真金白银的教训,才记得住。”沈艳说,经历过磨难的一代,才会真正成长。

在这波借贷浪潮中,90后渐渐成为主力军,而00后已踏入了大学校园,还有4年,他们也将步入社会,成为新的消费群体。

对于年轻一代的金融教育,已迫在眉睫。

都说70后存钱,80后月光,90后透支,那么00后,又将形成一个怎样的消费观?