文|张馨予

编辑|周卓然

Versace 2019早秋系列发布当晚,Versace公司副总裁兼设计师Donatella Versace在面对媒体时显得很兴奋。

她谈到了这个意大利奢侈品牌对纽约的喜爱,谈到了她和哥哥Gianni Versace二十多年前在纽约东64街买的房子,虽然几年后Gianni 在迈阿密因被枪杀而离世,但美国,尤其是纽约,还是Donatella所热爱的地方。

这是Versace第一次来到纽约发布新系列。这场大秀的背景,是Versace刚于9月被美国时尚集团Michael Kors(现已更名为Capri集团)收购。

另一边,Michael Kors最直接的对手Coach也将于12月8日在上海举办早秋大秀。Coach在2015年才首次举办时装秀,这是其2014年宣布转型后的重要一步。

Coach在2015年以5.74亿美元的价格收购了美国鞋履品牌Stuart Weitzman,2017年又以24亿美元的价格收购了曾经的“对家”美国品牌Kate Spade,之后改名为Tapestry集团,开启了多品牌集团化之路。有传言称Coach 2016年还曾想收购Burberry,不过Burberry拒绝了Coach的收购要约。

从去年开始,Michael Kors母公司Capri集团和Coach母公司Tapestry集团都有意成为奢侈品行业的新领袖。而这种集团化运作的方式正带领时尚业迈入新的竞争纪元,越来越多的公司加速了品牌收购的步伐,Calvin Klein母公司美国PVH集团的CEO Emanuel Chirico也在今年3月的电话会议中表示,PVH计划再收购第三个品牌,目前正在物色中。

他们都想成为新巨头。

巨头越来越强

而这不是没有原因的。

根据麦肯锡与BoF时装商业评论联合发布的《2019年度全球时尚业态报告》显示,LVMH集团、开云集团、历峰集团等20家上市的时尚集团在2017年创造了时尚行业97%的利润,而这个比例在2010年时为70%。

巨头越来越强,这种现象在奢侈品行业尤甚。

奢侈品集团化从上世纪80年代末开始,1988年Louis Vuitton和酩悦轩尼诗集团合并成立LVMH集团,同年Johann Rupert把家族公司进行重组创立了瑞士历峰集团,法国PPR集团也在90年代收购Gucci等一系列奢侈品牌并于2013年更名为开云集团。

如今三大奢侈品巨头的收购慢了下来,集中发展集团现有头部品牌,而Tapestry集团、Capri集团和PVH集团则志气慢慢,走上了奢侈品集团化的道路。

集团化有什么好?就如汇丰银行9月的一份报告所说,奢侈品集团将品牌集中在一起,不仅能节省财务成本,还能产生协同效应,有助于营利不断增长。对于单个的奢侈品牌来说,同一个集团中的其他品牌往往会成为它的“良师益友”,如果一个品牌擅长特定的领域,比如说数字化零售、客户关系管理,员工培训等,那么其他品牌就可以从中学习,获得更多资源,也能保护其免受经济衰退的影响。

30年过去,就像加拿大皇家银行奢侈品分析师Rogerio Fujimori对界面新闻所说的,收购和兼并一直是奢侈品行业的主题。不过30年后,奢侈品市场又有新的面貌。

如今的Capri集团主席兼CEO John D. Idol就没有掩饰过自己的野心。2017年Michael Kors以12亿美元的价格收购英国奢侈鞋履品牌Jimmy Choo时,Idol就对《女装日报》说自己“正在创建一个全球奢侈品集团,目标是在全球奢侈品行业成为行业领袖”。

之后Michael Kors又于2018年9月以21.2亿美元的高价收购Versace,把野心进一步付诸实践,并为最近两年表现不佳的Versace制定了长远的增长计划,要把其全球范围内的营收从8.5亿美元提高至20亿美元。

Idol舍得花钱,Donatella也在最新系列使出浑身解数,2019早秋大秀把Versace过去二十多年的经典元素都致敬了个遍,再融入纽约的都市感,让这场大秀成为时尚媒体热议的焦点。

大家纷纷走上收购之路,是因为在这个变幻莫测、消费者行为不端迭代的时尚市场,品牌单打独斗还是很有风险,依靠投资组合在财务上显然更为安全。另外,香港资深时装编辑王丽仪也对界面新闻说:“任何单品牌将产品系列扩充至某一阶段后便会遇上瓶颈位”。

事实上,在Michael Kors接连收购之前,它的确正经历快速发展后的阵痛期。Michael Kors 2011年底登陆纽交所,之后市值甚至超过了英国奢侈品牌Burberry,但2016年前后销售增幅已经开始放缓,2017年第一、二季度的营收都在下跌。

就是在这样业绩糟心的时刻,Michael Kors收购了Jimmy Choo,并由此丰富自身产品线、提升品牌地位,开始转型。这一举措的确有效,Jimmy Choo的强势销售成绩让Michael Kors集团的业绩在2018财年一路攀升。

Coach的转型和收购之路比Michael Kors开启得更早,从2014年6月起就宣布转型,并在随后几年逐渐形成Tapestry集团的Coach、Stuart Weitzman、Kate Spade多品牌矩阵。有了多品牌协同效应,Coach品牌的转型底气也更足了,之后几年逐步更新店铺、强化营销,目前来看效果不错,2018财年Tapestry集团销售额就同比大涨了31%。

无论是Capri集团还是Tapestry集团,两位CEO都在财报里大谈多品牌模式的好处。

多品牌矩阵有多好,PVH集团CEO Chirico可能比谁都清楚,这几年他就多次对媒体提到PVH集团有收购愿望,不过他也看上的Versace后来被Capri集团买走了。

物色收购对象的PVH集团最近也遇上了新问题,那就是集团头部品牌Calvin Klein本财年第三季度表现不佳,直接导致Chirico公开对品牌创意总监Raf Simons表达失望,Chirico在一份声明中说:“无论是时尚还是价格层面,我们走得太远太快,我们目前正努力弥补这一时尚过失。”

Raf Simons2016年进入Calvin Klein后就进行了大刀阔斧的改造,启用全新Logo、推出新香水和完整眼镜系列,把成衣线改名为拗口的Calvin Klein 205W39NYC,并且通过和安迪沃霍尔等美国艺术家的合作,将美国流行文化深入地融合进品牌。Simons的改造效果原本是不错的,2017财年PVH集团收入增长9%,而Calvin Klein的销售增幅达到10%。但本财年第三季度集团销售增幅降至2%,匿名消息源表示,如今Calvin Klein在艺术上追求过多,为商业运作带来压力。

正因为这样,有知情人士对《女装日报》表示,Simons很可能在2019年8月合约到期后离开PVH集团。如果是这样,恐怕Chirico不光要物色收购的品牌,也要为Calvin Klein物色新设计师了。

老牌奢侈品集团在做什么?

新兴巨头的野心已经藏不住了,老牌奢侈品集团也正卯足劲稳固自己的地位。

已经过了频繁收购兼并阶段的老牌巨头,近年主要还是集中资源让现有品牌焕发活力,让旗下品牌走上年轻化的道路。

年轻化已经是奢侈品行业几乎不可阻挡的趋势,这不难理解,因为年轻人正逐渐成为奢侈品消费主力军。贝恩公司《2017年全球奢侈品行业研究报告》显示,千禧一代已占奢侈品消费者总人数30%左右,到2025年千禧一代与Z世代(2000后出生)会占全球个人奢侈品消费额的45%。

LVMH集团就为Louis Vuitton找了街头潮牌Off-white主理人Virgil Abloh做男装设计师,又为CELINE找了一位同样充满话题性的设计师Slimane Hedi,把CELINE给彻底颠覆了,也在一众零售商那儿得到了几乎铺天盖地的好评,法国春天百货、美国Bergdorf Goodman和Neiman Marcus等百货的时尚总监都表示Hedi 时代的CELINE拥有强大商业潜力。

当然了,开云集团旗下的Gucci算是率先扛起年轻化大旗的一个品牌。2015年,Gucci新任CEO Marco Bizzarri和创意总监Alessandro Michele在品牌经历连年业绩下滑之时临危受命,后来的故事大家都知道了。在这个重生二人组的年轻化战略带领下,Gucci销售额大幅增长,最新财年第三季度销售额就同比上涨34.9%,而有机增长已经连续第七个季度保持35%以上。虽然对比去年同期50%的增幅有所下滑,但这样的增幅,加上Balenciaga和Alexander McQueen有良好的增长势头,难怪开云集团CFO Jean-Marc Duplaix在公告中表示对集团未来的增长非常自信。

除了年轻化,老牌巨头们也在调整旗下品牌组合,优化品牌架构,确保旗下品牌能获得成功所需的资源,这就少不了买进新品牌,和卖出一些品牌。

LVMH集团今年就收购了一个和集团颇有渊源的法国品牌Jean Patou。24年前,LVMH集团CEO Bernard Arnault带走了Jean Patou设计师Christian Lacroix,Jean Patou自此关停时装业务、专注香水业务。2018年8月,LVMH集团收购Jean Patou,重启其女装成衣和配件系列,还把Jean Patou最负盛名的Joy香水的名字给了集团旗下的Dior香水,从此这个在香水界力压Chanel N°5的“世纪之香”也彻底属于大佬LVMH了。

另外,有传言称开云集团最近很可能出手收购Valentino,这算是最近时尚界最火热的八卦之一。Gucci和Valentino有着重合的主力消费群,如果开云集团收购Valentino,既能保持Gucci的发展势头,也能让开云集团牢牢地将两个品牌重合的消费人群把握在手中。

除了收购品牌,开云集团从2010年开始就没有停下出售小品牌的脚步,2018年初又把旗下运动品牌Puma大部分股权分拆给公司股东,以便更专注于奢侈品领域。之后旗下品牌Stella McCartney也于3月底宣布回购开云集团所持品牌50%的股份,转为独立运营品牌。

另一边,拥有卡地亚、梵克雅宝、江诗丹顿、Chloé等奢侈品牌的历峰集团,最新的大动作其实是2018年5月对奢侈品电商巨头YNAP的全面控股,以及收购二手高端手表商Watchfinder。YNAP在10月刚和阿里巴巴集团签署合作协议,历峰集团也因此为旗下品牌在中国市场——这个全球奢侈品行业增长最快的市场的后续发展铺了路。

不过,一些头部奢侈品牌目前依然在抗拒被收购。

今年有关意大利奢侈品牌Prada将被收购的传闻就甚嚣尘上,主要也是因为Prada在前几年销售表现不佳,2015财年报告显示销售额下降8%,一度掉多至5年来最低点。虽然之后Prada走上了转型道路, 2018财年上半年销售与利润全面恢复增长,但也挡不住人们对Prada可能被收购的猜测。而且因为Prada集团CEO Patrizio Bertelli的大儿子Lorenzo Bertelli——一位曾经的赛车手即将接手家族企业,人们的猜想就更停不下来了。

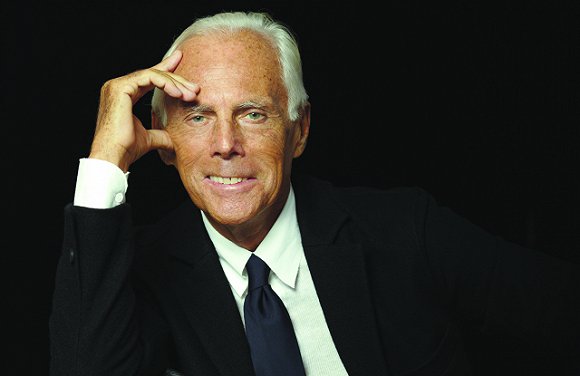

《女装日报》一篇报道就写道,对于某些由家族或者独立设计师掌控的品牌来说,被收购已经成了是一个难以回避的现实。除了Prada,Giorgio Armani、Max Mara、Ermenegildo Zegna、Dolce&Gabbana、Tory Burch,Longchamp和Furla等也都是接下来可能被纳入多品牌公司战略选择的品牌,即使这些品牌目前并没有计划进行出售。

Giorgio Armani集团的销售额已经连续第二年下滑,尽管如此,Giorgio Armani本人最近接受意大利网站Milano Finanza 采访时仍然表示,公司会继续保持独立运营。

“有时候结果需要等待,” Armani对美国时尚作家Dana Thomas说,“大多数的情况是,市场需要即刻看到结果。从心理学的角度看,这样不适合我们的工作,因为这会消磨我们的热情。”

自1975年品牌创立,43年来Armani一直坚持集团的独立,由私人运营。Thomas在其所著《奢侈的》一书中,写到她曾问Giorgio Armani为什么坚持集团的独立。Giorgio说他希望可以自由地在夜里回办公室修改他想修改的任何事,而不需要征求任何人的意见,也不必为达成一定的财政目标而焦虑。

时堂Showroom创始人林剑就对界面新闻说:“单品牌自己做会很辛苦,但不意味着一定会死。集团化操作,也不一定意味着肯定能活下去。”

没上市,品牌也可以为自身发展而收购

从目前来看,也有品牌收购其他品牌并不为短期内的集团化目标。近月来,我们不难看到Chanel较为集中的收购行动,但是它收购的多是供应链端的厂商,或是为了有利于巩固Chanel品牌产业链的品牌。

2018年9月Chanel就收购了西班牙皮革制造商Colomer,之后又收购了法国腕表品牌F.P. Journe 20%的股权。前者让Chanel拥有了更成熟的皮革供应链和高质量涂饰技术,后者则让Chanel得以升级自家腕表的机芯。

更早之前,Chane在2013年收购了旗下第一家制革厂Bodin-Joyeaux,2016年收购了另一家从事高端羊皮生产的工厂Richard,还收购了四家法国的丝绸公司,为的则是加强集团的高端丝绸供应链。

爱马仕则分别在2013年和2015年收购了小牛皮制革厂Tanneried’Annonay和Tanneries du Puy,后者是爱马仕的长期合作伙伴。

对Chanel和爱马仕来说,收购供应链厂商的益处在于集团可以掌握更多主动权,更灵活地应对市场变化,而且也能增加营收。

法国时尚学院的教授Franck Delpal曾对《纽约时报》说:“如果你控制了品牌供应链的绝大部分,你在每一步就能得到更多的利润,最终品牌能挣更多的钱、生意也做得更大。”

在王丽仪看来,Chanel和爱马仕的收购不同于LVMH集团和开云集团的收购,前两个集团的收购还带着对工艺、文化和艺术保护的意义,而这种差异来源于几个集团不同理念和目标。

“LVMH集团、开云集团和历峰集团都是上市集团,每年须向股东和股民交代,而Chanel是Wertheimeri 家族企业,每年业绩增长多少不用向外交代。”王丽仪说。

不过,从不公布业绩的Chanel集团今年6月首度公开了年度业绩报告,报告显示Chanel 2017年总销售额为96.2亿美元,以不变汇率计算,同比增长11%,营业利润也达到了26.9亿美元。

“Chanel已经是一个收入逼近100亿美元的品牌,它频繁收购,可能是因为它想成为一个200亿、甚至300亿美元体量的品牌,那么它就需要更多补充产品,帮助生意做得更好。所以这些收购,其实就是巨头为扩展更大的市场而做的交易。”加拿大皇家银行的奢侈品分析师Rogerio Fujimori对界面记者说。

在收购供应链端之外,Chanel还于2017年2月收购奢侈品电商Farfetch少数股份,建立起独家创新合作关系,为品牌开发更优化的数字服务。就在11月,Chanel在巴黎康朋街的旗舰店正式开幕,这家店也是一个全渠道零售科技实验场所。Chanel和Farfetch合作上线了一款Chanel APP,让更多人能在这家店享受到曾经只有最忠实的顾客才能得到的个性化服务。

Chanel和Farfetch的合作,可以引出行业内另外一个值得注意的趋势,那就是奢侈品集团开始把投资转向电商平台和数字营销,数字化战略成为奢侈品集团不可忽视的重点。

Chanel入股的Farfetch于今年9月挂牌纽交所上市,首日股价即大涨42.25%,可见大家对奢侈品行业的数字集团有多看好。

在麦肯锡的《2019年度全球时尚业态报告》中,“数字化”(Digital)是时尚行业高管们形容2018年时尚行业时的第二高频词,而这个词在前两年还尚未被高管们所提及。

LVMH集团算是反应快的一个,在2015年就从苹果公司挖来了iTunes部门资深总监Ian Rogers,任命其为集团首歌首席数字官,这也标志着数字化战略成为LVMH集团的最新关注点。

为了支持旗下品牌在线上的发展,LVHM还专门设立了LVMH数字战略集团。Fujimori对界面新闻表示,数字战略集团能够以公司的形式和电商进行直接对话,为LVMH旗下品牌争取更多资源,比单一品牌直接和电商进行对话要好得多。可以说这也是奢侈品牌在复合式集团的好处之一。

曾经忽视数字化的历峰集团也通过几次收购于今年5月全面控股奢侈品电商巨头YNAP。显然,在复合式奢侈品集团旗下的品牌背靠大树,能够更好地享受数字化资源,和独立品牌相比在数字化浪潮中能显得更加从容。

这些老牌奢侈品集团都渴望做得更大,而新入场的奢侈品集团则想从看似已分好的大蛋糕里再切走一块。不可忽视地,进入第二个30年后,奢侈品集团化将进入巨头争霸的2.0时代。

想读到更多不一样的时尚新闻,可以试试关注微信公众号“穿T恤的女魔头(ID:teedevil2018)”: