2008年金融危机将美国经济整体拖入衰退,数百万人失去工作,房价暴跌和股市腰斩也让家庭财富大幅缩水。在危机十年后的今天,美国很多方面都发生了翻天覆地的变化。

截至今年第二季度,美国经济已持续扩张35个季度,失业率触及纪录新低,股市和房价双双打破历史新高,股市还走出了有史以来最长的一轮牛市行情。

但经济复苏与就业改善,并未对美国工人的薪资增速带来显著提升。银行“大而不能倒”的状况也没有发生改变,未来一旦陷入危机,华尔街的巨无霸们或许依然需要联邦政府用纳税人的钱来救助。社会贫富差距则进一步扩大,有钱的更有钱了,贫穷的更穷了。

1、GDP

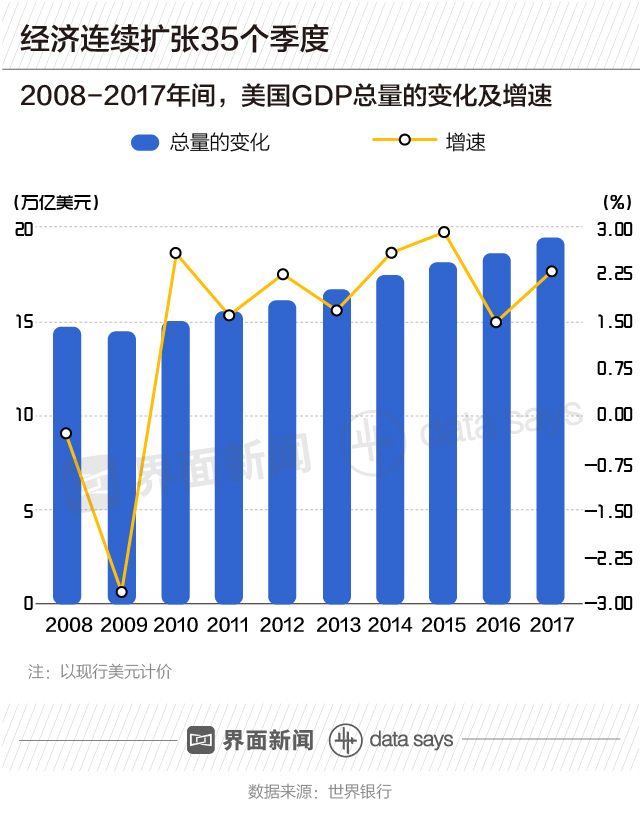

在经历近两年的衰退后,美国经济从2010年开始复苏。实际上复苏从2009年第四季度就开始了,截至2018年第二季度,美国经济已经持续扩张35个季度。历史上,美国GDP持续扩张的平均时长为15个季度。若从持续时间来看,这轮扩张表现不错,而且还有望继续。

但若从增速来看,美国经济的复苏就显得有些苍白无力。2009年至2017年间,美国GDP的年增速一直都在2%上下浮动。历史上,美国经济的年均增速在3%左右。

虽然今年第二季度美国GDP同比增长4.2%,美国总统特朗普也宣称今年或可实现逾3%的年增速,但经济学家们指出,上季度的扩张主要是受去年年底推出的减税措施提振。随着减税效应消退,以及消费者支出受到利率上涨抑制,今年下半年的增速有可能放缓。

2、就业

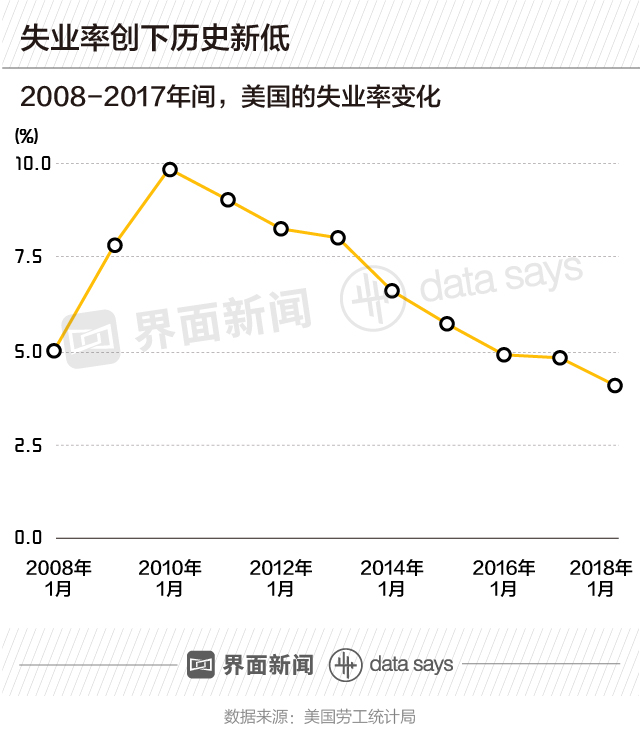

金融危机造成美国大量人员失业。数据显示,2008年美国失业人数总计260万人,为二战结束以来的最高水平。2009年1月就有近60万美国人失业,失业率接近8%,并在当年10月触及10%的最高水平。

到2018年8月,美国连续第95个月实现就业增长。当月失业率也降至3.9%,接近自1960年代以来的最低值。

3、薪资水平

过去十年中,虽然就业情况持续改善,但美国工人的薪资增速却长期停滞,以至于这一因素被视作劳动力市场的阿克琉斯之踵。直到今年8月,薪资增速才有所改善。当月美国的平均时薪同比增长2.9%,为2009年5月以来最快增速。但这一数据未经通胀调整,其代表的购买力并不一定强于之前。

4、预算赤字

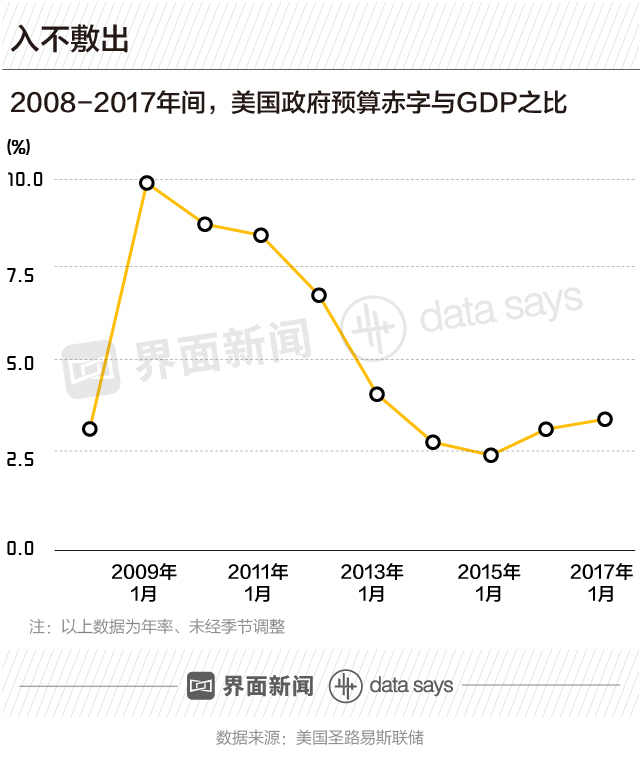

金融危机期间,由于经济衰退导致联邦政府的税收收入大幅减少,以及政府为了提振经济而大幅增加支出,美国2009年和2010年预算赤字占GDP的比重分别高达9.8%和8.6%。

此后,随着美国经济逐步复苏,政府支出回归正常水平,预算赤字占GDP之比也逐渐回落。到2015年初,这一比值已降至2.4%。1970-2015年的历史平均水平为2.8%。

但特朗普政府上台后,赤字规模料将大幅提高。因为去年年底推出的减税措施将导致收入减少,而政府在军事和国内项目上的开支却不断增加。高盛预计,到2021年,美国联邦赤字占GDP之比将升至5.5%,到2028年进一步升至7%。

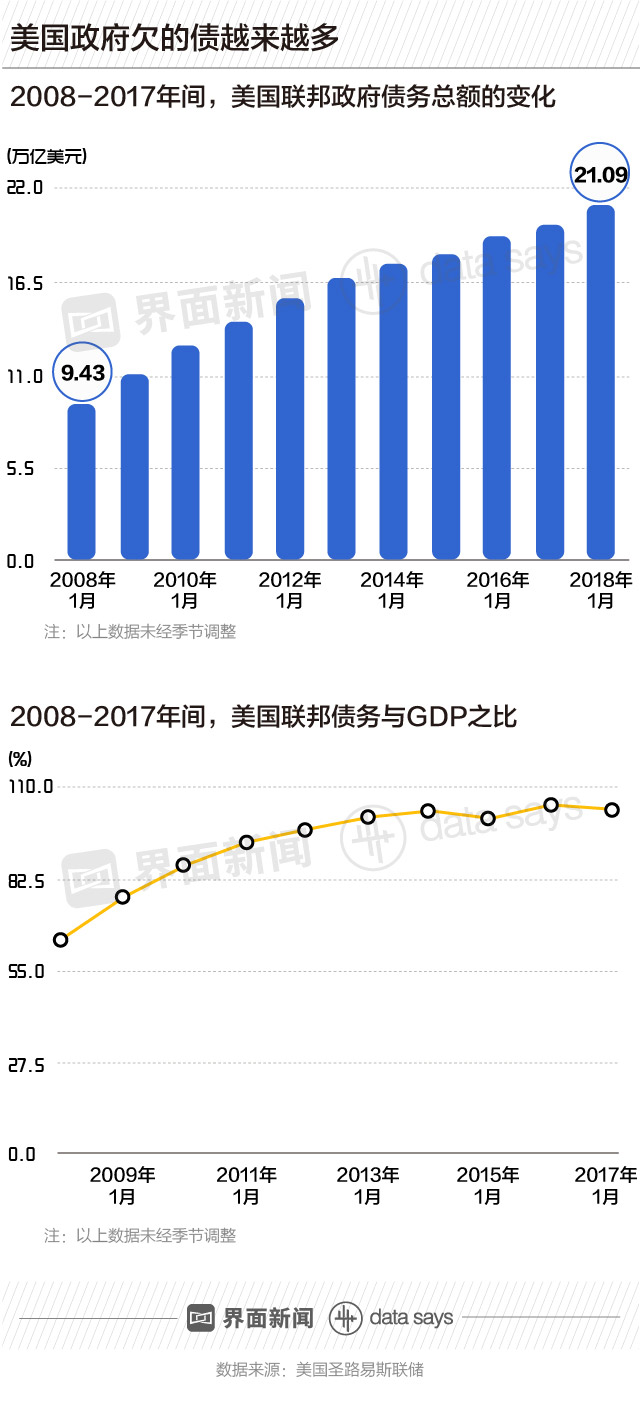

5、债务

由于金融危机后,美国政府连续几年扩大支出以提振经济,联邦政府的债务总额也随之水涨船高。2009年1月奥巴马上任时,美国联邦政府的总债务为11.1万亿美元,与GDP之比为77%。到2017年1月奥巴马卸任,美国政府的债务总额已高达19.8万亿美元,逼近20万亿美元大关,与GDP之比为104%。外界预计,美国债务占GDP之比将在2030年后达到125%。

高盛指出,美国的财政前景“不容乐观”,并且将在下一轮衰退中给美国的经济稳定带来威胁。该行认为,美国的借贷和偿付能力不会面临风险,但债务水平不断上升,在债务可持续性成为重大问题前很早就会引发严重冲击。

6、股市

2008年,标普500指数和道琼斯工业指数全年分别下挫38%和34%,双双创下1931年以来的最大年度跌幅。当年,纳斯达克指数也下跌40.5%。不过自2009年3月9日触及666点的最低点后,标普500指数便开始一路向上,并创下了有史以来最长的一轮牛市行情。

到今年8月22日收盘,标普500指数连续3453天未出现过20%或大于20%的跌幅。此前,美国历史上最长的一轮牛市是从1990年10月11日持续到2000年3月24日。

从2009年3月9日至今,标普500累计上涨近340%。纳斯达克指数在8月末刷新纪录高点,标普500指数和道琼斯工业指数均在9月刷新纪录高点。鉴于目前企业营收依然漂亮,经济增长也强劲,再加上通胀率保持在低位,投资者认为,这轮美股牛市虽已处在周期尾部,但仍有上涨空间。

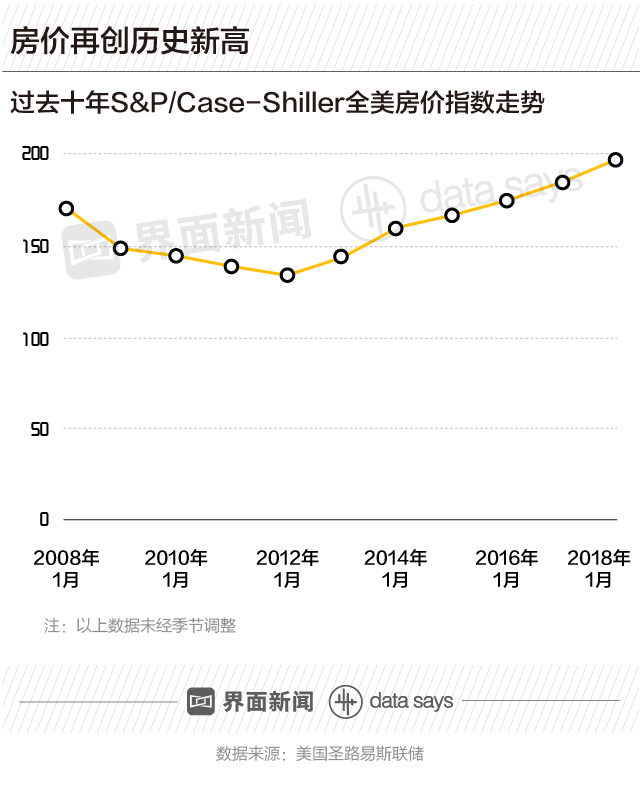

7、房价

作为次贷危机始发地的美国房地产市场,在经历房价大跌、900万美国人失去住房后,不但再现了往日辉煌,而且越来越繁荣。

据S&P CoreLogic Case-Shiller房价指数,从2008年1月房地产泡沫开始破灭至2012年1月的低谷,全美房价下跌了21%。而眼下美国的房价早已再创历史新高。根据上述指数,2018年1月的房价已经比十年前高出14%。

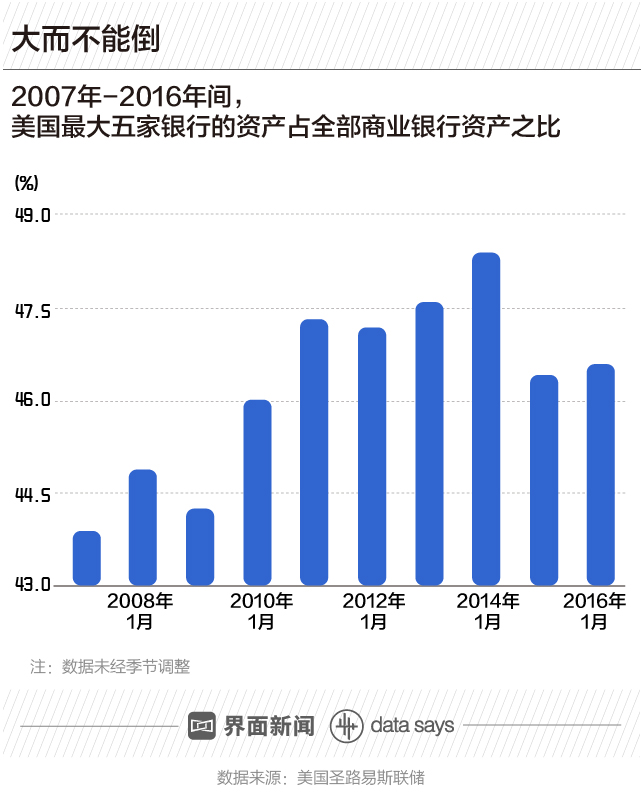

8、银行集中度

2008年金融危机凸显出了银行业过度集中的风险。雷曼兄弟破产后,美国政府采取了许多措施来改革这一行业。

毫无疑问,相比十年前美国现在的银行体系更加安全,大型金融机构的资本状况有了重大改善,他们的融资模式更可持续,风险测量和管控也比金融危机前好得多。

但银行“大而不能倒”的时代并没有结束。到2016年,美国最大五家银行拥有的资产依然占全部商业银行资产的近一半,比十年前反而有所上升。未来一旦陷入危机,这些巨无霸们或许依然需要联邦政府用纳税人的钱来救助。

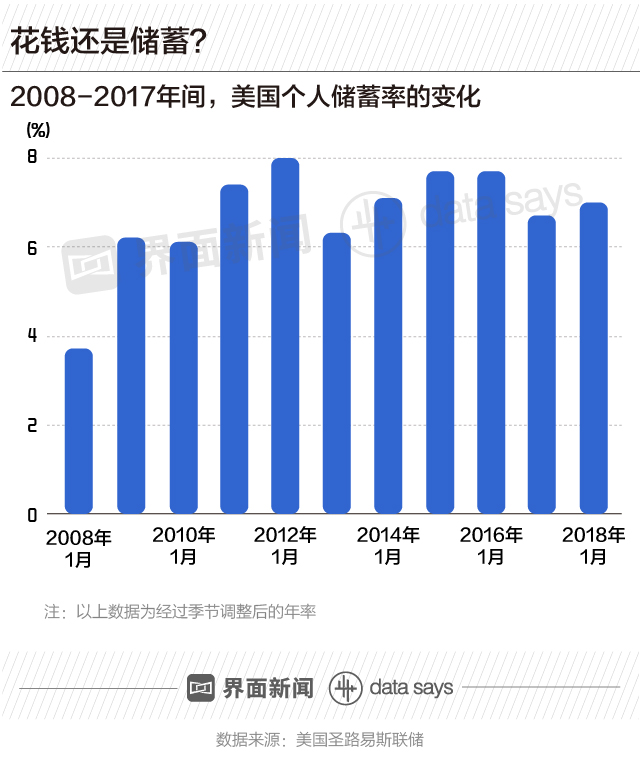

9、储蓄率

由于薪资增速疲软,又担心经济持续衰退,经济危机后的数年间,消费者减少了个人支出,增加了储蓄力度。2008年4月,全美的个人储蓄率为3.4%;到2012年10月,这一比例上升至8.8%。此后,随着经济和就业形势好转,储蓄率出现微幅下降,2018年1月的个人储蓄率为7%。

10、贫富差距

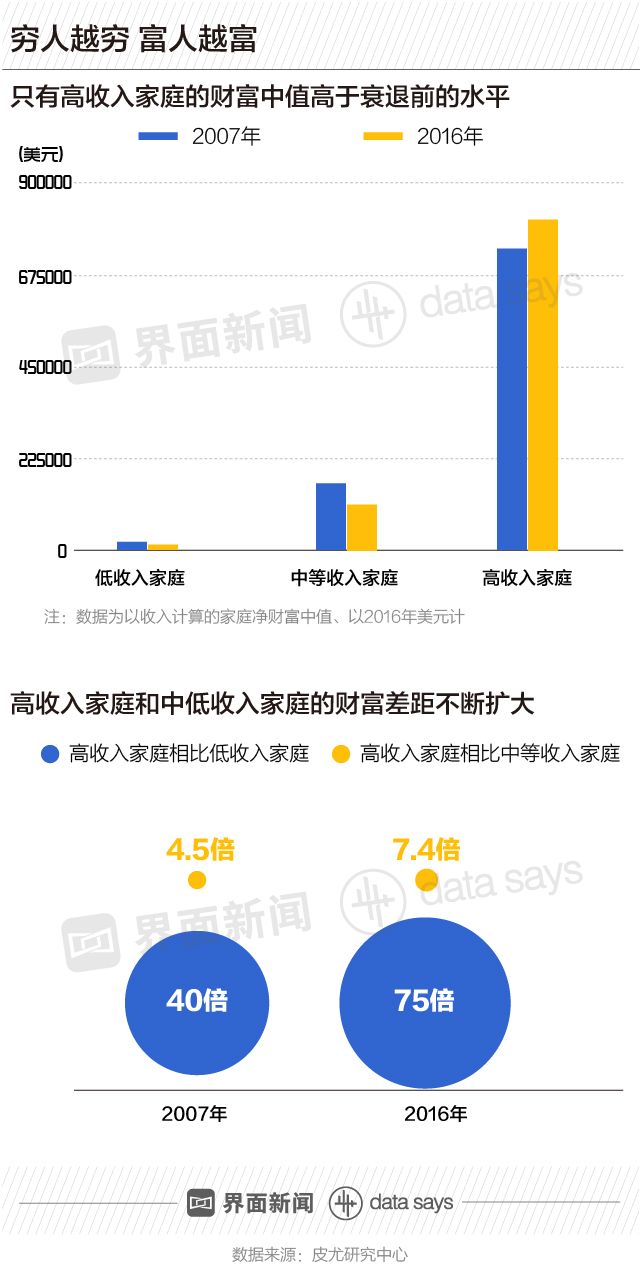

皮尤研究中心在对来自美联储委员会理事会(Federal Reserve Board)《消费者财务状况调查》的数据做了分析后指出,2007-2009年的经济衰退加剧了美国的贫富差距。

尽管最近几年,低收入和中等收入家庭的财富整体获得了增长,但增幅并不足以弥补他们在经济衰退中遭到的损失。分析显示,2016年,美国低收入家庭的财富中值(median wealth)比2007年时少了42%;中等收入家庭的财富中值比2007年时少了33%。

但高收入家庭的经历截然不同,他们在经济衰退中遭受的损失更小,复苏也更为强劲。到2016年,高收入家庭的财富中值为81万美元,相比衰退前2007年时增加了10%。2016年,高收入家庭的净财富中值是中等收入家庭的7.4倍,是低收入家庭的75倍。2007年时的这两个数据分别是4.5倍和40倍。