涪陵榨菜(002507.SZ)日前公布了2018年半年报,公司的业绩再次使人眼前一亮。在2017年实现突破性的增长后,2018年上半年公司继续保持了营收与归母净利润高速的增长,同比增幅分别为34.11%和77.52%,其销售毛利率更是提升至55.03%。

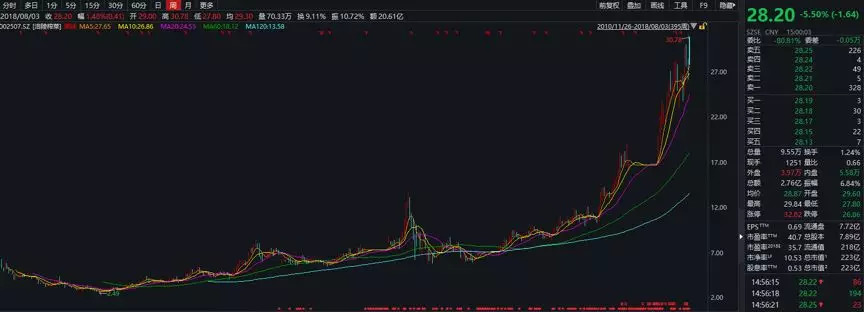

涪陵榨菜的股价自2018年3月底复牌至今,涨幅近80%,并一度创下了上市以来的新高,与2010年上市时相比,股价复权涨幅逾5倍;从2012年底至今,涨幅超过10倍。截至2018年8月3日涪陵榨菜的总市值达到了223亿元。

虽然,涪陵榨菜的主营业务为榨菜、泡菜及其他佐餐开味菜,在市场上的销售单价也不过几元钱,但这样的“小生意”却让公司在上市7年后的市值超过200亿,或许连一些高科技公司在面对涪陵榨菜时都要望洋兴叹了。

然而,就在股价扶摇直上不断创新高的同时,公司的大股东们却在复牌后的高位不断减持。业绩大增,股价向上,大股东却大手笔减持,究竟是利好还是利空?我们先从中报业绩看起。

营收利润高速增长

涪陵榨菜自上市后其业绩一直表现不错,2016和2017年更是保持了高速的增长。

截至2018年6月30日,半年报数据显示涪陵榨菜的营业总收入为10.64亿元,相比去年同期增长34.11%;归母净利润和扣非净利润分别为3.05亿元和3.04亿元,同比分别增长了77.52%和81.89%。

不仅营收与净利润均大幅上涨,且公司目前半年报的营收几乎与2016年的全年营收相持平,净利润与扣非净利润不仅超越了2016年,与2017年的全年数据相比也相差不远。

然而涪陵榨菜净利润的增长,部分原因是产品提价导致的毛利和毛利率攀升。

毛利率攀升:榨菜涨价了

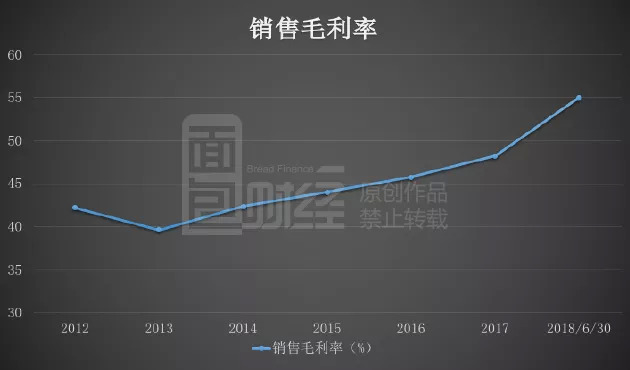

公司的销售毛利率在2014-2017年之间,虽有增长但几乎保持在45%的水平上下波动,2018年的上半年其毛利率有了明显的增长。

截至2018年半年报,涪陵榨菜的销售毛利率为55.03%,较2017年年末的毛利率48.22%,6个月的时间里公司的毛利率上涨了6.81%。

如此快速的增长主要收益于两方面的原因:

一是原材料降价带来成本的下降。根据重庆市涪陵区农业信息网显示,涪陵榨菜的原材料青菜头丰收且供应充足,价格下跌较为明显,这也导致公司的采购成本下降明显。

二是提价促进毛利率的提升。涪陵榨菜采用更换包装的方式进行了变相提价,将原有88g、175g的产品调整为80g和150g,在价格不变的情况下,包装克数的减少也为公司的毛利率的提升做出了贡献。

虽然,涪陵榨菜的营收与净利润大幅度增长,毛利润也在快速提升,但在华丽的业绩背后有没有暗藏的隐患呢?一起来看。

大股东减持

涪陵榨菜在2018年3月29日复牌之后,股价一路向上,但大股东的减持却频频发生。截至2018年年报涪陵榨菜的原第二和第三大股东均发生了减持。

自涪陵榨菜2018年复牌以来,北京市第一建筑工程有限公司即涪陵榨菜第二大股东累计减持5次共计225万股,参考市值约合5704.57万元。

而公司的原第三大股东东兆长泰集团有限公司也累计减持5次,累计减持1566.48万股参考市值高达3.35亿元。

东兆长泰原本是涪陵榨菜的原始股东,然而自2016年开始东兆长泰便开始陆陆续续的进行减持,根据涪陵榨菜2016年11月26日披露的简式权益变动公告来看,北京一建是东兆长泰的控股子公司,并与东兆长泰是一致行动人。

截至2018年年半年报数据,东兆长泰已经将手中股份全部清仓,其一致行动人北京一建也仅剩4.51%的股份。

在涪陵榨菜业绩向好,毛利率大增,股价不断创新高的情况下,大股东这样大手笔的减持,甚至清仓的做法未免会让投资者对涪陵榨菜未来的走势有一丝丝的担心。

收购夭折,多元化发展受阻

2018年3月28日,涪陵榨菜发布公告称终止收购四川味之浓食品有限公司,筹备了三个多月的收购突然夭折,涪陵榨菜的多元化发展再次受阻。

到底怎么个回事呢?这要从去年12月说起。

2017年12月4日,涪陵榨菜发出公告称,公司因重大事项开始停牌;12月11日公司披露了关于筹划发行股票购买资产的停牌公告;随后在2018年3月1日,公司召开第四届董事会会议并通过了以发行股份及现金购买资产并募集配套资金的并购预案。

在此次预案中公司拟发行股份及支付现金购买四川恒星及四川味之浓100%股权,合计作价2.365亿元,同时募集配套资金不超过1.35亿元。

然而8天后,公司在3月9日收到了深交所发来的问询函,并要求公司就《问询函》涉及的11个问题在3月15日之前做出书面说明。涪陵榨菜并没有按期做出回复,在发布延期回复公告后,涪陵榨菜于2018年3月28日做出了回复并终止了收购。

而在深交所的问询函中有几个值得注意的问题:

1.四川恒星100%股权的预估值约为17,600万元,增值率约为95.87%,四川味之浓100%股权的预估值约为3,900万元,增值率约为695.88%。本次评估增值率较高的原因及合理性。

2.四川恒星2016年和2017年实现的净利润(未经审计)分别为-520.67万元和196.37万元。补充说明披露四川恒星业绩波动的具体原因。

3.四川味之浓2015年和2016年实现的净利润(未经审计)分别为-325.19万元和-216.13万元。请补充披露四川味之浓业绩亏损的原因,并进一步说明本次收购是否有利于增强上市公司的持续经营能力。

4.四川恒星关联公司郫县恒星调味品有限公司(以下简称“郫县恒星”)的相关业务、客户等具体情况,并说明是否与标的公司存在同业竞争。

虽然公司对于问询函所涉及的问题都进行了回答,但本次的收购计划依然终止了。而公司给出的终止原因也是深交所所关注的同业竞争问题,涪陵榨菜称因标的公司无法解决同业竞争问题所以经审慎研究,公司决定终止本次收购事项。

最近几年,涪陵榨菜在通过并购实现多元化发展上做过不少尝试。2015年涪陵榨菜以1.3亿元成功收购了四川惠通事业有限公司,一举打进了泡菜行业,是为数不多最终能够成功落地的并购项目。

2016年,筹备了两个多月拟通过发行股份并支付现金的方式购买国内某调味品生产企业90%以上的收购最终未能成功。在终止公告中公司称被收购企业股东对交易期望价格与目标收购价格存在差异,未达成一致,从而导致了收购的失败。

在公司2017年年报以及2018年半年报中,公司均表示将进一步加大并购整合力度。并购之路不能算顺利,但公司主业仍然稳固。公司还在今年7月连续两次发布公告称,投建了大型榨菜生产线。

拥有榨菜这样的现金奶牛业务,专精此道、随着时间的积累,自然会形成一定程度的品牌护城河。不过在股价大幅飙升,突破200亿总市值之后,大股东持续减持,是一个不容忽视的信号。(JW)

本文作者:面包财经

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。