智东西7月26日中午消息,刚刚,在美国纽约时间7月25日晚上11点59分(北京时间7月26日上午11点59分)的最后期限,由于中国国家市场监督管理总局(SAMR)并没有给出“允许”的答复,这场历时21个月的全球第一大半导体收购案终于落下帷幕——美国高通公司正式放弃以440亿美元收购荷兰恩智浦的交易。

此前,高通已经获得全球其他8个国家监管部门批准(美国、日本、俄罗斯、韩国等),最后决定权落在了中国手里。收购前高通市值约为880亿美元,恩智浦市值约为360亿美元。

▲高通的两篇官方新闻稿显示,如果没有在美国纽约时间25日夜间11:59(北京时间26日上午11:59)获得所有监管部门批准,则会放弃交易并向恩智浦支付合约解除费用

此次收购不成功,高通需要向恩智浦支付20亿美元的解约费。高通公司CEO史蒂夫·莫伦科夫(Steve Mollenkopf)还表示,如果收购失败,那么高通将进行200亿~300亿美元的股票回购计划,以此提振股价。

同样在今天,高通还公布了其第三财务季度报表,Q3营收为56亿美元,与去年同期的54亿美元相比增长4%;净利润为12亿美元,与去年同期的9亿美元相比增长41%;每股non-GAAP摊薄收益为1.01美元,与去年同期的0.83美元相比增长22%,几项指标均超出分析师预期。

收购交易历时21个月,曾被推迟30次

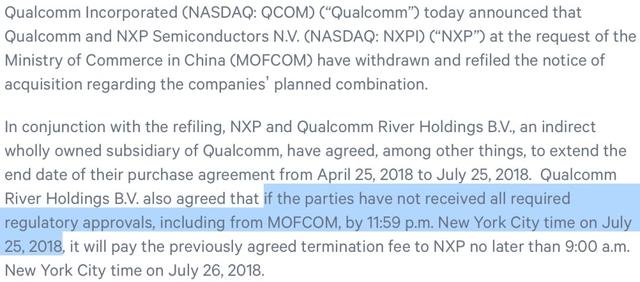

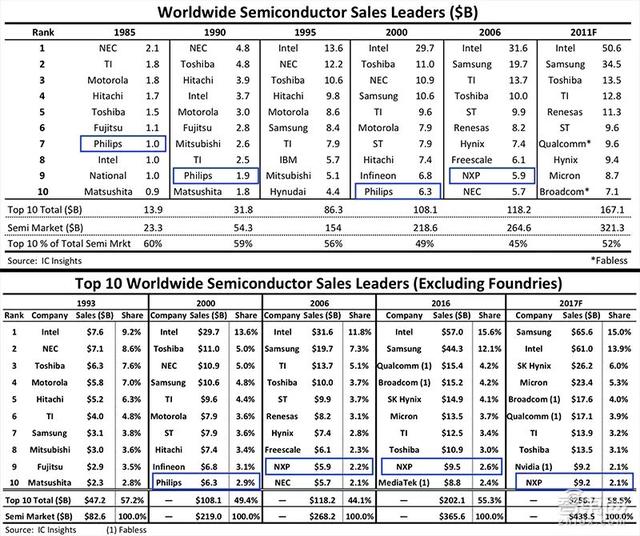

并购恩智浦对于高通而言,有着极高的战略意义和吸引力,恩智浦是全球第十大半导体厂商(*IC Insights 2017年11月数据,高通第六、博通第五),同时也是全球最大的汽车芯片、移动支付芯片、以及微控制器供应商。

▲IC Insights 2017年11月数据,2017年全球前十大芯片提供商营收及市场占比

目前高通主营业务集中在智能手机的芯片售卖与专利授权,如果这场收购成功,不仅能增强高通在5G技术领域的领导力,还能极大地推动高通业务多元化,让其在汽车、物联网等“第二战场”中站稳脚跟。

高通向恩智浦的收购邀约最早提出于2016年10月,收购价格从最初的380亿美元提高至440亿美元。这项收购需要得到全球9个国家和地区的反垄断批准(中、美、欧盟、日本、韩国、俄罗斯等),再加上恰逢中美贸易摩擦,因此交易的最后决定期限曾经被推迟了30次。

高通的第二战场

上文提到,对于恩智浦的并购对于高通而言有着极高的战略意义。高通主营业务集中在智能手机的芯片售卖与专利授权,然而,2017年全球智能手机市场出现史上首次下滑,而2018年已经过去的这两个季度里,市场同样在持续下滑。

在全球智能手机市场增长停滞、竞争进一步激烈的当下,高通以及其他芯片巨头们必须要快速开始切入其他增量市场。而汽车、物联网、XR这类新生领域,凭借着其庞大的市场潜力与快速增长的市场体量,逐渐成为了包括各大芯片巨头虎视眈眈的第二战场。此前智东西已经对此有过一系列的追踪报道(高通的第二战场)(美国深度探访:高通的秘密!)(CES | 对话解读高通汽车业务:一年挣30亿美元如何做到!)

高通战略与企业并购执行副总裁Brain Modoff曾经告诉智东西,在前30年里,高通的目标是(通过无线通讯技术)连接每一个人;而在后30年里,高通的目标则变成了连接万物。

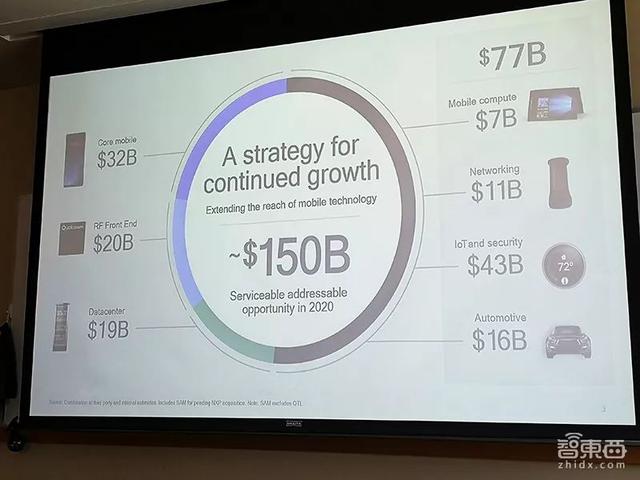

根据高通数据,2017年物联网、汽车、移动计算新生领域业务的营收总和达到了30亿美元。而到了2020年,这些新兴行业的市场规模总额预计将达到1500亿美元,其中各项业务分列如下:

从中我们可以看到,高通预计,到2020年这些新兴领域的总市场规模将会达到770亿美元,其中物联网(IoT)及安全市场将会达到430亿美元的金额,超越移动终端,成为第一大市场;而汽车芯片市场也将冲到160亿美元的金额。

而恩智浦擅长的,则正好是汽车、物联网、以及移动支付领域所需的射频、传感器和模拟及电源等非数字器件,其中在物联网领域的NFC和智能卡IC更是其杀手锏产品。

恩智浦的前世今生:65年历史的芯片巨头

恩智浦全名为恩智浦半导体公司(NXP Semiconductors),其前身为飞利浦公司(Philips)的半导体业务部,由飞利浦在1953年创办,距今已经有65年历史,公司总部位于荷兰。2006年,飞利浦将半导体业务以79.13亿欧元的价格卖给了一个荷兰私募财团,从此公司更名为恩智浦半导体。

从下面两张IC Inights的统计数据中我们可以看到,恩智浦早在1985年的飞利浦时代,就已经跻身全球前十,这地位一直保持至今。

▲IC Insights数据,1985-2017年全球前十大芯片提供商

从恩智浦2013年-2017年主营业务营收图表中我们可以看到,2015年和2016年是两个关键节点。

▲恩智浦2013年-2017年主营业务营收

根据财报数据,2017年,恩智浦全年营收为92.56亿美元,净利润为22.72亿美元。恩智浦的主营业务分为两部分,一部分是SP“标准产品业务”,包括分立器件、低压功率器件与一些老旧的通用逻辑产品。

由于业务利润率偏低,2016年,恩智浦以27.5亿美元的价格将标准产品芯片业务卖给了中国资本公司建广资产和智路资本。因此这项业务2017年其总营收只有1.18亿美元。

▲恩智浦2017年主营业务营收分布

恩智浦的一部分主营业务为HPMS“高功率混合信号产品业务”,这是恩智浦的强势业务,其中包括汽车芯片、物联网芯片、移动支付芯片等。2017年,HPMS部分业务总营收达到87.45亿美元,占比九成以上,而这其中,汽车芯片业务又占了四成,并以11%的年增长率快速发展。

为了加强竞争力,2015年,恩智浦以118亿美元的价格完成了对美国车载半导体巨头飞思卡尔(Freescale Semiconductor)的收购,从而整合拥有了完整的汽车半导体解决方案(包括汽车AMS、传感器、车载娱乐系统)一举跃升为全球第一大汽车芯片厂商。这场收购当年被誉为全球最大的车载半导体收购案。

与此同时,恩智浦旗下的智能识别部有三大主营产品:安全交易、安全身份识别、标签与验证,在智能识别的市场排名第一,苹果、三星等巨头中的手机NFC芯片(近距离无线通讯技术)都是恩智浦提供的。

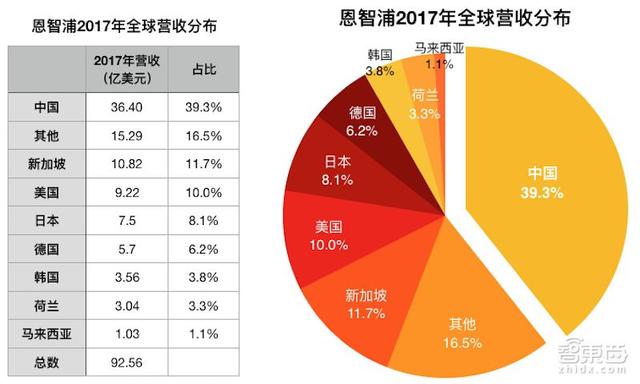

▲恩智浦2017年全球营收分布

值得一提的是,从恩智浦2017年全球不同地区营收分布中我们可以看到,恩智浦在中国的业务已经占到了全部营收将尽40%的份额,是当之无愧的第一大市场——这一点与高通非常类似,2017财年高通的全球总营收为223亿美元,其中的150亿美元都来自于中国市场,占比已经超过了60%。

不过,与高通只参与芯片设计、不参与半导体制造及封测的“无晶圆芯片厂商(Fabless)”运作模式不同,恩智浦在全球拥有14家芯片工厂,其中7家为晶圆厂(Wafer fabs)、7家为组装测试厂(Test and assembly)。

也就是说,如果高通成功收购恩智浦,那么高通也会拥有自己的芯片制造工厂。

结语:高通的豪赌

对于高通而言,这场历时600多天(21个月)、旷日持久的收购案收购可谓是高通的一场豪赌。

截止至3月25日,高通手上共有价值为379亿美金的现金、等价物和有价证券,总资产为642亿美元,总债务则为403亿美元。而仅这一场并购就要花掉高通300多亿的现金储备,收购恩智浦半导体之后,公司手头现金几乎将被消耗殆尽,同时留下大笔债务——所谓“豪”。

而所谓“赌”,则是高通对于物联网、汽车、移动计算这些新兴领域的坚持认定与全力押注。本次收购恩智浦的失败,并不会影响高通对于汽车、物联网等领域的持续投入。目前,全球智能手机市场饱和、甚至步入萎缩已经是大势所趋,以智能手机为主赛道的高通面临着日益巨大的转型压力。“第二战场”对于高通来说,已经越来越重要了。