在疾风暴雨之下,康泰生物(300601)行情也是急转直下。自2018年7月19日以来,该股累计跌幅超过36%。7月25日,康泰生物发布增持公告,试图缓和市场情绪,跌势也确实稍有缓和,不再“一字跌停”。7月26日,股价继续有下挫之势,截至当日收盘,康泰生物收于45.57元/股,跌3.47%。

据公司增持公告,公司控股股东、实际控制人,现担任公司董事长、总经理的杜伟民,计划12个月内择机增持,增持金额不低于6000万元。以目前康泰生物47元左右的价格来计算,杜伟民现在出手增持,股数大概在一百多万股,这个数量在正常交易中很容易就被市场所消化,所以上述的增持计划旨在提振士气鼓舞人心。

需要指出的是,康泰生物的跌落,也令康泰转债(123008)遭遇大劫。

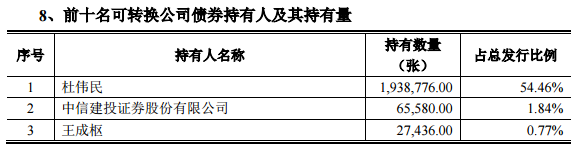

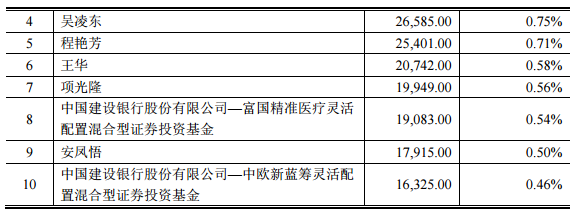

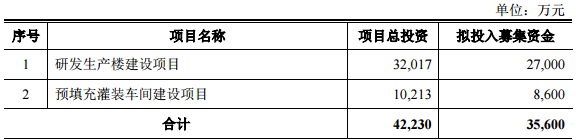

资料显示,康泰转债是康泰生物2017年7月酝酿,2018年1月获得核准,2018年3月完成发行的,发行量共计356万张,上市时间2018年3月19日,可转换公司债券存续的起止日期系2018年2月1日至2024年2月1日,可转换公司债券转股期的起止日期为2018年8月7日至2024年2月1日。最终,杜伟民以持有193.88万张的数量,占总发行数量比例54.46%,中信建投排名第二,持有6.56万张,占比1.84%,中信建投为此次发行的主承销商。

上市之后,康泰转债的转股价为47.01元,2018年5月16日调整为46.89元,2018年6月13日再调为31.23元。另外,在2018年4月11日至2018年7月13日这段时间里,杜伟民减持了35.9万张,目前持有的份数占总股本比例由之前的54.46%下降为44.38%。

盘面显示,康泰转债上市之初,也是随着康泰生物不断上涨而推升,100元的面值,不知不觉就创出了差不多220元的高度。7月19日,康泰生物下挫9.69%,康泰转债跌幅8.2%;7月23日康泰转债更是大幅下跌26.68%。2018年7月19日算起至2018年7月26日,康泰生物的累计跌幅为37.36%,而同一时间段里康泰转债的累计跌幅为32.08%,这两个数字紧紧相连,只有些许差别。

“可转债的投资者与A股投资者的风险偏好是不一样的”,一位金融衍生品研究员对界面新闻记者表示,可转债投资者的风险介于股票投资者和债券投资者之间,可转债具有股性同时也有债性。“可转债放量下跌,这说明主力在出货,卖了债,就观望了”,该研究员表示,如果成本是100元面值,无非就是少赚了一点,毕竟现在大幅下滑之后,可转债的价格接近150元一张,但如果成本高的,心里就会不踏实了。因为一方面可转债跟随正股暴跌,可能会令其浮亏,另一方面如果转股期到了进行转股,也不见得会有获利空间。

如果以2018年7月25日收盘价来做议,根据相关设定,1张100元的可转债券,可换取100/31.23=3.2股,对应市值3.2*47.21=151.17元,而目前买一张康泰转债需要145.8元,这中间尚有(151.17-145.8)/145.8=3.68%的收益空间。但如果以大跌之前的2018年7月18日为基准日来算,3.2股对应的市值为3.2*72.75=232.8元,而2018年7月18日的康泰转债价格为213.5元/张,进一步算来收益空间为9.04%。显然,这一轮下跌后,有令可见收益空间收窄的趋势,而随着7月26日康泰生物继续下跌,可转债稳住略跌的态势来看,这个转股的收益空间会更小,甚至消失。

“目前股也跌,债也跌,暂不宜介入”,上述研究员如此对界面新闻记者总结。康泰转债将在2018年8月7日进入转股期,以发行的356万张和31.32元的转股价来算,对应可转股票最大约1140万股的量,是好是歹,这是彼时康泰生物绕不开的路槛。