作者 许孝如

上半年的私募行业,可谓喜忧参半。

喜的是,在市场资金严重收缩的情况下,私募总规模依旧保持较快增长,半年大增1.5万亿,跨过12万亿大关。

忧的是,与私募整体规模节节攀升相比,私募上半年的业绩却并不如意。各大策略中,尤其是汇聚各路高手的股票私募表现垫底,平均收益为-6.79%,不到3成产品实现正收益,也预示着行业正在经历一场寒冬。

虽然行业整体艰难,但上半年私募前10名的产品收益均超过70%,前5名的产品业绩均翻倍。值得一提的是,私募前5名中,有4只产品来自同一家私募,那么该私募上半年买了什么?

在行业的寒冬时期,有私募认为,A股的底部特征也在愈发明显,需要做的就是静待政策拐点确认。

规模大增1.5万亿

在金融去杠杆市场资金严重收缩的情况下,上半年私募基金的管理规模依旧保持较快增长,整体交出一份不错的成绩单,无论是股权创投类私募、证券类私募还是其他类私募,规模较去年年底均有所增长。

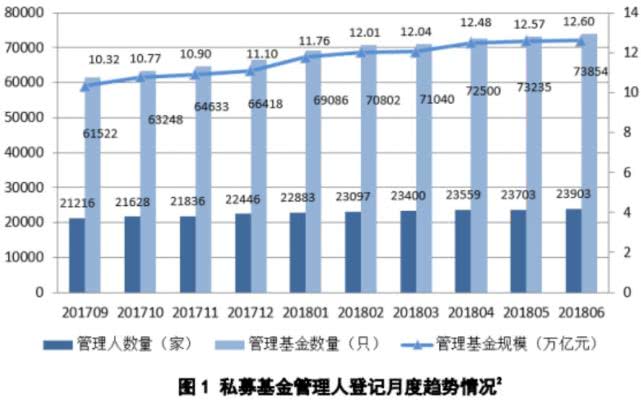

中国基金业协会发布的上半年的私募基金的备案数据显示,截至6月底,私募管理基金总规模为12.6万亿元,增幅为0.27%。从各月数据来看,近两个月规模增速有明显放缓趋势。5月份,规模增长500亿;6月份仅增长300亿。

不过,上半年私募总规模依旧保持较快增长,在去年年底11.1万亿的基础上大增1.5万亿,增幅为13.5%,跨越12万亿大关。

然而,不同类型的私募管理人分化较为严重。具体为,股权类私募保持稳步增长态势;证券类私募在经历1月份规模大增后,连续5个月缩水;其他类私募则是在1月份规模大增后,此后几月也增长乏力。

截至6月底,私募股权、创业投资基金规模为7.95万亿元,占据私募总规模的63%左右,上半年大涨8554亿元。已登记的管理人为14309家,上半年增长1109家;管理基金31576只,上半年增加3111只。

私募证券投资基金规模为2.54万亿元,占据私募总规模的20%左右,上半年增长2504亿元。不过增长主要得益于1月份,此后连续5个月缩水,6月份较上月缩水90亿。已登记管理人为8827家,上半年增长360家;管理基金35983只,上半年增加3767只。

其他类私募基金规模为2.12万亿,占据私募总规模的16.8%,上半年增长3961亿。已登记其他私募投资基金管理人767家,上半年减少了12家;管理基金6295只,上半年增加558只。

超七成产品亏损

一边是火焰,一边却是海水。与私募整体规模节节攀升相比,私募上半年的业绩却不如人意,尤其是汇聚各路高手的股票私募,正在经历寒冬时期。

私募排排网数据显示,上半年私募基金各策略里,表现最好的为管理期货策略和相对价值策略,其中管理期货的平均收益为1.78%,606只产品中,348只产品实现正收益,占比为57.4%。相对价值的平均收益为2.05%,395只产品中,246只为正收益,占比达62.27%。固定收益策略的平均收益则为0.71%。

复合策略、组合基金、宏观策略、事件驱动以及股票策略等均为负收益,其中事件驱动策略亏损幅度最大,平均亏损达12.5%;其次则为股票策略。

今年上半年,股票私募的平均亏损扩大至6.79%,在私募各策略中排名垫底。有持续更新业绩的6869只股票产品,1707只产品实现正收益,占比为24.9%;5162只产品亏损,占比为75.1%。

超过七成产品处于亏损状态,也预示着行业正在经历一场寒冬。

大部分的私募产品业绩都集中在-20%至10%之间,占比达83.71%。其中-10%至0的收益区间最为密集,共有2770只产品在此区间,占比达40.32%;收益在-10%至-20%之间的产品数量为1637只,占比达23.80%;收益为0-10%之间产品数量为1343只,占比达19.55%。

值得一提的是,私募大比例亏损的情况并不多。亏损超过20%的产品共有755只,占比为10.99%;亏损超过30%的产品有283只,占比为4.12%。从规模上来看,亏损集中在规模两端。其中, 50亿元以上私募平均亏损5.47%,1亿元以下私募平均亏损6.83%。

总体来看,虽然私募平均亏损高达6.79%,但仍旧跑赢沪深300指数。年初至今,沪深300指数跌幅达到12.89%。值得注意的是,上述6869只产品中,有5239只产品今年以来收益高于-12.89%,占比达76.27%,也就是多达7成股票产品跑赢沪深300指数。

即使多数产品能够跑赢指数,但私募与公募不同,需要获取的是绝对收益,亏损一方面高净值客户不愿意接受,另外私募自己也没有业绩提成。

这家私募4只产品同时翻倍

私募上半年普遍业绩不佳,但从历史规律看,无论市场如何大跌或者不景气,总有不少私募高手脱颖而出,不但能取得正收益,业绩甚至还能翻倍。

据私募排排网统计,上半年前10名的产品收益率均超过70%;前5名产品的收益率均超过100%,第1名为深圳天下溪基金,其他4只均为深圳大禾投资旗下产品,分别为大禾投资掘金5号、大禾投资掘金1号、大禾投资掘金7号、大禾投资掘金6号,4只产品全部翻倍,基金经理均为胡鲁滨。

胡鲁滨上半年买了什么?顺鑫农业2017年年报透露了该私募的动向。大禾投资掘金5号在去年四季度大举买入972万股顺鑫农业,成为第四大流通股东。4月28日,顺鑫农业一季报显示,大禾投资掘金5号再度买入406万股,总持股数增加至1378万股,跃升为第二大流通股东。

今年以来市场多数股票大跌,顺鑫农业的股价却犹如坐上了火箭,今年涨幅高达90%,大禾投资掘金5号也随之一路攀升。由于其剩下的三只产品涨幅都接近于掘金5号,可以推测大概率为复制策略。

私募:底部特征愈发明显

虽然上半年A股屡创新低,正处于一波下行趋势中,利空消息不断,但仍不少私募认为下行空间有限,正在形成整个大类资产估值体系的一块洼地。

中欧瑞博董事长吴伟志认为,A股底部特征越来越明显:

特征一:股价跌破净资产的公司越来越多;

特征二:大股东质押跌破平仓线的公司数量激增;

特征三:今年前五月,私募产品有2700个被清盘,7000多个私募产品在6月份净值创出历史新低,行业惨不忍睹;

特征四:上市公司员工持股计划爆仓,庄股进一步爆仓,股价闪崩;

特征五:牛市高潮受到热捧的定增产品、新三板基金,亏损惨重无法退出;

特征六:无论是公募基金还是私募基金的销售均出现断崖式下跌,销售非常困难;

特征七:各种坏消息一个接一个,大家听到的几乎都是坏消息。

吴伟志称,这些底部特征属于市场拐点的必要条件而非充分条件,但随着这些必要条件的逐步累积增加到一定的阶段,市场就会从量变到质变,拐点也就随之产生了。

和聚投资总经理兼投资总监李泽刚表示,A股上半年下跌的核心原因主要源于流动性的枯竭,也就是A股的场外资金的持续枯竭,叠加场内资金持续系统性避险的驱动之下,使整个A股市场的流动性环境出现枯竭的局面,造成了估值体系的持续下行。

展望下半年,李泽刚认为需要站在更广阔的维度,从大类资产的估值体系来看股票市场,A股市场正在形成整个大类资产估值体系的一块洼地。而这个坑能够挖多深,挖多长,还取决于客观存在的一些不确定因素。但我们的思维方式现在要切换,由熊市思维逐步转向更为积极地做准备。

在李泽刚看来,要准备好两个核心的决策,第一个是投资标的的决策,第二个是要选好未来的时点。很难判断底部具体点位,但大致的判断,步入调整的后半场之后,我们需要在底部区域迎接未来行情的反转。2018年下半年应该是投资,特别是研究的一个非常好的时间窗口。

北京源乐晟则表示,在去杠杆的大旗下,没有竞争能力、大而不强的公司肯定会被淘汰,而从稍远一点的视角看,“垃圾股”的出清会带来龙头公司的溢价。不过,市场短期内对政策的不确定性及其带来的增长压力的担忧在增加。年初以来,表外融资收缩导致了“社融”增速下滑,而一部分投资者认为“社融”是实体经济的领先指标,所以虽然上半年周期品微观数据一直表现强劲,但这依然无法解除市场对下半年经济放缓的忧虑。