“绩差股”出清,迷你基金清盘。二者交汇时,雷声阵阵。

近一周,长盛基金旗下盛系列的9只基金全线大跌,平均跌幅超10%。界面新闻研究发现,此事或与基金即将清盘,同时重仓持有多只“任性”停牌股有关。

从定期报告可知,这些基金主要定位是打新,具体产品包括长盛盛禧、长盛盛弘、长盛盛泽、长盛盛兴、长盛盛享、长盛盛淳、长盛盛瑞、长盛盛泰、长盛盛乾。每只基金都有A和C两个份额,份额分开计算的话总计共有18只。

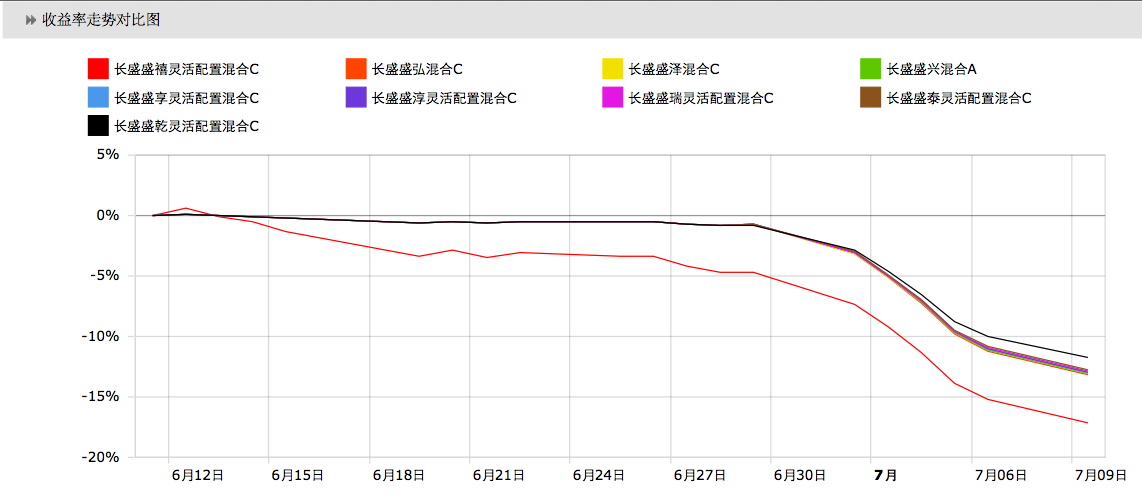

从上表可以看到,长盛盛禧从6月中旬开始净值就出现较为明显的下滑,而其他基金则从7月2日起出现异常表现,以每日跌幅2%左右的跌速不断下探。

一家公司旗下多只基金出现如此同步大幅度净值波动,究竟是何原因?界面新闻梳理发现,这些基金的重仓股中有多只已经停牌,且复牌后的股票表现亦不佳。重仓股恒康医疗于6月29日复牌,复牌后股价连续七个跌停;重仓股海南海药昨日(7月9日)复牌,开盘后不久便跌停。

如果是正常状态下的打新基金,股票作为底仓配置,一般占比都不会太高。盛系列基金的特殊之处在于,日前已陆续发布召开持有人大会的公告,表决关于基金清盘的议案。

由此可以得出结论:由于基金即将清盘,投资者陆续赎回,基金规模不断缩小。与此同时多只股票停牌或跌停,流动性缺失,股票仓位被动升高,对基金净值影响较大。

事实上,盛系列基金受规模之苦不是一天两天了。去年年末时,长盛盛享的股票投资比例超过了60%。一季度期间盛系列基金净值出现了较大幅度的波动,季度收益全部为负。

在一季报中,基金经理是如此表述的:“虽然报告期内为应对赎回逐步减仓股票,但股票底仓在市场风格切换时表现较弱。”

一季报重仓明细显示,盛系列基金在不断减仓股票后,去年年末的112只股票到一季度末时只剩七只股票。界面新闻梳理发现,这些股票多数在今年一季度末前就已停牌。也就是说,不是基金不想减仓,而是没法减仓。

这些无法变现的股票成了基金避无可避的“雷区”。下面为一季度披露的重仓持股明细:

从股票特征来看,这七只股票中,有两只股票闪崩后停牌,多只股票停牌时间超过三个月,背后多涉及较大的资金压力。从这些股票的所属概念来看,以海南板块居多,海航控股(600221.SH)、海南海药(000566.SZ)、华闻传媒(000793.SZ)等均为海南板块。

恒康医疗(002219.SZ)是盛系列基金近期大跌的主要源头。股票自去年10月底停牌,6月29日复牌,复牌后股价连续七个跌停。恒康医疗近年来在收购民营医院方面攻势强烈,不断并购扩张给公司带来负担,同时也面临较大的商誉减值压力。

从各股交易状态可推测,截止至7月9日,基金或至少仍持有停牌的海航控股、华闻传媒与复牌跌停的海南海药、恒康医疗。

重仓股仍在停牌期间,且前景不明。长盛基金盛系列打新基金基于何种逻辑选择了这些股票?股票复牌后的股价损失由谁来承担?基金将如何进行估值和清算?

对于基金的选股逻辑,季报中是如此描述的,“在股票底仓配置上,通过量化手段精选个股,构建低波动组合,通过控制仓位、充分分散、优化结构,控制权益下行风险。”

关于基金清算期间停牌股相关处理方式,界面新闻未从公告中寻得详细说明。参考此前的业界经验,准备清盘的基金里如果持有停牌股票,公司将自掏腰包先行垫付这笔钱,等股票复牌后再变现。如果变现的金额高于基金公司垫付的钱,那么多出来的部分会追还给持有人;反之,则将由基金公司自行承担相应损失。(见2018年2月13日报道《一只股票被提前计提61个跌停 今年基金踩雷事件或将集中爆发》)

目前长盛基金未对上述流动性缺失股票进行人工估值定价,基金公司客服表示,如果在清算前赎回,将按照基金净值赎回。

长盛基金公告称,本基金进入清算程序后,如因本基金所持证券的流动性受到限制而不能及时变现的,则基金份额持有人大会同意豁免本基金《基金合同》中关于“ 基金财产清算的期限为6个月”的约定,本基金基金财产清算期限将相应顺延。

业内人士认为,清盘对投资者来说是一种保护。“小基金的规模太小,信披费这些固定支出都要持有人来承担。”

截止至今年一季度末,9只基金规模总计为74491万元,单只基金平均规模为8276万元。二季度末,9只基金总规模为41997万元,单只基金平均规模不到五千万元。