文/网贷之家研究院高级研究员 张叶霞

为了规范商业银行委托贷款业务,加强委托贷款业务管理,促进委托贷款业务健康发展,1月16日,银监会按照“准确定位、回归本源,限制范围、避免套利,问题导向、严格设限,加强管理、规范发展”的总体思路,发布了《商业银行委托贷款管理办法(征求意见稿)》。

商业银行委托贷款业务是指委托人提供资金,由商业银行根据委托人确定的贷款对象、用途、金额期限、利率等,作为中间人向借款人代为发放、监督使用并协助收回的贷款。银行只收取手续费,不承担信用风险。

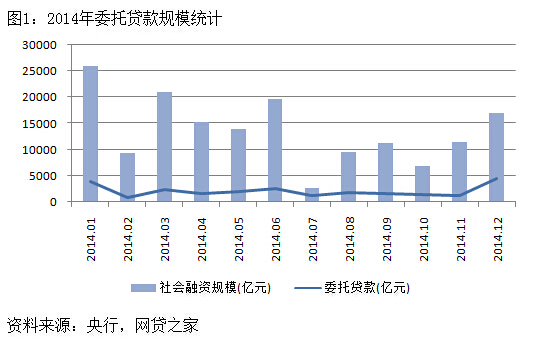

由于地方政府和房地产等部门对于融资的强烈需求,加之信贷资源趋紧背景下,委托贷款在过去几年增长迅速。2014年委托贷款总额达2.51万亿人民币,占融资总量的15%,是构成社会融资的重要组成部分。如图1所示,2014年12月,由于抢占地方政府项目融资的末班车,委托贷款规模出现较大幅度涨幅。

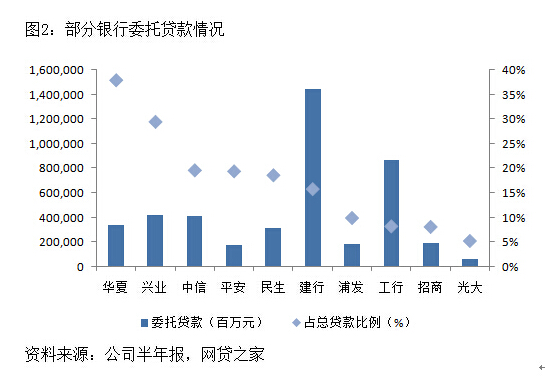

银行委托贷款细分,主要是企业间借贷、个人住房公积金贷款、券商及基金子公司定向资管计划等组成。从主要银行分析来看,如图2所示,华夏银行、兴业银行委托贷款业务占总贷款比例较高,占比分别为38%及29%,受此次委托贷款管理办法影响较大。建行、工行因为个人住房公积金贷款业务占据较大市场份额,因此委托贷款规模总量大,但总贷款中占比并不高。

规范内容及影响

《商业银行委托贷款管理办法(征求意见稿)》主要从来源、投向等方面明确了委托贷款的管理。

规定商业银行应严禁接受五类资金发放委托贷款:一是国家规定具有特殊用途的各类专项基金;二是银行授信资金;三是发行债券筹集的资金;四是筹集的他人资金;五是无法证明来源的资金。

资金投向不得为以下四方面:一是生产、经营或投资国家明令禁止的产品和项目;二是从事债券、期货、金融衍生品、理财产品、股本权益等投资;三是作为注册资本金、注册验资或增资扩股;四是国家明确规定的其他禁止用途。

同时规定银行原则上不得向有委托贷款余额的委托人新增授信。

此次意见稿明确了商业银行在委托贷款业务的中介角色,强调商业银行在委托贷款业务中不得承担信用风险;限制和规范了资金来源及贷款投向,避免委托贷款脱离实体经济空转。影响主要有以下几点:

首先,直接影响体现在委托贷款规模将出现下降,尤其是之前委托贷款占比较重的股份制商业银行,表外的融资规模受到限制。

其次,监管加强,防止借委托贷款规避政策监管,降低商业银行系统性风险。我国禁止企业间的直接借贷行为,因此企业间借贷通过银行以委托贷款形式发放。通过此次规范加强了授信余额审查,强调委托贷款业务的信用中介定位,回归业务本质。

第三,明确委托贷款资金投向限制,防止信贷资金进入股市等资本市场,基本切断了资金借助委托贷款进入资本市场的通道,避免了资金脱实向虚。

规范委托贷款对P2P网贷的影响

对于P2P网贷行业的影响有利有弊:

利在于规范委托贷款有助于社会融资成本降低,借款端利率可能出现下降,业务规模有望扩大。规范委托贷款,完善了货币政策传导机制,减少资金在金融体系内空转及其产生的通道费用,降低了社会融资成本;避免委托贷款资金流向资本市场,有助于引导资金进入实体经济,加大对于实体经济的支持力度,有助于货币政策适度宽松政策的进一步深化,借款端利率将可能下降;此外,委托贷款业务的规范也给P2P网贷借款端体量扩大带来了机遇,将有较大的资金缺口寻求新的融资渠道。

另一方面,负面影响主要体现在两点:

首先,房地产等行业信贷收紧引起的风险传导。近年来,以地方政府和房地产为最终投向的非标业务得到了大发展,非标业务普遍采用的通道包括信托公司、券商资管、基金子公司。其中,采用券商资管和基金子公司通道的非标资产,资金由通道投向融资企业时,表现为委托贷款。因此,委托贷款里有很大一部分资金进入了房地产等行业,规范委托贷款对于这些行业的资金面将产生较大负面影响,并可能引起整体风险传导。在新的融资渠道未到位情况下,预计房地产等行业贷款资金捉襟见肘,资金链断裂风险加剧,P2P网贷平台房企贷款业务违约风险加大。

其次,配资业务法律风险加大。信贷资金,包括此次规范的委托贷款资金,进入股市等资本市场历来是监管机关的红线。委托贷款投向限制,加之近日两融业务检查收紧都是监管机关预防资本市场泡沫的防范机制,因此P2P网贷中涉及配资业务的法律风险加大。

总结

《商业银行委托贷款管理办法(征求意见稿)》的发布不仅影响了银行体系表外融资规模,对于P2P网贷行业来讲也是把双刃剑。较大资金缺口寻求新融资渠道给P2P网贷借款端带来了发展机遇的同时,平台也需要加强相关业务的风险防控!