或许不久的将来,浔兴股份(002098)将不再做拉链了。

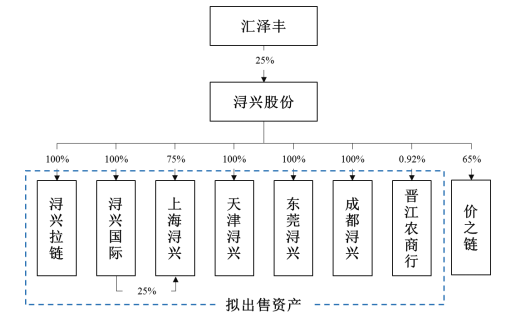

停牌数月的浔兴股份近来表示,将要把与拉链有关的所有资产和负债,全部打包卖给“老东家”浔兴集团,价格预估12亿元,从此将专注跨境电商业务。由于拉链业务收入占了2017年浔兴股份的76.59%,此举也受到了市场的广泛关注,甚至市场的目光还投向了近年来浔兴股份的一系列资本运作。

近两年,浔兴股份资本运作频频,2016年换了新的实际控制人,2017年真金白银收购新三板公司股权,2018年又打算剥离掉自己多年来的拉链主营业务,这一系列动作不禁让人产生一揽子交易的联想,因为从效果来看,浔兴股份更像是上演了一场腾笼换鸟的好戏。链条上的各方之间,是否存在《上市公司收购管理办法》中的一致行动关系,是否存在《股票上市规则》规定的关联关系,是否又会有代持的关系,这些答案,还有待明确。

2016年 换了东家 涉及金额25亿

如果这都是一揽子交易的话,那么起始点就在2016年的11月。

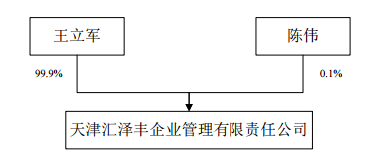

2016年11月12日,浔兴股份发布实际控制人拟变更的公告,浔兴集团与天津汇泽丰企业管理有限责任公司(下称汇泽丰)签署了《股权转让协议》,浔兴集团将其持有的8950万股,即公司总股本的25%,转让给汇泽丰,由此,汇泽丰成为上市公司单一持股比例最大的股东,汇泽丰也成为了浔兴股份的控股股东,其实际控制人王立军为上市公司新的实际控制人。交易标的股份作价总额为25亿元。

公开信息显示,汇泽丰注册资本10亿元,成立于2016年9月8日,显然是奔着浔兴集团股份而来。王立军的资料则很少,公开信息显示其为1972出生,曾任职于中国建设银行唐山分行,现任汇泽丰执行董事。另一方面,汇泽丰还以有限合伙人的身份出资10亿元,持有嘉兴祺佑投资合伙企业(有限合伙)39.98%的份额。嘉兴祺佑投资合伙企业(有限合伙)于2016年10月成立,主要业务为实业投资、投资管理。至于王立军,除了控制汇泽丰外,还控制天津东土博金有限公司,该公司注册资本2亿元,经营范围为“铁矿石、煤炭、有色金属矿等大宗商品贸易”。另王立军还持有Golden East (Singapore) Pte.Ltd50%股份,该公司注册资本1000万美元,经营范围“铁矿石、煤炭等对外贸易”。王立军同时也是天津东土博金有限公司执行董事以及Golden East (Singapore) Pte. Ltd.董事。

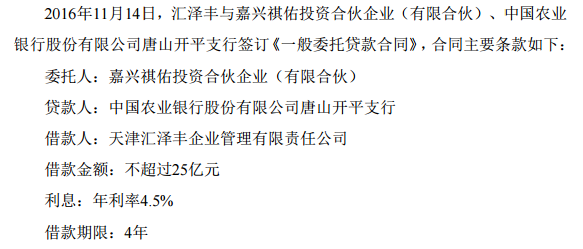

需要指出的是,汇泽丰的25亿元,来自于嘉兴祺佑投资合伙企业(有限合伙)。2016年11月14日,汇泽丰与嘉兴祺佑投资合伙企业(有限合伙)、中国农业银行股份有限公司唐山开平支行签订《一般委托贷款合同》,汇泽丰以期限4年、年利率4.5%借来的收购款。后续的公告显示,汇泽丰手中的这8950万股,也全部质押给了嘉兴祺佑投资合伙企业(有限合伙)。

另外值得一提的是,25亿元对应8950万股,每股单价高达27.93元,而当时浔兴股份的股价停留在12.68元。所以,高溢价的股权转让如同给市场打了鸡血一般,就在2016年11月14日复牌之后,浔兴股份录得连续6个涨停板,股价从12元上方一口气冲到了22元的高度。

2017年 来了跨境电商价之链 涉及金额10亿

大手笔远远未完。

2017年4月27日浔兴股份开始以重大事项停牌,5月9日性质转为重大资产重组事项继续停牌,7月份推出了重大资产购买方案。原来,浔兴股份这次将目光瞄向了新三板的公司价之链。浔兴股份打算以现金10.1399亿元的对价收购甘情操等21名股东持有的价之链65%的股权。价之链交易方还承诺2017年-2019年的净利润将分别不低于1亿元、1.6亿元、2.5亿元。交易之后,王立军开始担任价之链的董事长。

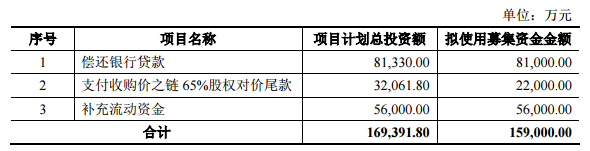

上述可见,浔兴股份这次的交易又是现金方式,浔兴股份表示资金来源为自有资金、银行贷款以及其他外部融资。在后续2017年9月29日推出的配股方案可以看到,浔兴股份要以10配不超过3股,募资不超过15.9亿元,所募资金就是用来偿还银行贷款,以及支付收购价之链股权的尾款。不过这个配股申请流程后来终止掉了。而在价之链的收购上之所以采用了现金支付方式,依据《上市公司重大资产重组管理办法》相关规定,该交易无需提交证监会审核。

资料显示,价之链是一家以“品牌电商+电商软件+电商社区”为主营业务的跨境出口电商企业,于2016年8月正式挂牌新三板,拥有多年的亚马逊平台运营经验,产品主要通过亚马逊平台销往美国、欧洲、日本等地,主要产品涵盖3C电子产品、家居生活用品、汽车周边产品及其他产品等多个领域;同时,标的公司落实“品牌电商+电商软件+电商社区”的业务发展战略,有收购Amztracker软件、江胜科技等以新增软件及服务业务收入。

按照浔兴股份的说法,公司是国内拉链行业龙头企业,交易完成后,公司可与价之链实现优势互补,具有业务协同效果,可在原有B2B业务基础上新增B2C业务,除此以外还有品类协同、品牌协同、资金协同、管理协同等一大堆好处,也即通过该交易,浔兴股份由拉链业务变更为拉链业务与跨境电商业务并行的双主业。不过这一设定,在2018年,又被浔兴股份自己给打破。

2018年 欲剥离拉链主营 涉及金额12亿

自2017年11月13日开市起停牌的浔兴股份,在2018年5月11日甩出了“重大资产出售暨关联交易预案”。当中显示,浔兴股份拟向浔兴集团出售拉链业务及其相关资产和负债,标的资产包括晋江浔兴、浔兴国际、天津浔兴、成都浔兴、东莞浔兴100%股权以及上海浔兴75%股权、晋江农商行0.92%股权,交易对方以现金支付对价。交易评估基准日为2017年12月31日,经过初步评估,预估值为12亿元。而在该交易完成后,公司将彻底剥离拉链业务,重点发展跨境电商业务。

为剥离浔兴股份做足准备,2018年1月23日上市公司与浔兴集团签署《资产出售框架协议》;1月29日汇泽丰提议将上市公司直接拥有的与拉链业务相关的、或基于拉链业务的运营而产生的资产等资产及负债按照账面净值对公司拟设立的全资子公司——福建浔兴拉链科技有限公司(暂定名,以工商注册登记为准)进行划转增资;2018年5月,董事会审议通过了上述出售。

界面新闻记者注意到,拉链系浔兴股份支柱业务,2017年年报显示,浔兴股份拉链业务实现14.24亿元营业收入,占总数的76.59%,跨境电商业务实现了4.35亿元,占比23.41%。不过浔兴股份对此似乎觉得并不可惜,只表示拉链业务发展空间有限,以后只想专注跨境电商业务。在2017年年报中,浔兴股份还曾以着重篇幅对自己的拉链业务的核心竞争力进行过梳理展示,甚至之前在面对收购价之链资产负债率升高时,浔兴股份还有过“虽然上市公司资产负债率有较大幅度提高,但依靠其拉链业务充裕的现金流,可逐步将资产负债率下降至合理低水平”的描述,只不知此剥离之后,对浔兴股份的偿债能力等方面真实影响几何。

顺带一提,浔兴股份之前的配股计划搁浅,就与这个剥离有关。2018年3月15日,浔兴股份就披露称“鉴于公司正在筹划置出拉链业务事项对配股项目的影响具有不确定性”,经与保荐机构中信建投审慎研究,公司向证监会申请中止审查公司2017年度配股公开发行证券的申请文件。2018年5月4日再发公告,浔兴股份鉴于近期资本市场环境发生了较大变化,综合考虑自身实际情况及发展规划等因素,和保荐机构同时向证监会提交了《关于撤回配股申请文件审查的申请》,证监会由此决定终止对浔兴股份配股申请文件的审查。

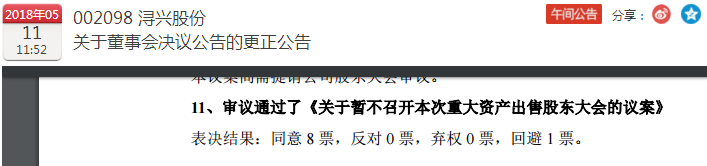

如此大手笔的买卖,董事会方面已然通过,股东大会也肯定是需要投票的,但2018年5月11日公告中却显示,浔兴股份董事会决定暂不召开股东大会,看来该资本运作还有很长一段路要走。

浔兴股份的一系列资本运作,引来了众多关注,近年来监管层的问询函也是时有发来,最新关于上市公司是否在完成一揽子交易安排的询问,至今尚无答案,界面新闻记者将继续跟踪。