日前,因多只私募基金产品提前重仓布局,精准押注海南自贸区政策利好的“成泉系”再次成为市场热议的"网红”。

早在2017年二季度,同样是多只私募基金产品提前重仓布局并精准押注雄安新区政策利好而获得超过10亿元暴利,“成泉系”从此名震江湖,甚至还招致涉嫌内幕交易的舆论旋涡。

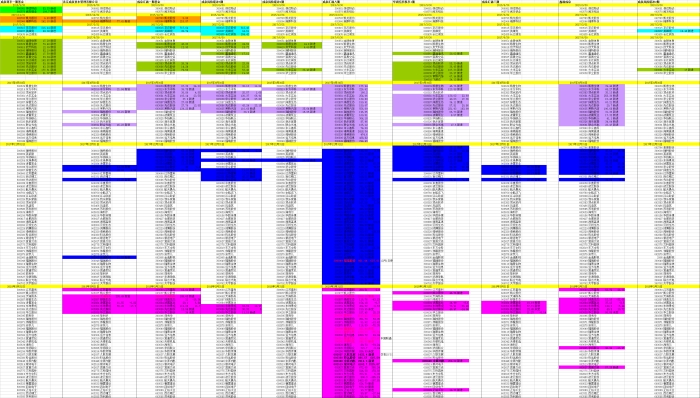

左手押注雄安,右手押注海南,“梅开二度”的“成泉系”堪称A股市场大赢家。界面新闻记者全面系统梳理“成泉系”旗下北京成泉资本管理有限公司、成泉尊享一期、成泉汇涌一期、成泉汇涌三期、成泉汇涌八期、成泉风险缓冲1期、成泉风险缓冲2期、成泉风险缓冲3期、华润信托悦享1期和中信信托鑫涌成泉等10个账户自2015年以来累计66家、116笔/次上市公司的全部持股记录后发现,“成泉系”私募基金神话离不开精准押注与重仓围剿两大法宝。

除了精准押注雄安新区和海南外,“成泉系”还屡次在停牌前夕不计成本地重仓精准押注重组的股票。但剔除雄安新区概念所获得的超额收益后,“成泉系”其他方面的投资收益基本上都处于亏损状态,近一年以来的投资收益全部为负,且目前成泉汇涌一期、二期成立以来的最大回撤分别高达27.03%和24.54%,成立不足一年但规模最大的成泉汇涌六期和八期尊享系列等产品净值累计亏损在10%左右,最大回撤甚至接近30%。

对此,资深市场人士分析指出,任何一家规模以上的私募管理人都必然具备一定的投资体系和风格特征,你不可能什么都会,既注重价值投资又玩转趋势交易,业绩亏损是必然结果。

“成泉系”持仓所呈现出明显截然不同的两种风格,精准押注所获得的巨额收益与重仓围剿却全军覆没的结果也形成了鲜明的反差。

“成泉系”的三板斧

“成泉系”是指北京成泉资本管理有限公司及其旗下的私募基金产品,北京成泉是曾任中信资管执行总经理、资管业务投资总监和权益投资负责人的胡继光所创办的私募证券投资基金公司。作为中信证券首批员工创业基金所投出的首个项目,该公司首批资金来源于中信证券旗下的金石投资,但后者于2017年5月退出,目前股东主要是胡继光所领衔的王雯珺、梁雪丹等公司管理层。

根据成泉资本官网披露,该公司2015年7月在北京注册成立时注册资本仅为5000万元,当年先后成立了成泉尊享一期、成泉汇涌一期两只基金。随后的2016年与招商银行合作发行了成泉风险缓冲一期等多只产品,并于2016年底实现管理规模突破20亿元。

值得一提的是,在2017年二季度雄安新区概念一炮走红之前,“成泉系”始终籍籍无名,其旗下成泉尊享一期、成泉汇涌一期和成泉资本等名下可供查证的持仓记录合计仅有8笔。其中,上述三个账户在2015年末集体现身瑞泰科技(002066),持股数量分别为242.93万股、215.87万股和77.41万股,按照当时收盘价格推算的总持仓市值为10895.79万元。

而瑞泰科技2015年修正后的净利润预计亏损7000万-8000万元,原来预计亏损4500万-5000万元,是一家长期挣扎在盈亏边缘、缺乏可持续性经营业务资产的央企重组概念股。

2016年1月底,该公司公告表示,该公司控股股东中国建筑材料科学研究总院的母公司中国建筑材料集团与中国中材集团正在筹划战略重组事宜,重组方案尚未确定,该事项目前不涉及上市公司的重组事项。

作为第一阶段的主要持仓,该笔重仓押注基本上预期落空,最终以割肉止损出局,按照2015年四季度与2016年一季度的加权均价22.69元和15.41元测算,粗略估计押注瑞泰科技重组这前后半年左右的时间亏损超过32%,亏损额在3500万元左右。

此外,与三个账户全部豪掷重金押注重组不同,当时初出茅庐的“成泉系”还象征性地小额配置次新开板股和小市值创业板股,但同样遭遇股价单边暴跌。

界面新闻记者发现,成泉尊享一期在2015年三季度末短暂现身于恒信移动(300081)和闽发铝业(002578),持股数量分别为83.33万股和109.7万股,成泉尊享一期和成泉汇涌一期在2015年末同时短暂现身凯龙股份(002783),持股数量分别为6.83万股和5.85万股,但结合当时单边暴跌的走势来看均以亏损出局的可能性较大。

然而,与重仓押注重组落空而巨亏32%止损出局形成巨大反差的是,销声匿迹了整整一年后的“成泉系”却在2017年一季度豪掷数亿元悄然布局了京汉股份(000615)等多家雄安新区概念股,并在2017年4月雄安新区政策利好中顺利兑现精准押注的巨额收益。

据中国基金报统计,仅华泰证券北京西三环营业部这家疑似“成泉系”席位在3个交易日内就累计套现了京汉股份、冀东水泥(000401)、金隅集团(601992)和荣盛发展(000401)等雄安新区概念股超过23亿元,获利近10亿元。

界面新闻记者还发现,与上述席位同步卖出数亿京汉股份、荣盛发展等雄安新区概念股的招商证券深圳益田路江苏大厦营业部、中金公司北京建国门外大街营业部等多家券商席位均疑似“成泉系”席位,与该公司旗下多只私募产品经纪商情况基本吻合,仅此雄安一役累计获利金额可能超过20亿元。

去年底,面对内幕交易的种种质疑,成泉资本胡继光曾对外回应称,成泉资本取得今天的成绩,是其团队加班加点努力工作的结果,并不是什么内幕交易也不是运气。这种解释一度让市场其他私募人士自嘲“看来自己加班还不够”。

然而,不到半年时间就获得净值曲线的陡然拉升以后,名声大噪的“成泉系”迎来了规模急剧扩张的同时,几乎所有产品净值却始终难有起色。

来自朝阳永续今年4月底的净值数据显示,曾经同时孤注一掷雄安新区概念而获得惊人业绩的成泉尊享一期、成泉汇涌一期和成泉风险缓冲3期等产品单位净值分别从2017年5月初的1.67、2.24和1.68回撤至目前1.35、2.15和1.34。除了2017年6月成立的成泉尊享六期最新单位净值1.04外,雄安新区概念押注成功之后新成立的“成泉系”其他产品目前均处于亏损状态,单位净值均在0.88-096区间。

风格突变的坐庄模式

人怕出名猪怕壮。雄安新区概念提前潜伏巨额筹码,精准押注获得巨大成功以后,“成泉系”这种操作模式招致纷至沓来的内幕交易质疑,但考验胡继光的不是质疑本身,而是管理规模的快速扩张与投资业绩的出色表现。

界面新闻记者发现,巨额获利的成泉尊享一期、成泉汇涌一期和成泉风险缓冲3期等产品风格突变,一改2017年初的提前潜伏模式而同时大举扫货刚刚挂牌上市的开板次新股。

截止2017年6月30日,作为“成泉系”主力账户,成泉尊享一期大举扫货金陵体育(300651)、凯普生物(300639)、欣天科技(300615)、瑞特股份(300600)、瀛通通讯(002861)、宜昌交运(002627)、长江润发(002435)、顶点软件(603383)、先达股份(603086)、大丰实业(603081)和华立股份(603038)等11只小市值股票,持股金额几百万元至几千万元不等。除宜昌交运和长江润发外其他9只股票均为当时刚上市不久的开板次新股,这些股票流通市值普遍在20亿元以内。

与此同时,“成泉系”旗下多只产品也步调一致地抱团扫货开板次新股。其中成泉汇涌一期2017年二季度扫货了凯普生物、欣天科技、顶点软件、先达股份和大丰实业等5只开板次新股,持股金额均为数百万元。

此外,成泉风险缓冲1期也同步扫货了主力账户持仓中的凯普生物、欣天科技和大丰实业,持股数量仅分别为14.8万股、6.69万股和33.49万股;成泉风险缓冲3期则同步扫货了主力账户持仓中的凯普生物、欣天科技、瀛通通讯、顶点软件、先达股份、大丰实业和华立股份等7只次新开板股,持股金额均仅有1000万元左右。

另外还有华润信托悦享1期与上述4只产品同步扫货了其中的瀛通通讯、顶点软件、先达股份、大丰实业、华立股份、常熟汽饰和飞荣达,持股金额均在数百万元不等。

不难发现,上述5只产品看似独立运作的背后,在大丰实业、凯普生物、先达股份和顶点软件等4只股票中合力围剿、重仓抱团的迹象非常突出,合计持股数量依次分别高达451.35万股、153.03万股、109.92万股和164.7万股,折合市值分别为8566.62万元、6568.05万元、4267.09万元和7339.03万元。其中在2017年半年报中“成泉系”合计持股数量占大丰实业流通股总量的9%,并且在随后三季度加速扫货上述多只股票过后“成泉系”的持股量占比均逼近流通股总量的20%,完全实现了坐庄式控盘。

在2017年6、7月份多只产品成立、管理规模急剧扩张以后,“成泉系”继续围绕2017年二季度合力围剿开板次新股为主的策略展开布局。

其中,2017年7月18日刚刚成立的成泉汇涌八期在短短两个多月的时间里果断扫货了凯普生物、顶点软件、大丰实业、华立股份、瑞特股份、先达股份和常熟汽饰等“成泉系”二季度已经大批建仓的7只次新开板股,同时还锁定了东方中科(002819)、绿茵生态(002887)、凌霄泵业(002884)、我乐家居(603326)、联合光电(300691)和中公高科(603860)等开板次新股。

值得一提的是,短短两个多月时间,仅仅以进入前十大流通股东名单的情况来看,成泉汇涌八期的持股市值就累计高达15.04亿元。除了上述以开板次新为主要特征的股票外,成泉汇涌八期还在刚刚成立后迅速扫货了其他福瑞股份、华扬联众、远方信息、海南高速和海峡股份。

界面新闻记者调查还发现,2017年7月27日成立的中信信托涌鑫成泉也紧随其后,在短短2个月的时间里同步扫货了凯普生物、顶点软件、大丰实业、华立股份、瑞特股份、先达股份、常熟汽饰、我乐家居、联合光电、凌霄泵业、绿茵生态和联合光电等13只股票,合力围剿之势头进一步扩大。

值得注意的是,在成泉汇涌八期、中信信托鑫涌成泉等新产品巨额增量资金快速大规模入市扫货过程中,“成泉系”早期产品则纷纷兑现了相应股票的底仓,大批量产品之间的围剿目标高度重合、进退节奏非常有序,其中大丰实业、先达股份、顶点软件和东方中科等大批个股均出现阶段性庄股特征,大量被围剿的股票中“成泉系”合计持股占流通股总量的比例在20%左右,纷纷走出完全独立于市场的走势。

股龄超过20年的老肖告诉界面新闻记者,在目前流动性紧缩、存量博弈的过程中,次新股尤其是刚刚结束连续涨停的开板次新股是整个市场关注度最高的,也是流动性最好的,同时还是流通市值最小的板块,通过快速收集筹码完成控盘以后对倒拉高出货是某些大资金最得心应手的套路,但是结合二级市场走势来看“成泉系”只做到了收集筹码,大多数股票都没有做起来。

今年年初,胡继光向媒体透露,成泉资本半年多来一直专注于构建“处于价值洼地的战略新兴产业细分龙头”的策略组合,重点关注新股和次新股中被低估的细分行业龙头、调整充分、成长空间巨大的行业、具有安全边际的真成长行业,如园林生态以及海南板块。

但老肖认为:“在‘成泉系’围剿的范围里,大多数次新股恰恰都是没有行业地位、没有成长空间的非常传统的行业,真正的战略新兴产业细分龙头都已经不断创新高,而他们所围剿的基本上都是在开板以后不断创新低的。好公司不需要操纵也能涨,烂公司操纵都起不来,市场走势早已说明了一切。”

再现巨额资金精准押注

就在人们普遍认为“成泉系”专注于挖掘次新股中的“价值洼地”时,这家号称规模已经上百亿的“网红”私募基金因风格又一次的突变,再次站上了舆论的风口浪尖。大规模围剿开板次新股的背后,“成泉系”不声不响地干回了“老本行”——巨额潜伏、精准押注。

除了提前巨额潜伏海南高速、海峡股份两只海南本地股和博彩概念股鸿博股份,在几个月以后才被市场普遍认为受益于海南自贸区重大政策利好外,福瑞股份、华数传媒和华扬联众则是在成泉汇涌八期不计成本地跑步进场以后陆续停牌筹划重大资产重组事项。

在2017年三季度两个多月内扫货294.43万股、停牌前的2个月股价单边下跌接近18%的过程中继续扫货627.01万股以后,合计持股数量高达921.44万股、持仓成本超过1.4亿元的成泉汇涌八期精准押注福瑞股份于2017年12月2日停牌筹划并购初步估值为16亿元的新三板企业优德医疗。

无独有偶,华数传媒2017年12月26日停牌筹划重大资产重组事项,根据停牌后披露的最新股东名单,成泉汇涌八期在停牌前的二个多月时间内再次跑步进场、精准押注了836.99万股,按照加权均价13.45元计算,该笔持股市值高达1.12亿元。

值得一提的是,上述产品斥资过亿扫货的过程中,华数传媒没有任何利好消息支撑,同时湖南千禧龙投资有限公司和浙江省二轻集团分别减持套现5500万股和1433万股,股价呈现出持续单边下跌、累计跌幅高达21%。

与此同时,2017年三季度的开板行情中,成泉汇涌八期迅速扫货华扬联众304.18万股,成为该股第一大流通股东,同步进场的还有中信信托鑫涌成泉41.10万股,成为该股第八大流通股东。按照当时的加权均价计算,二者合计斥资同样超过了1.1亿元。即便是随后四季度单边跌幅逼近30%,二者仍然逆市分别加仓了15.36万股和69.16万股,同时还有华润信托悦享1期、成泉汇涌一期也分别扫货102.49万股和68.81万股而纷纷跻身前十大流通股东。

在停牌前的低位盘整行情中,中信信托鑫涌成泉和成泉汇涌一期则双双退出了前十大股东名单,成泉汇涌八期陆续减持了14.58万股,剩余304.96万股,按照停牌前收盘价35.36元计算该笔持股市值仍然高达1.07亿元。

一位接近证监会稽查系统的人士指出,任何投资行为都必然存在合理的逻辑支撑,内幕交易的一个重要特征就是交易行为的反常。成泉汇涌八期这种不计成本、不惧市场深度调整风险的扫货行为背后,与即将到来的重大资产重组停牌事项之间到底有没有关联?

值得玩味的是,在2017年三季度以来的次新股围剿策略中,成泉汇涌八期豪掷数亿资金精准押注福瑞股份、华数传媒和华扬联众等停牌重组股外,还曾经于2017年底快速扫货中直股份、凌云股份、航天晨光和中航沈飞等4只军工股,持股市值分别高达25015.92万元、15378.01万元、19913.29万元和12417万元,合计在8亿元左右。

不过,去年底以来,军工股并没有出现任何明显的行情,成泉汇涌八期则果断在今年一季度下跌过程中斩仓了前4只军工股,但又在今年初扫货军工股天海防务,仅仅成泉汇涌八期持股3368.18万股,市值高达24587.71万元,成泉资本公司账户与成泉汇涌一期也同步进场,分别持有238.49万股和186.63万股,市值分别为1740.98万元和1362.40万元。而天海防务二季度以来累计跌幅已经高达13.98%。

“如此规模的资金,说扫货就扫货,说斩仓就斩仓……如果没有足够的依据,是如何做出闪电式建仓的?如果操作依据没有问题,又如何解释闪电式斩仓的?‘成泉系’这种看似过于随意性的操作背后无法用专业眼光解释。”西南地区一位私募大本营的券商高管对此感到疑惑。

针对上述种种疑问,界面新闻记者致电成泉资本,对方回应称,“我们认为所选择的这些股票都是处在被低估的阶段,处在价值洼地,是有安全边际的,长期持有以后是有获利的可能,我们的产品是组合投资,不会只是选择一个板块或一个方面,我们是追求绝对收益的,股票越跌越是跌出了性价比。”