A股的农林渔牧行业,永远不缺故事。最近有一家公司开始慢慢进入市场观察人士的视野,它就是深交所中小板上市的益生股份(002458.SZ)。

从“忽悠式重组”到股票大面积质押,从实际控制人减持到倡议全体员工增持,一切能让投资者想到和想不到的“套路”,似乎都被这家以饲养销售种鸡为主营业务的上市公司采用了。

不过,益生股份市值的崩塌是显而易见的。这家公司总市值在2016年触及188.6亿元的高点后,不到两年时间跌幅已经超过70%。最新交易日的数据显示,益生股份的股价收于14.62元,总市值49.3亿元。

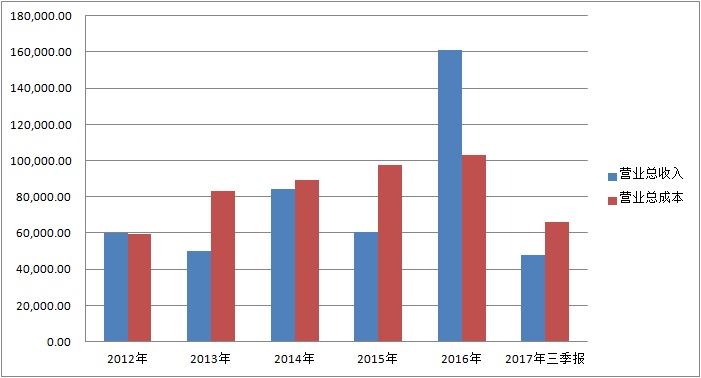

业绩波动

市值的跳水,与上市公司业绩大幅波动脱不了干系。已经公布的业绩快报显示,益生股份2017年实现营业收入6.5亿元,较上年下降59.5%,主要原因是公司父母代肉种雏鸡和商品代雏鸡价格大幅降低。

更值得注意的是,益生股份2017年净利润-3.4亿元,较上年大幅下滑约160%。截至去年12月末,公司净资产为11.9亿元,较上年同期减少约19.4%。

益生股份从事白羽肉鸡和鸡苗的饲养,业务处在畜牧业养殖行业的上游。根据公开披露数据,该公司去年上半年养鸡业务收入占总收入的80%左右,2016年占比超过90%。该公司称,自身是我国繁育白羽鸡祖代种鸡规模最大、品种最多的企业。

如果从养殖流程上看,益生股份从国外引进祖代种鸡(简单的说就是商品肉鸡的爷爷辈),并对培育出的父母代雏鸡与商品代雏鸡进行销售。这些鸡苗是公司主要销售商品,其价格波动是公司业绩的主要影响因素。

广发证券此前的研报中曾表示,去年上半年,受禽流感影响,益生股份的主要产品父母代肉种雏鸡和商品代肉雏鸡价格大幅下降,并且销量减少,令公司业绩出现亏损。

根据布瑞克农业数据库的信息,雏鸡价格在2016年上半年经历了震荡和大幅下跌,雏鸡价格反弹是当年7月份。不过,从2017年全年业绩来看,价格的重新上升也未使益生股份的业绩受到显著提振。

被躲过的*ST

如果仔细观察益生股份过去几年的收入与利润状况,投资者将发现,从2012年开始算起,上市公司业绩呈现出某一年亏损,然后次年盈利,而后在第三年又出现亏损的现象。

根据交易所规定,如果上市公司业绩连续两年亏损,将被打上“*ST”的退市风险警示标签。益生股份的业绩趋势只能用曲折来形容,不过这至少躲过了让公司“戴帽”的命运。

实际上,在过去几年中,除了2016年因为较高的产品售价而获得了较大的收入成本差之外,益生股份几乎每个财年都面临收入低于成本的窘境。2013年至2015年,该公司包含了其他经营收益的营业利润均为负值。

但是,为了防止自身被打上“*ST”,益生股份通过营业外收入对利润进行调节,其中2013年和2014年的利润调节达到千万元级别。2013年公司营业亏损较大,调节利润未能防止公司出现净亏损。不过,2014年营业利润为5000万元左右的亏损,大约7300万元的营业外收支差令公司盈利转正,从而令上市公司躲过了“戴帽”命运。

此外,对比去年的业绩净亏损,今年益生股份业绩明显好转。2018年一季度,益生股份预计报告期盈利在1000万-1160万元,相比上年同期增长194%-241%,一方面是因为白羽鸡价格上扬,另一方面也是因为上年同期的比较基数较低。

不过,一个新政策可能影响到今年的鸡价。商务部上月末发布公告称,经国务院关税税则委员会同意,决定自2018年2月27日起终止对原产于美国的进口白羽肉鸡产品征收反倾销税和反补贴税。这一消息可能导致国内白羽鸡市场供应增强,进而导致白羽鸡及其鸡苗价格下滑。

“忽悠式”重组破灭

与“忽悠式”重组相比,业绩在“*ST”边缘的大幅波动似乎只能算作小巫见大巫。去年12月,益生股份因筹划重大资产购买停牌。当时,该公司表示拟购买资产为“畜牧养殖业上下游产业”。不过,到了今年1月份,益生股份突然终止重大资产重组事项,并宣布原计划的资产收购对象为蚌埠医学院附属医院全部或部分股权。

几天后,益生股份复牌,此后连续六个跌停板。当时,前五大卖出席位中出现了机构专用席位的身影。值得一提的是,益生股份停牌前有资金大规模出逃,亦导致公司股价跌停。

停牌前的“闪崩”令部分股东对重组消息泄露抱有担忧。公司股票复牌时,有股东在投资者说明会上询问停牌前股价闪崩的原因是什么,但没有得到益生股份管理层的正面回答。益生股份称,股价波动尚未构成股票异动,公司无法取得相关股东名册。

还有一些市场人士在投资者说明会问道,停牌初期的公告与终止重组公告为何存在天壤地别。益生股份没有正面回答,只是表示“董事会对由此给投资者带来的不便深表歉意,本公司今后将加强信息披露的审核工作,不断提高信息披露质量。”

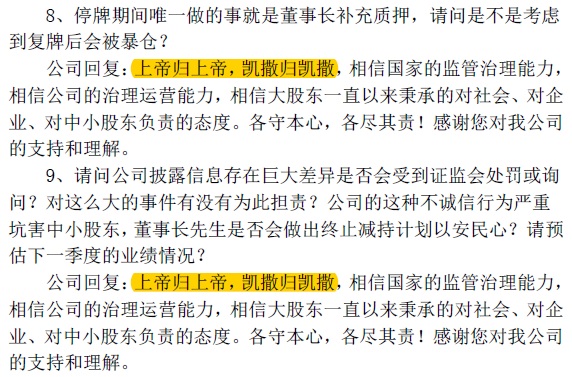

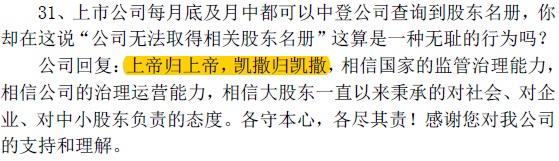

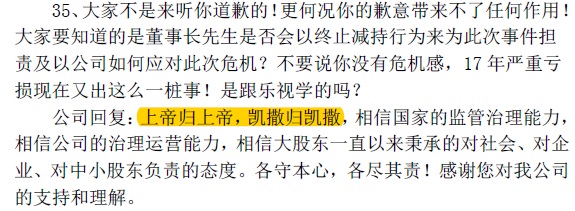

益生股份在回答投资者问题时频频引用《圣经》。根据交易所披露的相关文件,《圣经》中“上帝归上帝,凯撒归凯撒”的字眼被益生股份在一场投资者说明会中引述了四次。

一位市场人士对界面新闻记者表示,对敏感话题避而不谈,是许多上市公司惯用的“招数”,这一点监管机构也没有明令禁止。另一位券商人士也认为,这种举动并不合适。“没有正面回应投资者,其实是一种敷衍性质的。”

增减持争议

另一个值得玩味的现象是,益生股份控股股东及其一致行动人一方面倡议员工增持公司股票,一方面却对公司股票进行了减持。这在一些市场人士中引发了争议,部分人士甚至认为大股东可能不再看好上市公司。

益生股份3月6日发布公告,称公司控股股东曹积生的一致行动人姜小鸿减持占总股本0.081%的公司股份。公告还称,现控股股东、实际控制人曹积生及其一致行动人姜小鸿减持比例累计达到1%,因此根据深交所规则对具体情况予以披露。

上述减持是益生股份大股东减持计划的一部分。益生股份曾在去年9月份表示,计划自2017年09月09日起十五个交易日后的六个月内,以集中竞价交易或者大宗交易方式减持其所持公司股份不超过2024万股左右,占总股本的比例不超过6%。

然而,就在今年2月份,曹积生又倡议全体员工对公司股票进行增持。当时的公告称,“在坚持自愿、合规的前提下,鼓励益生股份及控股子公司全体员工积极买入公司股票。”曹积生承诺,凡在2018年02月12日至2018年03月09日期间净买入的益生股份股票,连续持有6个月以上,且持有期间连续在职的,若因买入公司股票产生的亏损,由其本人予以补偿;若产生收益,则归员工个人所有。

Wind数据显示,益生股份打开跌停板以来,一共有9名高管进行了18次增持,总增持数量约为62.82万股,参考市值超过700万元。

一位市场观察人士称,倡议员工增持股票,有很大可能与控股股东的股权质押有关。根据Wind数据,截至3月6日收盘,益生股份股权质押比例为45.85%,其中大股东曹积生的质押占绝对多数。根据2月份发布的最新一次股份质押公告,益生股份大股东曹积生持有股份占公司总股本的46.4%,其累计质押股份占公司总股本的45.19%。

此前,可能是受到股价大幅下跌的影响,曹积生曾多次补充质押,其时间点就在公司股价企稳之后。公开披露的信息显示,益生股份于2月7日、8日、10日和13日分别在交易所发布了控股股东部分股权补充质押的公告。由于公司股价连续跌停,此前大比例质押股份的曹积生势必面临着平仓风险。

2月9日以来,益生股份已累计反弹30%有余,成交量相比停牌前有所放大。曹积生的压力应该是减轻了。不过,益生股份隐藏的风险并未消除。在风险明确释放之前,该公司市值的反弹,或许只能押宝2018年鸡价的复苏了。