此前,我们曾对比亚迪骤增的应收账款背后的真相进行了剥丝抽茧式的探索,尽管我们最终以“谜中谜”结尾,并没有得出一个非常明确的结论,但却在新能源客车领域发现了一些不容忽视的普遍问题。

在研究的过程中,我们留意到客车行业近年来应收账款集体飙升,如下图:

上图中的四家客车上市公司为国内客车行业的主要厂商,可以看到,它们历年第三季度的应收账款占前三季度营业收入的比例呈上升趋势,且上升走势基本一致。2017年第三季度,其中三家应收款占营业收入的比例均超过80%。

应收账款攀升的速度更令人震惊。以行业龙头宇通客车为例:其应收账款占营业收入的比例从2012年第三季度的15.88%逐渐上升至2017年第三季度的83.21%。事实上,同期宇通客车的应收账款绝对值也在飙升:从2012年三季末的21.13亿元飙升至2017年三季末的158.05亿元,增长了约6.5倍。

说到新能源汽车行业就离不开补贴这个话题,经过2016年的骗补风波之后,稍有研究的投资者都可以猜测出:飙升的应收款是否与补贴有关?

是的,这的确密切相关,后文我们会给出数据。但在探讨这一问题之前,我们有必要看另外一组堪称触目惊心的数据。

客车公司财务承压:负债飙升 现金流减少

当看到应收账款急剧攀升时,大部分人会立刻想到现金流会不会出问题。很多时候,现金流比账面利润更重要,现金流会说实话。

没错,整个客车行业的现金流情况,最近几年出现了恶化的迹象。直接上图:

如图所示:前文所述的四家客车企业的经营性现金流在2015年之后出现了迅速恶化的迹象。2015年,四家公司经营性净现金流总额超过60亿元,2016年,下降到5.42亿元,2017年前三季度,净流出超过50亿元。

分拆各家公司的情况,同样不乐观。以金龙客车为例,其在2012年的经营性净流量尚有9.32亿元,但到了2014年已骤降至1.14亿元,2015年回升至8.93亿元的净流入后,在2016年录得17.17亿的净流出。

作为行业“老大”的宇通情况也不妙,实际上宇通的变化是影响行业最重要的变量。2015年,宇通的经营性净现金流超过60亿元,2016年降低到35.32亿元,2017年前三季度则为负40.19亿元。

伴随着现金流的恶化,客车公司的负债水平持续维持在高位。

上图中的四家客车公司近年来的资产负债率持续维持在高位。以行业龙头宇通客车为例,其资产负债率从2013年的45.94%一路上升至2016年底的61.09%,虽然在2017年三季末微降至57.23%,但仍处在近5年多来的高位。

我们可以看到,新能源客车爆发增长的这几年,事实上客车公司的财务状况承担着较大的压力。当然,这在很大程度上与新能源汽车补贴政策变化密切相关。

新能源汽车补贴之路:不断退坡

此轮新能源汽车行业的爆发很大程度上得益于政策推动,尤其是新能源补贴。

据公开资料显示,我国对新能源汽车行业的补贴政策早在2009年就已出台,但当时还是仅在少数城市进行试点。

2013年9月份出台的补贴政策才正式对新能源汽车的补贴进行了明确规定,主要是按照续航里程对乘用车和客车分别进行一定金额的国家补贴和地方补贴。

2014年初,对2014年的补贴额度进行了调整,下降幅度为5%,并将2015年的补贴额度在2013年的基础上下降10%。

2015年4月,则是出台了《关于2016-2020年新能源汽车推广应用财政支持政策的通知》,并明确了2017年至2020年的补助降幅,其中2019-2020年补助标准在2016年基础上下降40%。同时明确结算方式为年初预拨、年底结算,这在一定程度上缓和了新能源车企的资金压力。

但是,新能源补贴在推动行业发展的同时,产生了一个巨大的问题:骗补。2016年,新能源骗补事件被曝光,一度成为舆论焦点,多家公司被查实用各种方式骗取套取补贴款。

实际上,在成为舆论焦点之前,监管层已经开始调查骗补事宜。此后,监管层对补贴政策进行了修正,打击骗补行为,主要的内容包括:地补不得超过国补的50%、对动力电池系统的质量密度提出了更高的要求、非个人用户购买的新能源汽车需累计行驶里程达到3万公里、结算方式改为年底统一结算等。

这一系列变动,导致了一个明显的后果,补贴放款时间变长。这很大程度上解释了开头所述行业应收款膨胀,现金流收紧的状况。

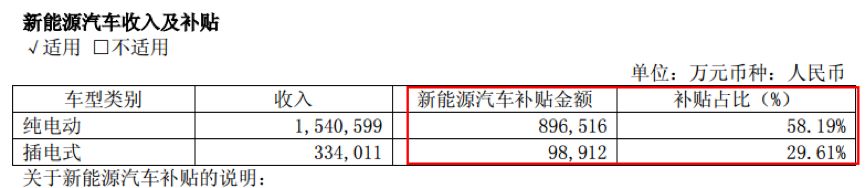

新能源补贴对客车行业的影响有多大?看数据。以宇通客车为例,其在2016年年报中披露了营收中的补贴占比情况:

2016年宇通客车的新能源汽车补贴总额为99.54亿元,占新能源汽车收入的比例约为53%。足以见得,补贴对于新能源车企的重要性。

其他几家公司新能源销售金额远小于宇通,但整体情况基本类似。

简单的总结:最近几年新能源补贴政策的变动,很大程度上成了行业的风向标,甚至指挥棒。作为行业龙头的上市公司们,无论营收还是现金流状况都深受政策影响。

那么问题来了,新能源补贴是否让中国的汽车尤其是客车领域形成了真正的国际竞争力呢?

千亿补贴背后:国产客车出口及总销量双双上演滑铁卢

先算个账:新能源补贴一共花了多少钱?

新能源补贴分为国补和地补两种,由于地方补贴数据较难获取,因此很难计算整体补贴的详细金额。但是,从已经公布的数据中,可以推测出大致的量级。

2017年,工信部就2016年的补助审核进行了三批公示,累计发放新能源国家补助约256亿元。业界测算:按照2016年大部分的地补与国补仍有1:1的水平测算,新能源汽车企业新能源补助总金额可能会达到400亿左右。

根据财政部在2016年的专项检查通报显示,2009年至2015年,中央财政累计安排补助资金334.35亿元。若计入同期的地方财政补贴,参照当时的地补比例,业界计算,合计总额可能会超过500亿元。

2017年之后,补贴继续退坡。但按照已经公布的政策和各家公司销量推算,补贴仍在百亿量级。

参照各种数据,进行大致估算,在2009年之后的10年,新能源汽车各种补贴总额超过1000亿元,是一个较为可信的数据。

补贴对于新能源汽车产业的推动效果相当显著,尤其是在2013年之后,国内新能源汽车进入了爆发期,直至2016年对骗补加大了稽查力度,并开始进入大幅度补贴退坡阶段,新能源汽车的销量增速开始放缓。

而在这些巨额补贴之下,新能源汽车销量确实猛增,从2014年前11个月的5.29万辆增加到2017年前11个月的60.9万辆,3年间增幅达到10.5倍。

参照之前的补贴数据,新能源汽车补贴的重点是客车,尤其是公交车。但一个非常值得探究的问题是,新能源客车销量增加的同时,整体客车产销量却在逐年下滑。

客车总销量在2014年达到顶峰的60.69万辆后,步入下滑通道,2016年客车总销售为54.34万辆,相较2014年减少了6.35万辆,下降了10.46%。而到了2017年前10个月,客车销量为39.65万辆,相较2014年同期的47.85万辆减少了8.2万辆,下降了17.14%。

更为重要的是,客车出口量止步不前,甚至出现大幅下滑。

统计数据显示:我国出口客车数量从2013年的约16.62万辆增至2014年的18.74万辆达到高峰。在2015年骤降至11.84万辆,降幅达到36.8%,2016年略有回升,但仍远低于2014年。

截至2017年前10个月,出口客车数量为12.24万辆,相较2014年同期的15.44万辆仍旧减少了20.73%。

新能源被看成是新兴产业,新能源汽车被看成是中国在汽车领域弯道超车的战略性机会,对新能源汽车进行补贴已经成为诸多国家,包括欧美发达国家的共同选择。

但是,从客车行业的现状来看,一个非常现实的问题在于:当客车公司转向生产新能源客车后,是否会减弱传统客车的竞争力呢?

新竞争力没有补出来,传统能源市场又拱手让人,那该怎么办?新能源骗补风波两年之后,这个问题值得所有客车企业深思。

当然,比这个问题更严峻的是:当前的现金流和负债压力怎么破,补贴款什么时候才能拿到手。

千亿补贴后,若潮水退去,在客车领域,传统与新能源这两条腿是否真的都能完好无缺呢?

本文作者:面包财经

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。