2017年末互联网金融进入强监管时期,2018年的金融监管形势将更加严峻。多位专家学者在近日网贷之家举办的《2017年互联网金融行业高峰论坛暨第六届中国网络借贷行业峰会》上作出了这样的判断。

据界面新闻记者梳理,从11月末央行暂停批设网络小贷开始,央行、银监会以及地方金融监管局开始了一轮对现金贷、网络小贷、P2P网贷多种形式的互联网金融业务的“严监管”。

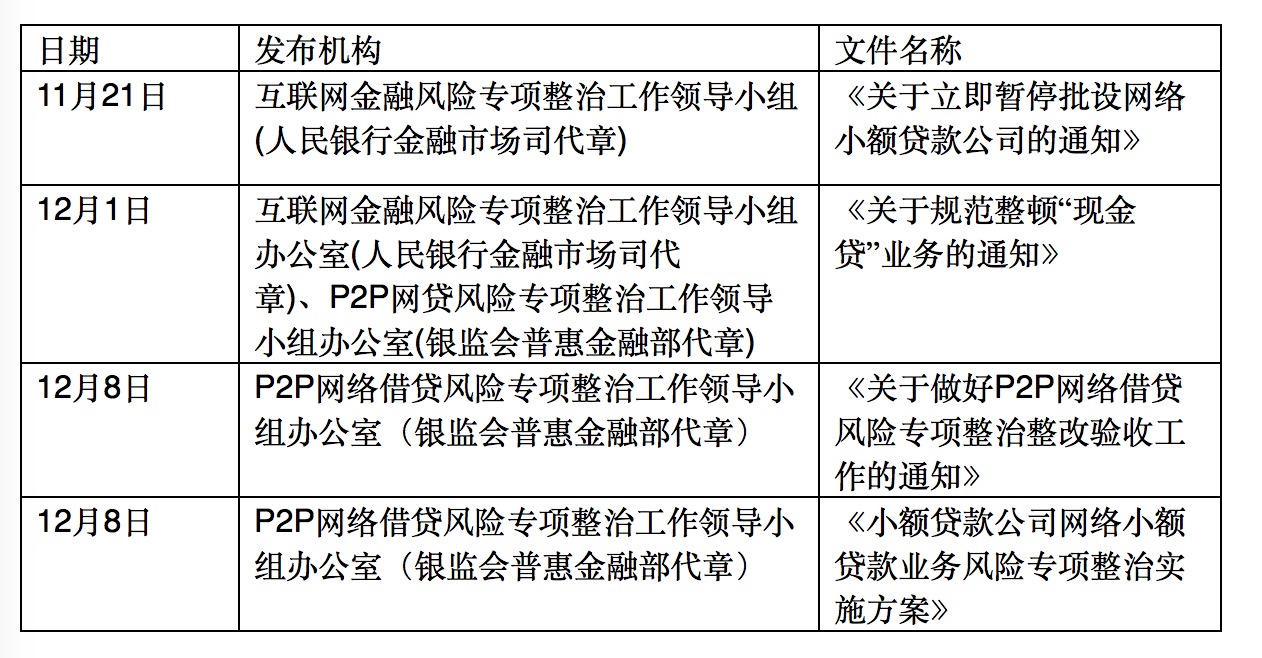

在不到一个月时间内出台的四份文件背后的监管措施是否明确监管主体、边界和责任,是否具备法律效力,成为多方质疑的焦点。

中国金融改革研究院院长刘胜军在发言中指出“现金贷公司扎堆去美国上市,我觉得不是为了套现,主要是为了自我保护。监管的挑战已经成为互联网金融企业面临的生死攸关的考验”。

刘胜军表示,目前实施的审批是控制牌照的数量,从而拉高门槛。“以审批代替监管是一种懒政。而实际上,金融领域的监管对监管部门提出了很高的专业能力要求。以民营银行为例,这种牌照审批制度陷入‘牌照管理’的怪圈。谁先拿到牌照,就变成金融的特权。”刘胜军指出。

刘胜军还认为,现金贷在高利率的误导式营销和贷后暴力催收环节两个环节完全可以通过行为监管加以解决。

浙江互联网金融联合会总监事、浙江大学法律系副主任李有星则对现存的互联网金融监管模式和监管体制提出了看法。

李有星指出,监管层近年来公布的一系列对互联网金融的文件中,大多数停留在规章和规范性文件层面,却没有上升到法律层面、行政法规层面。例如,在发布机构上“互联网金融风险专项整治工作领导小组办公室”则是“人民银行金融市场司”代为盖章,因此,《关于规范整顿“现金贷”业务的通知》是行政法规还是一般性的规范?都应在法律上更加明确。

此外,李有星还表示,监管应尽快明确一些重要的问题:比如说现金贷最后到底谁管?是人民银行管还是银监管?人民银行统管还是到底分散到各分业机构?到底采用审批制还是备案制?中央和地方行为的边界分工在哪里?

他呼吁以法治精神对互联网金融进行监管,并以规范性、可预见性、权利义务清晰的监管模式来规范互联网金融,限制权力的滥用,实行多方共治共赢的规则体系建设,尽快出台《放贷人条例》和《非法集资处置条例》等法律顶层设计。

对于互联网金融未来的发展,刘胜军认为,科技的风口没有结束,第四次产业革命、“互联网+”的风口还是方兴未艾,未来依然有非常广阔的空间。