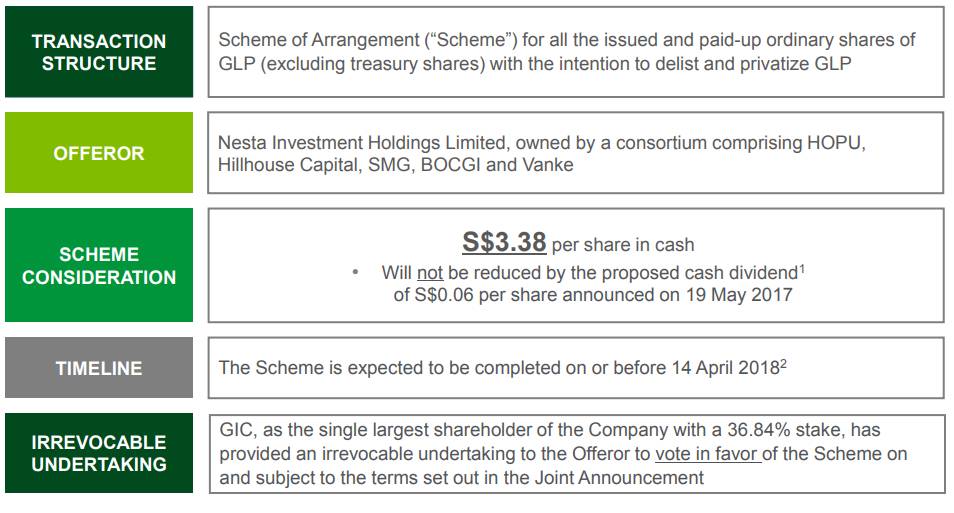

7月14日中午,新加坡上市公司普洛斯公布中国财团将以每股3.38新加坡元进行收购,估值约为160亿新元(约790亿元人民币,116亿美元),高于其上市以来最高收盘价。这笔交易最晚将于2018年4月14日之前完成,收购后,普洛斯将随后退市。新加坡政府投资公司称,支持普洛斯的私有化交易。

且此次拟议的收购事项不受任何反托拉斯批准制约,包括美国外商投资委员会(CFIUS)、第三方同意和基金管理许可。

不出意外的话,这将是目前为止亚洲发生的最大一起并购交易。

收购方——关系匪浅的财团们

收购方中国财团包括五方面:厚朴投资、高瓴资本、中银集团、普洛斯管理层和万科集团。在持股比例方面,厚朴投资占股21.3%、高瓴资本占股21.2%、普洛斯管理层占股21.2%、中银集团投资有限公司占股15%、万科集团占股21.4%。此前盛传的平安集团并未参与本次交易。根据比例计算,万科集团出资将达到170亿元人民币。

Source:PROPOSED PRIVATIZATION OF GLP

普洛斯——争抢的香饽饽

据悉,如今的普洛斯是脱胎于美国Prologis(现译为安博)的现代物流设施和工业基础设施提供商,在2010年于新加坡主板上市。当年,普洛斯上市同样刷新了一个纪录,以筹资39亿新元创下新交所17年间最大规模的IPO。

截至2017年3月31日,普洛斯的业务发展到了中国、日本、美国和巴西的116 个主要城市,拥有并管理约 5492 万平方米的物流基础设施,管理价值近400亿美元的物流资产。在中国,普洛斯有园区252个,分布在38个主要城市,物业总面积2870万方。

原普洛斯于2003年便开始在中国开展业务,为中国带来了“物流地产”的概念。而拆分之后的新普洛斯在新加坡上市之前便已成为中国最大的现代物流设施提供,这个新普洛斯,也依靠收购、入股或与国内的仓储运营商进行合作的方式,规模日溢壮大。

早在2016年11月,就有报道称由几家中国基金组成的财团正在对普洛斯发起联合收购,自此揭起了各路资本竞购普洛斯的序幕。随后,包括黑石、华平投资、苏宁、KKR、RRJ 、TPG等资本方或物流巨头相继卷入这场争夺战中。

今年2月,普洛斯发布公告称已经收到多份非约束性要约并成立特别委员会,各方的私有化方案已经有了入围结果,特别委员会正与入围各方讨论,并将开始进行尽职调查。

至于卖身的原因,据今年1月份外媒所称,普洛斯寻求收购是因其最大股东新加坡主权财富基金GIC要求对公司的进行战略审查而引发。亦有分析指出,系梅志明所在的管理层意图通过联合外界资本力量,私有化普洛斯并寻求在香港上市。

而到了2017年6月23日,英国金融时报称,部分有意竞购仓储运营商普洛斯(GLP)的私募股权打算退出竞购。该报称,黑石、KKR、RRJ及TPG等竞购方萌生退意,皆因于普洛斯现任总裁梅志明领衔的中国财团亦在参与对普洛斯的竞购。普洛斯随后表明公司仍在与获选的多家竞购者谈商。

近几年普洛斯的资本运作

要想了解收购的具体情况,免不了需要看看普洛斯前几年的资本运作。

2009年

受次贷危机波及,因过度负债扩张,Prologis(即现在的安博)董事长兼CEO司马景瀚被迫辞职,中国、日本业务出让给新加坡政府旗下的房地产投资公司GIC RE,由SMG负责运营,而新成立的SMG是由GIC RE与司马景瀚、梅志明等原普洛斯高管团队联合注资而成的,双方各占股50%,从某种意义上说,这是一次特殊背景下的管理层收购(MBO)

2010年10月18日

普洛斯在新加坡证券交易所主板上市,GIC成为控股股东。此次IPO筹资35亿新元,当时市值高达88亿新元,创下全球房地产业IPO规模最大的案例,普洛斯也由此成为在新交所上市的最大的房地产公司。

2010年

国家社保基金斥资10亿元认购普洛斯1亿股,中投集团和阿里巴巴集团也参与认购。

2014年2月

普洛斯获得中银集团投资和厚朴基金等中国投资者财团约25亿美元(约152亿人民币)的投资,借此投资,厚朴投资主席方风雷,出任普洛斯上市公司董事及普洛斯中国公司董事。

2015年6月

高瓴资本买入总值超过9亿元的普洛斯股票。

内部人的游戏?

实际上,自从年初消息传出梅志明将参与这一次竞购以来,外界便认为管理层的加入或将形成管理层收购(MBO),即公司管理层利用借贷所融资本或股权交易收购本公司,从而引起公司所有权、控制权、剩余索取权、资产等变化,以改变公司所有制结构。通过MBO,管理者的身份由单一的经营者角色变为所有者与经营者合一的双重身份。

因为梅志明是普洛斯投资管理(中国)有限公司首席执行官、联合创始人。而且,这个财团亦与普洛斯有着丝丝缕缕的关系:厚朴基金董事长方风雷为普洛斯上市公司董事及普洛斯中国公司董事;高瓴资本则是普洛斯的第二大股东,持股8.2%,仅次于第一大股东GIC。而SMG是由GIC RE与司马景瀚、梅志明等原普洛斯高管团队联合注资而成的。

中国的MBO其实与国外存在一些区别, 国内管理层收购是一种股权协议转让行为。而国外的MBO是一种要约收购(这个是要改变公司的法律主体的,对于上市公司来说,MBO就意味着要私有化,因为公司不再是公众所有了,不具备上市公司的法律特征;非上市公司也要进行法律主体的变更。总之就是,西方的MBO完成后,原公司解散,业务合并进入新组建的壳公司,该公司就成为MBO的主体,管理层拥有100%的股权。

普洛斯私有化后会走向何方,又会给财团们带来怎样的协同效应,就留给时间去见证了。