界面新闻记者 |

亚欧航线在11月迎来一轮涨价潮,多个国际航运巨头在官网上发布了涨价公告。

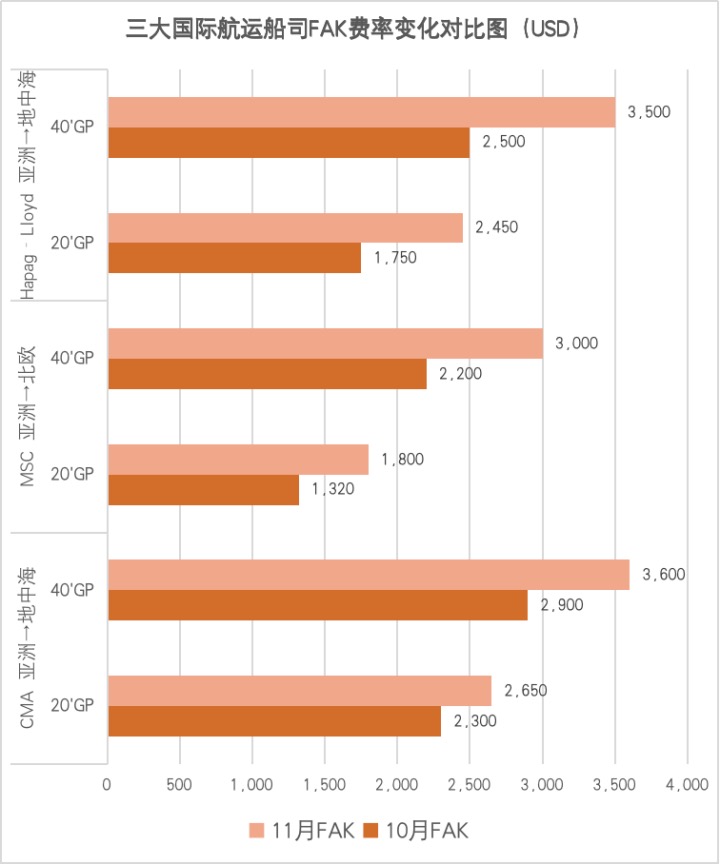

根据达飞海运集团(CMA CGM)、赫伯罗特航运公司(Hapag-Lloyd)、地中海航运公司(MSC)等公司最新发布的通知,多条重要亚欧航线将自2025年11月15日起上调基础运价(FAK)。

FAK 是航运公司的统一基础运价,相当于集装箱运输的“起步价”。一旦上调,则代表船司整体报价体系正被推高。

其中赫伯罗特的FAK费率涨幅相对较高,亚洲至地中海航线20'GP费率达2450美元, 40'GP费率达3500美元,两者均较10月环比上升40%。

与之呼应,达飞海运亚洲至地中海航线20'GP费率上涨了350美元,环比上升15.2%,40'GP上涨700美元,环比上升24.1%,整体平均涨幅达19.7%。地中海航运的20'GP的费率上涨480美元,40'GP费率上涨800美元,整体平均涨幅超36.4%。

过去几个月,东南亚地区的海运费率先有异动,原因是中美关税及供应链相关的转向影响,使船司实施“中国+X”航线战略,推高了东南亚始发航线的运价。海运与运费率分析机构Xeneta首席分析师桑德指出,关税引发的全球贸易格局转变正体现在海运费率上。

某航运业内人士告诉界面新闻记者,亚欧航线相较美线而言,运营较稳定,第四季度运价抬升是每年都会发生的情况,承运商通过更高FAK费率推高即期运价,目的是在新年度合同谈判季开启前提升运价水平,提前锁定第二年盈利。

与历年情况不同的是,今年多家国际航运公司的提价公告较以往提前了2-3周,且节奏密集。去年个别船司亦曾出现4500-5000美元/40'GP的高位报价,但实际成交有限。对比之下,今年参与提价的船司数量更多、涨幅更温和。

从国内市场连锁表现来看,欧洲航线客户落地单价确有上涨现象。

“圣诞节与黑五都在第四季度,是欧洲方面的货运需求旺季。”一位国际货代销售人员向界面记者表示:“此外,国内太阳能光伏及电动汽车的出海需求正在增长。接到此类货物的船东,在起运港不缺货,也会推动市场需求而涨价。承运船司对后续的运营可能会有乐观预估。”他说。

在汽车出口中,新能源车型增长尤为强劲。2025年1月中国新能源汽车出口约15万辆,同比增长约49.6%。根据中国汽车工业协会数据,截至9月,中国汽车出口达到65.2万辆,同比增长约21%。

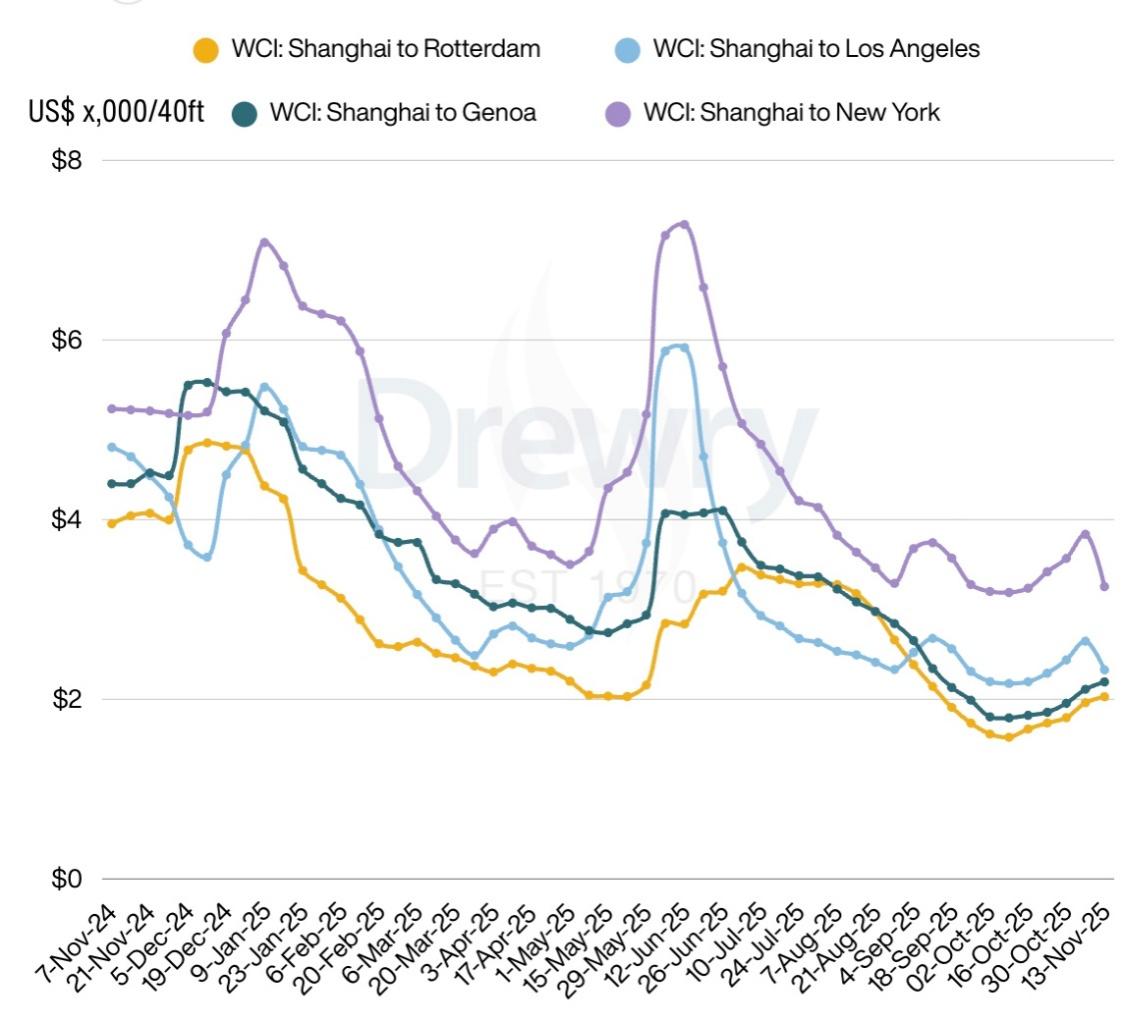

值得注意的是,基础运价(FAK)的抬升,不代表市场即时成交价(Spot)一定会随之上升。FAK 是船司自己定的标价,而Spot 则体现市场上真实的成交价,后者的变化需要参考WCI指数。

目前,世界集装箱运价指数(WCI)仍显疲弱,亚欧航线FAK费率与实际落地的即期市场(Spot)费率仍存在不确定性。据德鲁(Drewry)最新公布的WCI数据,本周全球WCI下跌5%,至每40'GP1859美元,较去年同期同比下降约45.96%。疫情后大量新船投入、空箱回程改善,使得舱位利用率提升,造成单位运价下降压力。

从具体数据表现来看,上海至欧洲航线的WCI指数趋势与上海至美国航线相反。截止11月13日,上海至热那亚航线现货价上涨4%至每40'GP2193美元,上海至鹿特丹航线上涨3%至每40'GP2028美元。

上海至美国的航线现货价并未随着301政策的暂停而回升。上海至纽约航线现货价下跌15.2%至每40'GP3254美元,至洛杉矶航线现货价下跌12.05%至每40'GP2328美元。

永利东方供应链管理集团某销售人士告诉界面新闻记者,对于中美航线,虽然当前301政策暂停,但业内大多持观望态度,短期内预计较难大规模复苏。他还表示,11月初欧美航线均有FAK拉升,但部分航线马上回落,原因还是货量不足。

业内人士普遍指出,目前高位 FAK 率与低迷的即期指数并存,船司试图“预先锁价+运力控制”策略的成效仍待后续检验。

“受第四季度旺季推动,加之近期红海危机和中东局势有所缓解,亚欧航线可能会迎来一些回升,短期内是看好的,但长期局势依旧需要观望。整体来看,今年的市场环境不如去年。”一位不愿具名的综合物流人士告诉界面记者。

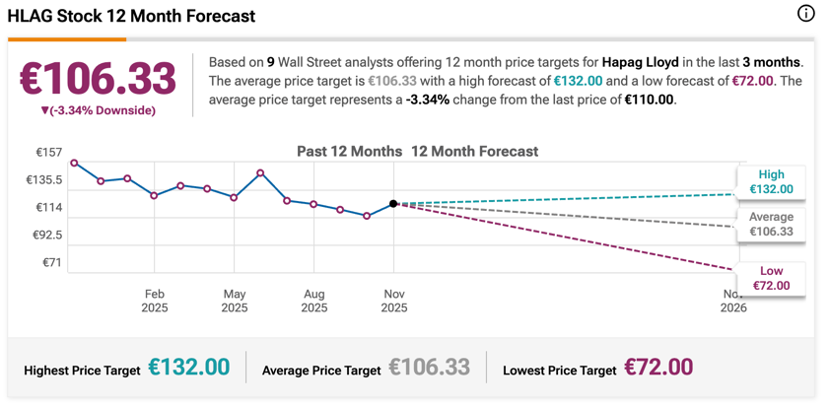

前三季度,国际船司业绩下滑明显。根据各司11月新披露的三季报,赫伯罗特前三季度净利润同比下降50%至8.46亿欧元(约合9.89亿美元),并下调全年盈利预期上限。同时,赫伯罗特将全年息税前利润(EBIT)预期收缩至5亿至10亿欧元区间。

多位华尔街分析师在财报发布后对赫伯罗特的股价进行预期下调,目前平均 12 月目标价约为 106.33 欧元,预测降幅3.34%。

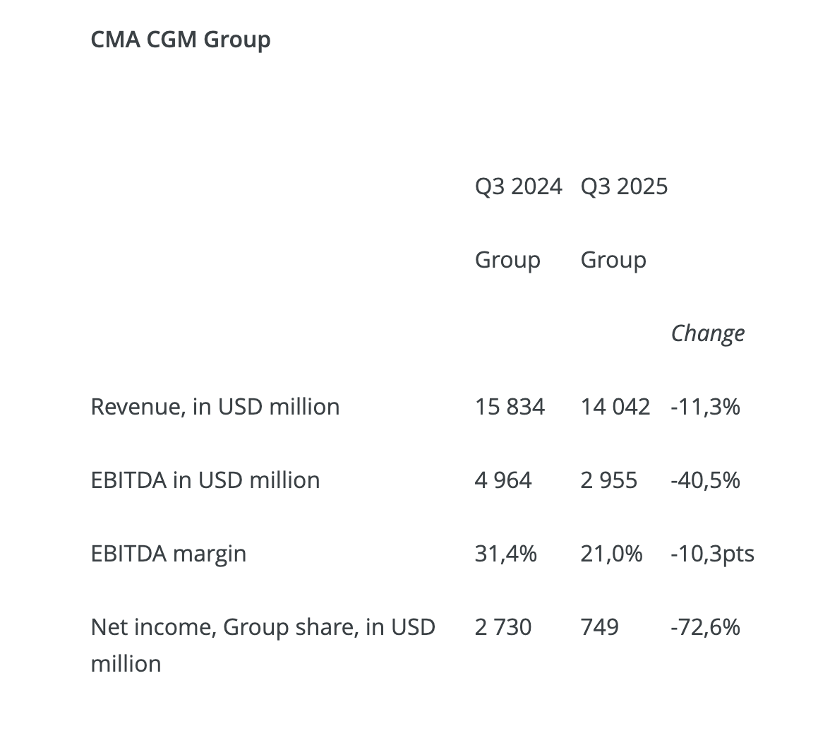

达飞海运的业绩损失更为惨重。据公开数据,第三季度净利润大幅降至7.49亿美元,同比减少72.6%。公司指出,尽管海运板块运输量小幅增长至 617 万 TEU,同比上升2.3%,但平均运价仍显著走低,海运部门收入降至 89.64 亿美元,同比减少17.4%。

达飞海运还指出,继二季度中美贸易摩擦之后,业绩已有环比改善,但红海及亚丁湾局势引发的运营中断,将持续为亚欧航线带来诸多挑战。

“涨价只是船公司策略,上涨一下看看市场反应。”永利东方供应链管理集团某销售人士告诉界面新闻记者:“但是这个套路大家都懂了,不是特别急的货都会等一等,一般来说,运价不久后就会马上回落。欧洲现在经济、民众购买力不佳,加之地缘政治问题,货量恢复比较难。”

另一方面,新船交付潮亦引发了“供给过剩”局面。从联合国贸易和发展会议(UNCTAD)发布的《2025年海运运输审查报告》来看,2024年全球新船订造量大增 50% 以上,2024 年末集装箱船订单簿曾达到约 8.3 百万TEU历史高点。这意味着去年的“造船潮”为今年供给加速奠定了基础,但交付周期存在滞后,供给压力在2025年实际显现。

“可以透露的是,现在货不多,运力也足够。只有供给小于需求的时候,即时运价才会跟涨。”另一位国际货代销售告诉界面记者。