3月24日,易方达国证自由现金流ETF公开发售。该产品跟踪国证自由现金流指数,这个指数是什么?有哪些优势?投资价值如何?本文将一一展开分析。

1分钟速读核心要点:

1、【现金为王新工具】以自由现金流率为标准,精选100家“造血能力”最强的上市公司

2、【双重收益引擎】成份股汇聚“哑铃”两端,兼具高股息与成长性

3、【长期资金可期】险资入市加速背景下,自由现金流指数有望受到长期资金青睐

自由现金流选股策略:现金为王,只选“造血”能力TOP100公司

自由现金流是一个财务概念,常被用于评价企业的护城河和财务健康程度。自由现金流是企业在扣除自身正常运营所需的全部现金支出之后,可供其自由支配的最大现金额,反映了企业创造“真金白银”的能力。

自由现金流 = 企业经营活动产生的现金流 – 资本性支出

在海外,自由现金流选股已经是一个较为成熟的ETF策略,以在芝加哥期权交易所上市的COWZ(Pacer美国现金牛100ETF)为例,其2016年在美国上市后走势和规模不断上升,截至2025年2月,规模已经超过250亿美元,其策略是主要通过筛选罗素1000指数中自由现金流收益率排名前100的公司来获得收益。

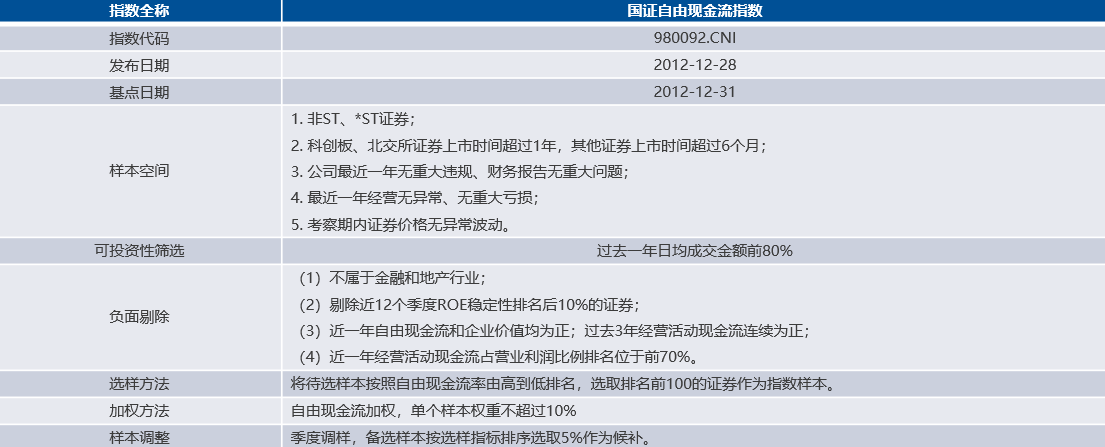

与海外策略类似,国证自由现金流指数的编制方式以“自由现金流率”为核心选股因子,剔除金融、地产行业,聚焦高ROE、稳定现金流企业,从中筛选出:

①近一年自由现金流和企业价值均为正

②近三年经营活动现金流连续为正;

③近一年经营活动现金流占营业利润比例排名位于前70%的企业

最后,按照自由现金流率由高到低排名,选取排名前100的证券作为指数样本,并按季度调仓,保证紧密跟踪每个财季现金流率最佳的公司。

国证自由现金流指数选股策略概况

自由现金流指数特点:重仓龙头现金牛,长期表现突出

国证自由现金流指数重仓龙头“现金牛”公司,从前十大成份股构成看,国证自由现金流指数权重集中度较高,CR10合计56.4%,千亿市值龙头占8家。

数据来源:Wind,截至2025/3/7,自由现金流率计算使用数据截至24年中报,“/”为公司不适用自由现金流评价情形

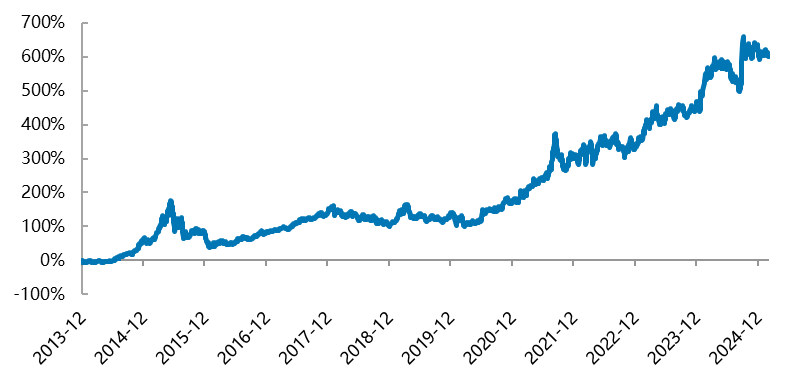

国证自由现金流指数14年以来年化收益近20%,且波动相对较低,风险收益比较为突出。

图:国证自由现金流指数收益率走势

数据来源:Wind,时间区间为2013/12/31-2025/3/7,使用全收益指数

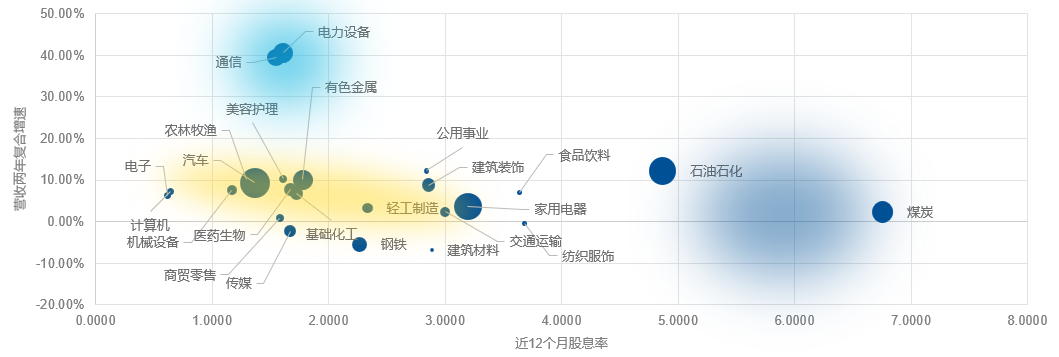

汇聚“哑铃”两端,兼具高股息与成长性

受自由现金流选股标准的影响,国政自由现金流指数在行业分布上不仅对于传统行业有较多覆盖,如石油石化(13.7%)、煤炭(8.7%)等,也对成长类行业如电力设备(7.1%)、通信(5.5%)有较多覆盖,同时一些兼具成长性与高股息板块如汽车(16.3%)、家电(13.8%)也有覆盖。

图:不同申万一级板块营收增速与股息率比较(气泡大小为自由现金流指数的行业权重)

数据来源:Wind,截至2025年3月10日

当前国内宏观环境呈现低波动的特征,是经济向高质量发展转型的表现,2022年后居民存贷比的快速上升也反映了该过程中“资产荒”的情况。该环境下,投资者对股息/分红偏好提高。

此外,当前科技产业的发展更迭较快,是国内政策的重要导向,对科技制造板块的配置偏好也在提高。

因此,红利策略是哑铃一端,成长策略是哑铃的另一端。国证自由现金流指数汇聚了哑铃的两端。

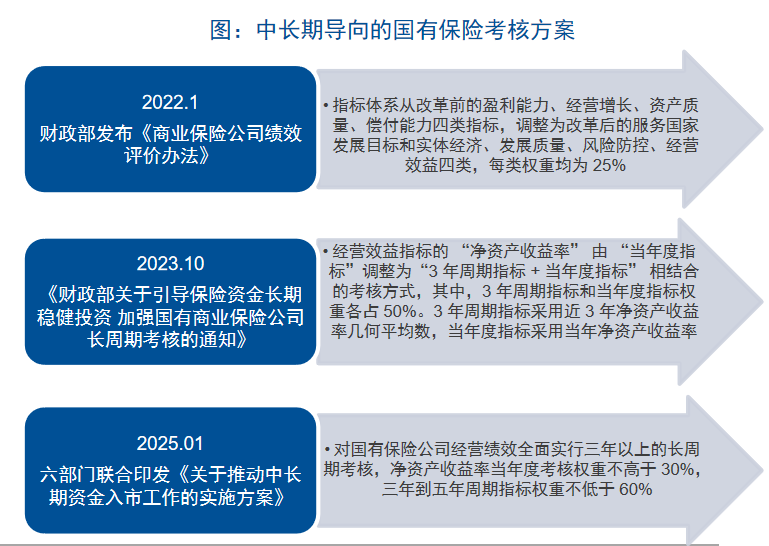

险资中长期资金入市,指数基金有望成为载体

春节前,多部委政策齐发,鼓励中长期险资入市,而对于保险、社保、养老金、企业年金等偏好稳定性、低波动的资金来讲,自由现金流指数或有望受到中长期资金青睐。

当前经济转型期,自由现金流策略与“新质生产力”“市值管理考核”等政策导向契合。易方达国证自由现金流ETF(159222)为投资者提供了高效布局优质现金流资产的路径,3月24日起公开发售。