界面新闻记者 |

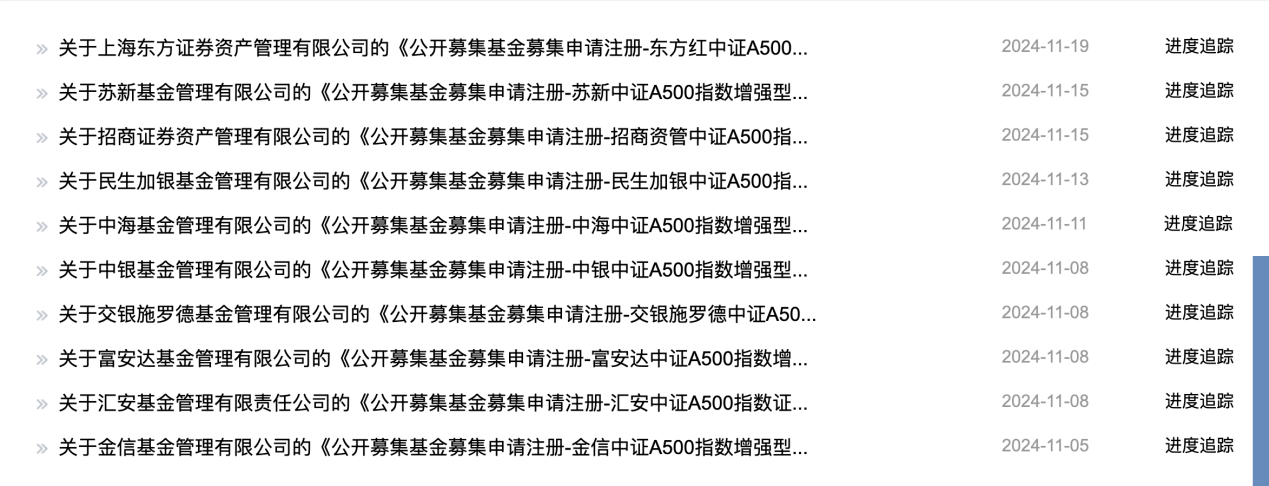

证监会官网显示,11月19日,仍有机构上报中证A500指数相关产品,截至最新,已有近90只产品上报。

A500指数增强赛道不仅有大型公募、头部量化私募参与,中小或次新公募加入战局值得关注,包括博道、国金、苏新、银河、贝莱德、宏利、长城基金等均有新品上报。

最近上报的产品有些新意。比如,泓德基金布局指增外,还上报了一只中证A500优选混合基金。次新公募苏新基金上报了指数增强基金,这是公司展业以来的首只权益产品。贝莱德基金沪深300指增产品正在发行,中证A500指数增强也获批了。

截至最新,有13只中证A500指数增强基金获批。首批获批的4只已敲定发行,华商基金已经走完发行进度条,基金新发规模为19.89亿。国金中证A500指数增强、国泰君安中证A500指数增强发行中,兴证全球中证A500指数增强定于11月28日发行。

短时间内,中小公募密集上报跟踪同一指数的基金,为何会出现这样的情况?

有中小公募公司人士表示,一方面,A500指数值得布局,考虑目前A500上市产品的整体规模,先一步布局利于产品发展,还能往策略容量里挤一挤。另一方面,虽然沪深300等宽基指数值得布局,不过目前沪深300指数头部效应十分明显,还不断有实力公募入局。结合自有优势和市场等因素,决定抢先布局中证A500指数,慢慢塑造指数产品线。

贝莱德基金量化及多资产投资负责人王晓京表示,贝莱德基金看好A股的长期投资性价比,十分看好宽基指数,尤其是信息量和流动性充足的大中盘指数。

“一方面是,在公募市场上,指数增强已是成熟的赛道,贝莱德基金选择在A股性价比较高的时机进行布局。另一方面,从市场容量的角度来说,纯股票策略在理财市场的销售不如公募市场,理财市场风险偏好较低。理财和公募市场都需要指增产品,公募市场更加火热。沪深300指数生态比较完整,是比较均衡稳健的Beta。从权益风险溢价角度,仍然具有吸引力,短期或有波动,但从长期投资机会而言,还是比较有性价比的。尽管指数衍生品等生态建设尚需时间,但贝莱德基金对A500指数增强类产品满怀希望。”王晓京表示。

博道基金量化投资总监杨梦指出,在超额表现上,中证A500指增和沪深300指数增强基金的超额收益特征会比较接近,但是又有些不同,中证A500配了更多的权重在电子和电力设备及新能源等行业。

还有中小公募人士表示,经过近年市场的变化,公司已在完善搭建量化团队,有上报中证A500指数的想法,考虑投产性价比会等一等。

尽管积极布局,在实际销售层面,多家公募人士均表示有压力。“压力一方面是出于现阶段的募集,另一方面是出于后续的管理收益和竞争格局。”有公募人士表示。

年内,沪深300指数、科创100指数同样有新的参与者。从新发产品可以看出,布局场外指数基金已是基金公司参与指数竞争的共识,尤其是中小型公募。

11月8日,永赢基金沪深300ETF成立,募集规模为6.25亿。年内还有富国、招商、西藏东财基金成立了沪深300ETF。中银、中欧、富安达、国联安基金则通过“非ETF”方式布局沪深300指数。中欧基金同时发行了沪深300普通场外指数基金和量化增强指数基金。

同样地,今年成立的科创100指数产品有11只,非ETF有9只。中欧、永赢、万家、浦银安盛、天弘基金已成立普通指数或增强指数产品。另外,中信保诚上证科创板100指数增强基金尚在发行。

从数量上看,非ETF大厂的公募中,天弘基金和万家基金年内新发的指数产品数量达到10只,并试图布局尚不拥挤的赛道。以天弘基金发行的中证工程机械主题指数基金为例,目前只有大成、广发基金布局了该指数ETF。

西藏东财基金发行了6只指数产品,跟踪指数包含宽基、行业指数;银河基金发行了4只指数产品,包含红利策略指数、行业指数。其中,银河基金发行的银河中证通信设备主题指数基金,目前只有富国基金在年内发行了跟踪该指数的ETF。