记者|赵阳戈

随着三季报披露完毕,上市猪企2024年前三季度表现浮出水面。

数据显示,温氏股份(300498.SZ)2024年前三季度的营业收入754.19亿元,同比增幅16.56%,但净利润64.08亿元,同比扭亏。

牧原股份(002714.SZ)2024年前三季度的营业收入967.75亿元,同比增幅16.64%,净利润104.81亿元,同样同比扭亏。

来自新希望(000876.SZ)的数据,2024年前三季度的营业收入772.09亿元,同比下滑27.67%,净利润1.53亿元,同比扭亏为盈。

华统股份(002840.SZ)方面,2024年前三季度的营业收入64.85亿元,同比增幅5.21%,净利润5342.28万元,同比扭亏。

巨星农牧(603477.SH),2024年前三季度的营业收入39.55亿元,同比增幅31.59%,净利润2.59亿元,同比扭亏。

大北农(002385.SZ)的数据显示,虽说2024年前三季度的营业收入201.42亿元,同比减少了15.83%,但净利润1.33亿元,同比扭亏。

天康生物(002100.SZ)2024年前三季度的营业收入130.87亿元,同比下降11.01%,净利润5.66亿元,同比增长率为212.14%,大幅扭亏。

正邦科技(002157.SZ),前三季度营业收入58.37亿元,同比增幅0.89%,净利润3.01亿元,同比扭亏。

唐人神(002567.SZ)2024年前三季度的营业收入170.71亿元,同比下滑18.2%,净利润2.54亿元,同比扭亏。

立华股份(300761.SZ)前三季度营业收入126.84亿元,同比增长13.65%,净利润11.61亿元,同比增长幅度更为507.71%,大幅扭亏。

罗牛山(000735.SZ)2024年前三季度的营业收入28.69亿元,同比增幅1.15%,但净利润3.42亿元,同比增长率为303.83%。

从上述各企业表现看,经营均同比回暖,业绩扭亏。界面新闻注意到,就生猪养殖这块,今年的价格明显高于去年同期。

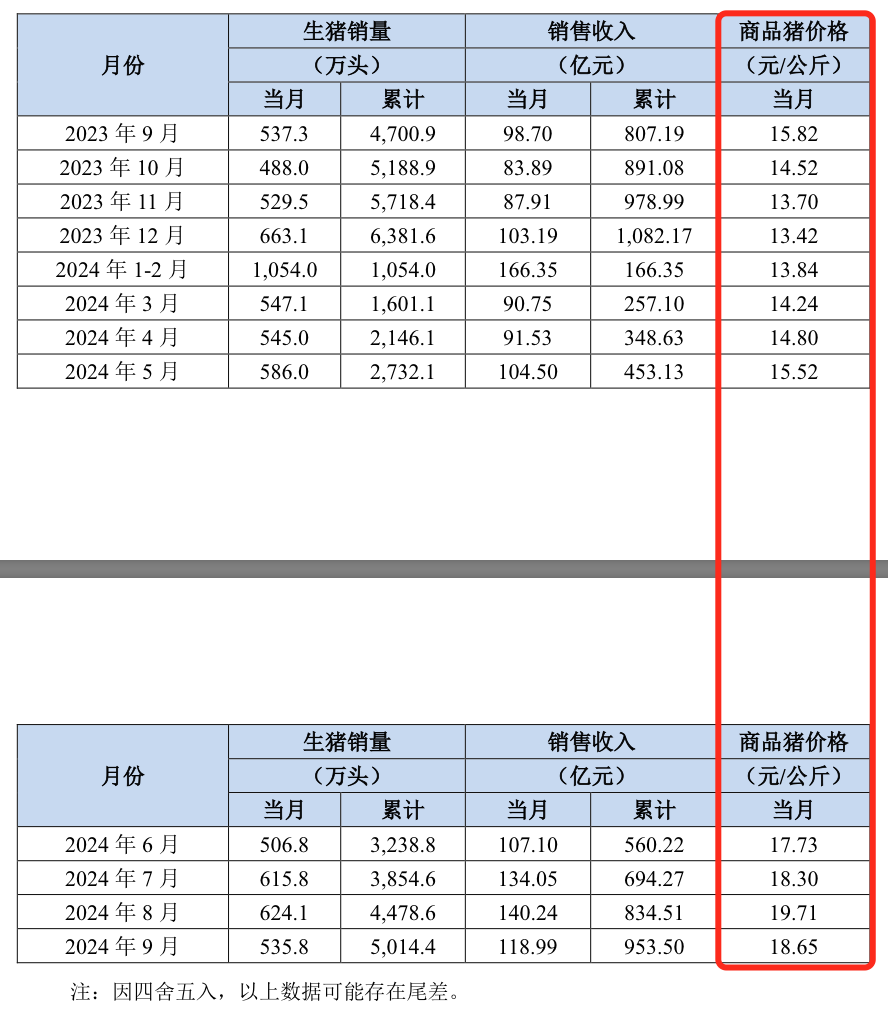

以牧原股份为例,其披露,2023年9月时商品猪价格为15.82元/公斤,但2024年9月是18.65元/公斤,甚至2024年8月时价格为19.71元/公斤。这也使得公司毛利率有所提振,牧原股份2023年前三季度的销售毛利率为4.63%,2024年前三季度已是17.27%。其他公司价格虽有所出入,但趋势一致。

至于四季度,根据农业农村部党组成员李敬辉10月25日在国新办发布会上的表示,针对四季度生猪市场走势,农业农村部多次组织养殖企业、行业协会和专家开展会商,大家认为随着猪肉消费进入旺季,猪肉价格大幅波动的可能性较小,生猪养殖头均利润有望保持在正常水平。

华福证券研报认为,展望后市,随全国气温降低,猪肉需求将逐步好转,在供给增幅有限、二育操作谨慎背景下,猪价年底旺季有望反弹,猪企盈利有望继续释放。目前行业产能回升缓慢,源于仔猪价格下跌后种猪场利润缩减、猪价预期下调以及行业负债高企对补产能的压制,本轮周期景气区间有望拉长,关注低成本、高成长猪企。

海通国际研报则表示,三季报收官,生猪板块业绩显著改善,但扩产十分谨慎。三季报的涉及养猪业务的上市公司合计生产性生物资产环比仅上升0.4%,并且环比下降的公司多于环比上升的公司。该券商认为,行业进入到发展相对稳定的状态,此前几年的全行业扩张或已经结束,而产能扩张的放缓也代表了今年的猪价高景气周期有望被拉长,建议重点关注生猪养殖板块。

当然,诸多公司业务并非单一养殖,每家公司后续潜力如何,也需要逐个分析,比如新希望就是由饲料和猪产业等组成,饲料收入占超6成。

一位接近新希望公司人士对记者表示,新希望的饲料业务在经历一季度市场存量下降及高价原料的影响之后,从二季度开始实现了连续的环比量利同增;猪产业三季度归母净利润环比增长,一方面是猪价较高,另一方面自身场线运营能力提升,闲置场线相关费用总额也稳中有降。“预计今年出栏量合计1500万头以上,明年预计为1600-1700万头。我们近期没有进行大规模的复产扩产,主要是针对年初关停改造产能的恢复工作 ,预计年底母猪存栏量将会增加几万头,具体数量取决于后备培育时间。”其表示,新希望最优秀的场线成本为13.1元-13.2元,北方部分场线成本还在16元以上。

开源证券研报称,新希望生猪方面预计年底降至14元/公斤以内,截至2024年9月末,公司能繁存栏74万头。公司生猪出栏稳健恢复,持续推进降本增效,利润修复向上。饲料方面,新希望水产料及禽料经营环比改善,猪料销量环比有所增加,但吨利承压。伴随生猪存栏恢复,公司猪料业绩有望改善。