【导读】

酝酿已久的委外定制基金监管新规正式下发。3月17日,证监会向公募基金管理人和托管人下发机构监管通报,明确机构定制基金相关监管要求。去年成为发行爆款的委外定制基金正式迎来严厉监管。

根据《机构监管情况通报》文件要求,若新发行的基金单一投资者持有份额超过50%,应采用封闭式运作或定期开放运作,其中,定期开放周期不得低于3个月,同时,单一持有份额超50%的新基金需采用发起式基金形式,并在基金合同、招募等文件中进行披露,不得向个人投资者公开发售。

值得一提的是,监管新规对于已经成立的机构定制老基金也有限制,过往老定制产品不可以继续接受此单一投资者的申购;其他老基金也要努力满足单一持有人不可以超过50%的要求。 事实上,今年2月,监管层召集全国多家公募基金相关人士召开内部讨论会,对委外定制基金监管问题进行商讨,如今委外定制基金监管新规正式下发,监管去公募基金通道化意图明显。

按照今日发布的《机构监管情况通报》文件看,若单一机构持有人新设基金,也就是业内常说的机构定制基金,拟允许单一投资者持有基金份额比例达到或者超过50%,有五大要求:

1、封闭运作或定期开放运作(周期不低于3个月);

2、发起式基金形式;

3、予以充分披露及标识;

4、不得向个人投资者公开发售;

5、承诺拥有完全、独立的投资决策权。

同时也明确了业内关心的两点:

1、 若不是机构定制版基金的话,单一持有人的比例不可以超过50%,并覆盖到含已获批复但尚未募集成立的基金。

2、对于已经成立的机构定制老基金也有限制,过往老定制产品不可以继续接受此单一投资者的申购;其他老基金也要努力满足单一持有人不可以超过50%的要求。

有业内人士评价,目前看这一规定基本跟此前一则征求意见稿类似,也在预期之中。也有人表示,机构定制基金规则落地是好事,以后按照这一规则来进行。业内最大反馈仍是这一规定对机构定制基金业务影响较大,对新老基金的限制都较为严格,可能未来这类业务会大幅收缩。

严禁公募基金“通道化”

从文件看,明确坚持“卖者有责、买者自负”原则,不得提供保本保收益承诺;严守信息披露公平公开原则,不得违规向特定投资者提供信息;谨慎勤勉履行管理人职责,独立进行投资决策,不得直接或变相使公募基金沦为特定委托人的通道,严禁通过聘请投资顾问或由其他机构提供投资建议等方式让渡投资决策权;审慎确认大额申购与大额赎回,不得损害公众投资者合法权益;严格规范运作,不得存在直接或变相返还管理费等违法违规情形。

对于内部控制薄弱,风险管控缺失, 突破法规底线要求,或者变相规避法规要求损害持有人利益的,监管部门将严肃问责机构及相关责任人。

点评:从监管思路来看,去年部分公募基金管理人接受个别机构投资者申购,致单一投资者持有基金份额比例过于集中,管理人独立性、 产品流动性风险以及公平对待投资者等问题不容忽视。公募基金要公平对待投资者,严禁公募基金“ 通道化”。

明确机构定制基金要求,普通基金单一持有人占比不可以超50%

为有效防控产品流动性风险,公平对待投资者,保障中小投资者合法权益,管理人应将加强投资者集中度管理纳入产品设计开发、募集运作的全过程。

新设基金(含已获批复但尚未募集成立的基金),拟允许单一投资者持有基金份额比例达到或者超过50%的,应当封闭运作或定期开放运作(定期开放周期不得低于3个月),并采取发起式基金形式,在基金合同及基金招募说明书等信息披露文件中予以充分披露及标识,此类产品不得向个人投资者公开发售。管理人还应在基金注册申请材料中承诺,其拥有完全、独立的投资决策权,不受特定投资者的影响。

新设基金不属于前述情形的,须在基金合同中明确约定,单一投资者持有份额集中度不得达到或者超过50%,并在基金注册申请材料中承诺,后续不存在变相规避50%集中度要求的情形。

存续产品拟变更为允许单一投资者持有基金份额比例达到或者超过50%的,应当参照前述新设标准、依法履行公募基金产品更新注册等程序。

点评:相当于将机构定制版基金和普通基金明确区别开,普通基金的单一持有人份额占比不可以超过50%。其中两点比较重要,一是将范围扩大到含已获批复但尚未募集成立的基金,也就是说部分基金手中的已经获批的新基金“壳资源”受同一监管标准;第二是后续不存在变相规避50%集中度要求,这个对前期后期都有明确规定。

根据发起式基金要求,使用公司股东资金、公司固有资金、公司高级管理人员和基金经理等人员的资金认购的基金金额不少于1000万元,持有期限不少于3年,募集份额不少于5000万份,募集金额不低于5000万元,基金份额持有人不少于200人。这一要求可能会极大影响这类产品的发行数量。还有人士表示,这一规定要求非常严格,即使采取拼单模式来规避难度也很高,监管思路也是要求基金公司努力做好主业。

过往老定制产品,不可以继续接受此单一投资者的申购

对于文件发布前单一投资者持有基金份额占比已达到或者超过50%的存续基金产品,管理人后续不得再接受此单一投资者的申购。对于其他存续基金产品,管理人应审慎评估接受投资者申购对基金运作的影响,除已履行前述更新注册程序的产品外,应保证接受申购后单一投资者持有基金份额低于基金总份额的50%。管理人应采取有效管控措施,确保旗下产品不存在变相规避50%集中度要求的情形。

点评:这一规定相当于对过去委外基金也受到监管。一位业内人士评价,基金存续,钱进来就算了,没进的就进不来了。正在发行,等待进钱的产品尴尬了。

单一持有人占比超20%必须披露

对于报告期内出现单一投资者持有基金份额比例达到或者超过20%的基金产品(前述明确允许单一投资者持有基金份额比例达到或者超过50%的产品等除外),为保障其他投资者的知情权和选择权,基金管理人至少应当在基金定期报告“影响投资者决策的其他重要信息”项下披露该投资者的类别、报告期末持有份额及占比、报告期内持有份额变化情况及产品的特有风险。

点评:单一投资者持有基金份额比例达到或者超过20%的基金在定期报告中需要公布,这也是让投资者更明确基金的性质,保护普通投资者利益。

【附】

委外基金是什么?

2016年,资产荒背景下,委外定制产品迎来了一波大爆发,数据显示,在定制基金方面,截至2016年末,委外定制公募基金的总数量约为633只,资产总规模约为10753.5亿元,其中债券基金类的占比达八成。

委外定制产品一般指通过信托、基金通道形式进行产品合作,通常约定固定收益率,将自营资金或理财资金委托给基金、券商、信托和私募等公司投资,也有部分中小银行的委外业务以投资顾问方式操作。

委外基金有哪些?

委外定制基金一般机构持股比例在95%以上,同时基金认购户数在200户左右,在募集期限上,相比于普通基金募集期为数月,委外基金募集期一般较短为几天。

16年12月份后区分是否委外定制基金完全没难度了,最新政策要求,在基金申报时必须明确标明是否为定制基金,专门针对“委外定制”基金上报情况,重点集中于产品机构合作情况、投资决策独立性、以及中小投资者保护等,最核心是要基金公司出具承诺函。

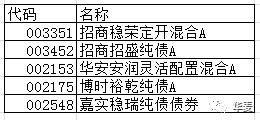

部分早期成立的疑似委外基金如下: