界面新闻记者 |

界面新闻编辑 | 江怡曼

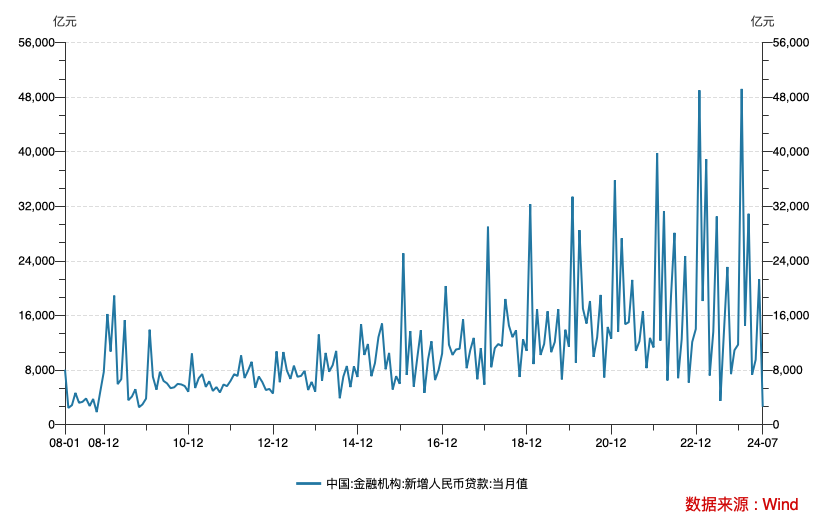

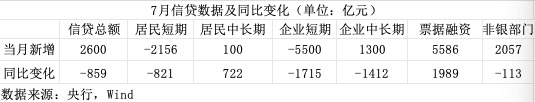

近日,央行公布的数据显示,2024年7月新增人民币贷款2600亿元,同比少增859亿元;7月新增社会融资规模为7708亿元,同比多增2342亿元。

数据影响因素有信贷需求较为低迷、金融“挤水分”、季节性效应等。

信贷通过票据冲量

央行公布的数据显示,7月人民币贷款新增2600亿元。

一般而言,7月是信贷小月,但和去年同期相比,今年7月人民币贷款仍少增800多亿元,显示信贷需求较为低迷。分部门来看,居民短期贷款、企业短期贷款相比上年同期多减。居民短期贷款主要是消费贷,企业短期贷款主要是企业流动资金贷款,二者出现多减显示居民部门、企业部门短期资金需求进一步下降。

相比于企业短期贷款,企业中长期贷款大多用来购置设备和建设工程,其变化与实体经济的关联度较高。在新增贷款数据中,企业中长期贷款占比越高,意味着信贷结构越好,对实体的支持也就越强。据央行数据,7月企业中长期贷款增加1300亿元,同比少增1400多亿元,显示企业扩大投资的意愿也不足。

居民中长期贷款主要以个人住房按揭抵押贷款为主,和地产销售存在着较强的相关性。2022年以来,受房地产市场调整影响,月度居民中长期贷款增量下降,甚至在个别月份出现负值。

比如今年4月,居民中长期贷款新增增量为-1666亿元。在今年5月央行推出取消个人房贷利率下限、下调公积金贷款利率等措施后,居民中长期贷款新增量有所反弹,今年6月新增3202亿元,但7月份又降至100亿元。

民生银行首席经济学家温彬称,7月房企年中冲刺结束、新政提振效应减弱、前期刚需加快释放以及高温天气叠加,导致楼市供需两淡。TOP100房企实现销售金额2791亿元,环比降低36.4%,同比降低19.7%,单月业绩规模保持在历史较低水平。房地产销售成交平淡叠加早偿压力,制约居民中长贷整体表现。

面对有效信贷需求不足,银行通过票据融资冲量。实务中,贴现票据纳入信贷规模,且二级市场交易方便,因此衍生出银行利用票据调节信贷规模的操作。当信贷投放差而银行需要完成信贷任务时,便会买入贴现票据,而当贷款投放充足时,又会卖出票据资产释放信贷额度。一般而言,票据融资增加较多,显示信贷需求仍有不足,银行通过票据冲量增加信贷规模。

央行数据显示,7月票据融资增加5586亿元,是当月信贷增量的两倍多;同比来看,今年7月票据融资相比去年多增约2000亿元。“票据就是冲信贷额度用的,银行有额度用不出去,只能靠票据。”某股份行资产负债部人士直言。

不过一位业内专家指出,表内票据是贷款的组成部分,是实体经济尤其是中小企业的重要融资渠道。在满足真实交易关系和债权债务关系要求下,票据期限短、便利性高、流动性好,中小企业利用票据从银行进行贴现,与从银行贷款获得资金是一样的。特别是在有效融资需求不足时,银行短期内要加大实体经济支持力度,而项目储备不足,通过加大票据直贴、转贴力度,将代表企业信用的未贴现票据转化为代表银行信用的表内票据融资,对企业也实实在在地提供了资金支持。

7月信贷数据低迷和盘活存量信贷资金、整治资金空转也有关系。去年10月召开的中央金融工作会议指出,盘活被低效占用的金融资源,提高资金使用效率。在盘活存量信贷的过程中,房地产贷款、融资平台贷款将出现收缩,科技创新、先进制造、绿色发展等领域贷款需求短期内难以完全接续,进而导致信贷增长出现波动。

前述业内专家还表示,当前规范手工补息和整治资金空转的效果持续显现,部分企业过去“存贷双增、低贷高存、虚增套利”的模式难以为继,提前归还了贷款;新发放贷款要先补上贷款收回、核销的“坑”,然后再增长,最终体现在贷款增量上的数据会相对少一些,但对经济的支持是实打实的。

社融靠政府债支撑

从统计口径来看,社融对金融体系内部的资金往来做了扣除,纯粹反映金融体系对实体经济的资金支持,是比较全面反映金融支持实体经济的总量性指标。

央行数据显示,7月新增社融7708亿元,同比增加2342亿元,主要受政府债和企业债拉动。7月政府债券净融资6911亿元,同比多增近3000亿元,因国债净融资同比增加较多。7月中央政治局会议提出“要加快专项债发行使用进度”,预计未来三个月地方债发行会明显提速,也有望带动社融增速维持在相对高位。

此外,社融口径下企业债券净融资约2000亿元,同比多增700多亿元。前述业内专家称,随着我国经济结构加速转型升级,在金融存量规模已经较大的情况下,今年以来,在有效信贷需求偏弱的大背景下,综合反映实体经济通过各种渠道获得融资支持的社会融资规模指标增速保持平稳,展现出了一定的韧性,也反映了直接融资与银行信贷之间存在替代效应。

Wind数据显示,7月社融口径下人民币贷款增量为-767亿元。

从统计口径上看,全口径人民币贷款和社融口径人民币贷款最主要的差异是非银贷款。非银贷款是银行体系对非银金融机构和产品户的贷款和拆借,因为非银贷款是金融系统内的债权关系,不是金融对实体信用扩张,所以不计入社融口径信贷。央行数据显示,7月全口径人民币贷款新增2600亿元,扣除非银贷款(2057亿)及其他杂项,社融口径下人民币贷款增量为负值。

央行公布的数据还显示,7月末广义货币M2同比增长6.3%,增速比上月末高0.1个百分点;狭义货币M1同比下降6.6%,降幅较上月末扩大1.6个百分点。

前述业内专家表示,M2、M1等货币供应量指标增速今年以来有所放缓,有相当程度上是受挤水分因素影响,部分虚增的存贷款挤掉后,金融数据会出现一定回落。尤其是考虑到前期企业活期存款中,有一部分通过手工补息获取了相对高些的收益,这些行为规范后,企业活期存款出现下降,有些还在逐步向理财转化,这方面的影响会持续显现,导致近几个月M1持续回落。

不过未来M1的口径可能会出现调整。央行行长潘功胜此前表示,我国M1统计口径是在30年前确立的,随着金融服务便利化、金融市场和移动支付等金融创新迅速发展,符合货币供应量特别是M1统计定义的金融产品范畴发生了重大演变,需要考虑对货币供应量的统计口径进行动态完善。个人活期存款以及一些流动性很高甚至直接有支付功能的金融产品,从货币功能的角度看,需要研究纳入M1统计范围,更好反映货币供应的真实情况。