界面新闻记者 |

7月31日,上海汇舸环保科技集团股份有限公司(汇舸环保,874207.NQ)港交所IPO上市申请材料获披露。这意味着,新三板挂牌不到半年,汇舸环保便选择冲刺港股。

超九成收益来自前五大客户

据介绍,汇舸环保成立于2017年,于2024年2月27日挂牌新三板。公司布局船舶环保领域,产品涉及船舶脱硫系统、船舶脱碳系统、船舶清洁能源供应系统、船舶节能装置及其他海事业务等专业细分领域。公司控股股东为其联合创始人周洋、赵明珠及陈志远以及汇舸发展。

界面新闻了解到,国际海事组织自2020年起已对燃油设定了0.5%的硫上限并自2023年起推出EEXI和CII等措施。于2023年7月7日,国际海事组织修订其GHG减排战略,目标是到2050年之前实现净零排放的中期里程碑。此外,欧盟已针对航运业于2024年开始推出欧盟排放交易体系及于2025年即将推出FuelEU Maritime规则。

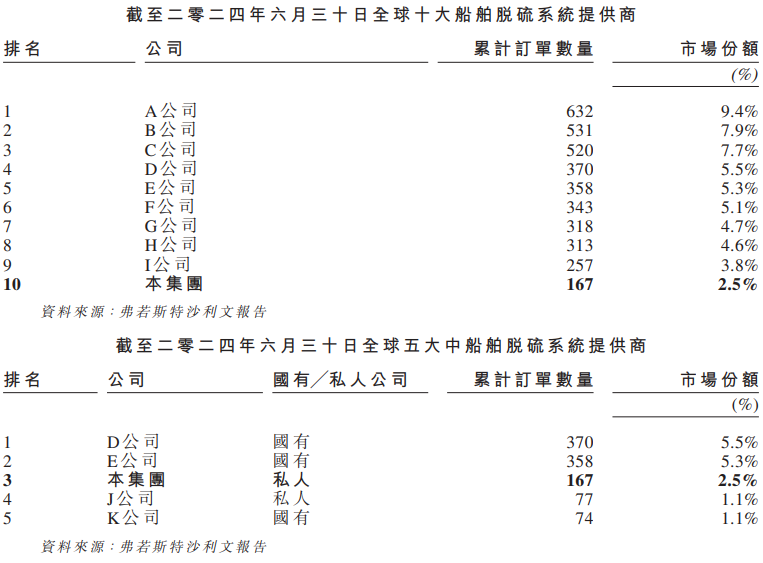

鉴于此,自2019年以来,船舶脱硫解决方案市场始终是全球船舶ESG解决方案市场的最大分部,于2023年占近50%。截至2024年6月30日,船舶脱硫系统的全球累计已完成及手头订单总量达到6753份,前10大从业者合共占约56.4%的市场份额。

招股书显示,汇舸环保已获得167份订单,在全球船舶ESG解决方案市场排名第十,在中国供货商中排名第三,在中国民营船舶脱硫系统提供商中排名第一。

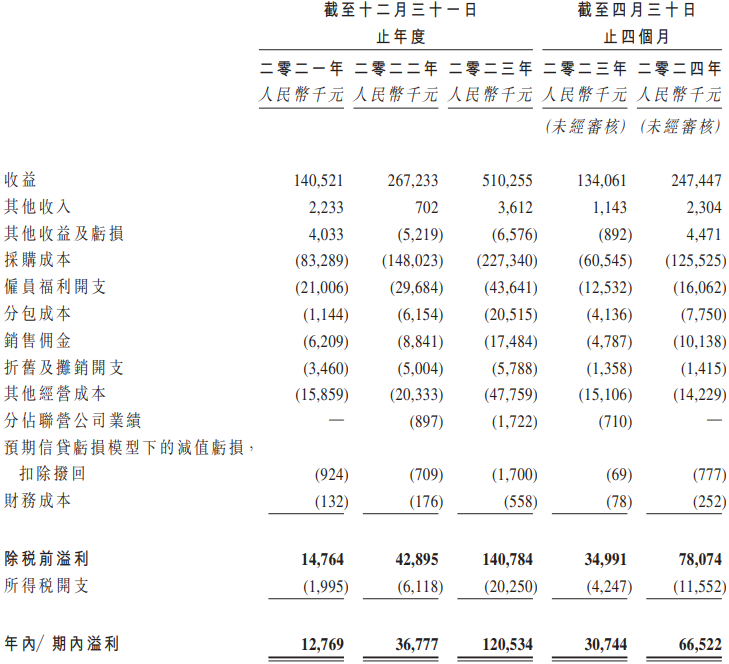

2021年至2023年及2024年前4月(报告期内),汇舸环保实现收益分别是1.41亿元、2.67亿元、5.1亿元及2.47亿元,期内溢利分别是1276.9万元、3677.7万元、1.21亿元、6652.2万元。

报告期内,汇舸环保分别向其股东宣派及派付现金股息1100万元、2000万元、500万元及4800万元,2021年以来合计分红8200万元。

2021年以来,汇舸环保收益大部分来自于其船舶脱硫解决方案,2021年至2023年及2024年前4月相关业务收益分别占总收益的比例为约78.7%、64.7%、66.8%、83.7%及59.8%。

值得一提的是,汇舸环保大部分收益来自其前五大客户。2021年至2023年及2024年前4月,该公司来自五大客户的收益占总收益的比例分别为约90.5%、76.1%、84.3%及92.8%,最大客户的收益分别占同期总收益的约30.2%、33.3%、37.3%及24.9%。

汇舸环保称,由于公司不会与客户订立长期合约,亦未获得彼等的长期采购承诺,加上公司并非彼等的独家供货商,故无法保证五大客户将来会继续以现有水平采购解决方案,甚或不会向公司采购解决方案。

存在客户、供应商重叠情况

报告期内,汇舸环保存在大客户又是其供应商的情况。招股书显示,客户I是该公司五大客户之一及供货商,而供货商C及供货商E是其五大供货商及客户。

报告期内,客户I向汇舸环保采购船舶脱硫解决方案及船舶清洁能源供应解决方案,同时其亦向其供应导风罩。2021年至2023年及2024年前4月,该公司向客户I所作销售总额分别约为0元、21.7万元、2650万元及0元,分别占汇舸环保总销售额的0、0.1%、5.2%及0。同期,汇舸环保向客户I的采购总额分别约为0元、5.8万元、890万元及2万元,分别占其总采购额比例为0、0.03%、3.2%及0.01%。

另外,供货商C于报告期内向汇舸环保提供烟气阀、不锈钢氩弧焊丝的原材料以及船舶维修及调试服务,同时其亦向汇舸环保总采购多种全球海事服务。2021年至2023年至2024年前4月,汇舸环保向供货商C的采购总额分别约为500万元、2380万元、1410万元及340万元,分别占其总采购额比例为约4%、13.7%、5%及1.8%。同期,汇舸环保向供货商C所作销售总额分别约为110万元、300万元、0元及0元,分别占其总销售额比例为约0.8%、1.2%、0及0。

报告期内,供货商E的若干附属公司(统称供货商E销售实体)向汇舸环保供应了集装箱船及PCTC绑扎件、全球海事服务及相关设备、船用阀门的原材料及设备。供应商E的另一附属公司(供货商E购买实体)于2022年、2023年向汇舸环保采购了集装箱船绑扎件。汇舸环保从供货商E销售实体采购的产品与其向供货商E购买实体销售的产品有所不同。

2021年至2023年及2024年前4月,汇舸环保向供应商E的总采购额分别约为0元、880万元、930万元及1410万元,分别占其总采购额比例为约0、5.1%、3.3%及7.5%。同期,该公司向供货商E的总销售额分别约为0元、240万元、80万元及0元,分别占总销售额比例为约0、1.0%、0.2%及0。

曾申请北交所上市,2023年年报被监管质疑“拼凑业绩”

汇舸环保称,公司正在寻求H股在港交所上市,以利用境外融资平台提升国际知名度、为业务发展筹集资金,增强国际化战略,并进一步扩大资本架构。

招股书显示,该公司拟将此次港股IPO募资用于研发,潜在并购,投资在中国内地、葡萄牙或东南亚设立生产设施,在亚洲、欧洲、北美洲及中东等设立8间服务中心,以及营运资金及一般企业用途等。

此前汇舸环保还曾申请北交所上市。界面新闻了解到,该公司曾于2023年12月与银河证券就北交所上市事宜签署辅导协议,并于12月20日在上海证监局进行上市辅导备案。6月12日,汇舸环保宣布,在辅导过程中,考虑自身的业务结构,目前公司筹划到香港或其他境外市场上市,故上市计划调整,决定暂缓向不特定合格投资者公开发行股票并上市事项,银河证券终止相关辅导工作。

值得一提的是,汇舸环保曾在今年3月12日披露辅导进展称,公司尚未披露最近1年年度报告,最近2年的财务数据可能存在不满足公开发行股票并在北交所上市条件的风险。

当时财务数据显示,该公司2021年、2022年经审计的归属于挂牌公司股东的净利润(以扣除非经常性损益前后孰低者为计算依据)分别为753.13万元、2303.68万元;加权平均净资产收益率(以扣除非经常性损益前后孰低者为计算依据)分别为6.85%、19.80%,尚不符合《上市规则》第2.1.3条规定的在北交所上市的财务条件。

同时,该公司目前为基础层挂牌公司,须进入创新层后方可申报公开发行股票并在北交所上市,公司存在因未能进入创新层而无法申报的风险。公司目前挂牌尚不满12个月,公司须在挂牌满12个月后,方可公开发行股票并在北交所上市。

6月27日,全国股转公司针对汇舸环保的2023年年报出具问询函,追问公司是否存在通过与主营业务不相关业务拼凑业绩的情况;要求公司结合行业特征、公司经营模式等说明境外销售毛利率大幅高于境内销售毛利率的合理性。

对此,汇舸环保回复称,2021年航运市场受疫情影响,运力紧张,船东为提升运力自2021年起持续订造大量新船,因此公司自2021年起至今获取大量新造船加装船舶脱硫系统的订单;新造船自接到订单起至最终形成收入的时间跨度一般为12-24个月,公司在2023年有大量新造船加装船舶脱硫系统合同完工,致使2023年的业绩有显著增长。