文丨文晶

7月1日,中国人民银行发布公告,为维护债券市场稳健运行,在对当前市场形势审慎观察、评估基础上,决定于近期面向部分公开市场业务一级交易商开展国债借入操作。

周五,据财联社报道,央行已与几家主要金融机构签订了债券借入协议。对此,央行确认该信息属实,目前已签协议的金融机构可供出借的中长期国债有数千亿元,将采用无固定期限、信用方式借入国债,且将视债券市场运行情况,持续借入并卖出国债。

消息发布后,国债期货应声下跌。Wind数据显示,截至14:10,国债期货全线飘绿。30年期国债期货主力合约跌0.4%,10年期主力合约跌0.2%,5年期主力合约跌0.1%。

如何理解央行本次操作?对债市有何影响?是否会成为本轮债牛的终点?本文将对上述问题展开研究。

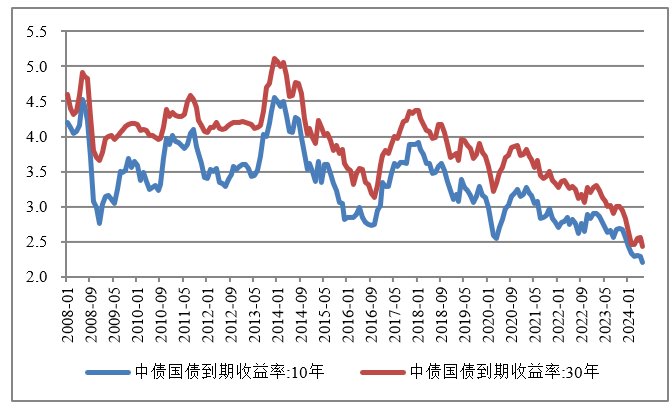

长期国债收益率变化趋势(%)

本轮长期国债收益率下行原因与一季度有所不同

年初以来,央行对于长期国债收益率下行一直较为关注。一季度,10年期国债收益率从年初的2.56%下降至2.29%,30年期国债收益率从年初的2.84%下降至2.46%。在3月29日召开的货币政策委员会2024年第一季度例会中提到,“在经济回升过程中,也要关注长期利率的变化”。

然而,当时央行并没有直接出手进行干预,可能主要有以下几个原因:一是,央行认为一季度国债收益率下行主要原因是配置因素所致。银行、保险等机构出于“早买早收益”的考虑,资产配置需求集中释放,导致市场安全资产缺乏,引发长期国债收益率下跌。二是,从宏观层面看,经济回升向好态势正在不断巩固,长期国债收益率不具备持续下行的经济基础。三是,受一季度经济增速数据超预期等因素的影响,4月下旬长期国债收益率已经出现回升。4月末,30年期国债到期收益率已升至2.5%以上,债券市场供需关系边际改善。因此,央行只是对长期国债收益率过低的风险进行了提示,而并没有采取实际行动。

然而,5-6月长期国债收益率的下行则完全是不同的逻辑。本轮长期国债收益率下行主要是因为经济数据不及预期,市场对经济前景担忧增加所致,这与一季度因经济基本面较好而只是因为配置需求引发的长期国债收益率暂时性下行截然相反。如果不及时进行干预,市场预期有可能进一步强化,从而引发金融风险。

央行对长期国债收益率较为关注的底层逻辑

关于央行缘何关注长期国债收益率,在《2020年第二季度中国货币政策执行报告》专栏4《怎样看待全球低利率》以及2024年5月31日央行主管媒体金融时报发表的《长期国债收益率应符合客观规律 投资者当理性购入各类资产》中有详细阐述,具体有以下几个原因:

首先,长期国债对利率波动比较敏感,短期化投资行为容易放大利率风险。对于交易型投资者,通过加大杠杆、拉长久期,在短期价格大幅上行中可以获得更多收益,但也容易加剧市场波动,需要承担价格大幅下行出现的损失。对于银行、保险等配置型投资者,如果将大量资金锁定在收益率过低的长久期债券资产上,若遇到负债端成本显著上升,会面临收不抵支的被动局面。

其次,收益率跌到2.5%以下,说明长债资产不再安全。10年期国债收益率合理区间约在2.5%至3%。当前长期国债收益率已经低于合意区间下限,利率上行的概率远高于下行的概率。一旦利率上行,债市容易出现“踩踏式”交易,引发债券价格大幅下跌、基金和理财产品集中赎回,进而导致债券价格进一步下跌的负反馈效应。2022年11月,国债收益率曾在短时间内跳升了大约20个基点,债券价格大幅下降,债券基金出现大面积亏损,后续资金大量赎回又进一步加剧了市场波动。

最后,利率过低还会导致资源错配、经济“脱实向虚”等诸多负面影响。一是降低金融资源配置的效率,加剧结构扭曲。利率是市场资金配置的试金石,利率过低可能导致资金大量流向僵尸企业,加剧企业部门债务攀升和产能过剩问题,阻碍技术创新和产业升级转型。二是容易鼓励金融机构的冒险行为,过度加杠杆,加大金融体系脆弱性。三是导致经济“脱实向虚”。宽松货币政策释放的资金更多流入资产市场,而非实体经济,不利于政策效果的发挥。

因此,央行一直反复强调市场投资者应更加关注长期债券投资的利率风险,坚持审慎理性的投资理念,防范投资行为过于短期化可能带来的损失。

本轮债市不会出现大幅调整

鉴于当前长期国债利率水平已经低于合意区间下限,央行势必要出手进行干预,确保利率回升至合意区间下限以上。央行坚守底线信心坚决,一定会动用各种政策手段实现目标。央行已宣布将于近期实施国债借入操作。如果长期国债收益率未能回升至合意水平以上,央行势必会加大操作力度。然而,考虑到当前经济复苏基础尚不稳固,再加上后续特别国债也将持续发行,长期国债收益率大幅上升可能性不大。只要回到2.5%以上,干预可能就会停止,未来长期国债收益率更有可能出现震荡走势。

从中期来看,需警惕长期国债收益率大幅反弹风险。长期国债收益率主要取决于潜在经济增速以及通胀预期。从宏观经济来看,目前潜在经济增速仍为5%,经济已经处于底部区域,缺乏继续下行的基础。一旦经济复苏,市场预期扭转,长期国债收益率将快速上升。从通胀预期来看,未来通胀存在反弹风险。今年5月,居民消费价格指数(CPI)同比仅增长0.3%,显著低于经济正常时期的通胀水平。2023年2月至今,CPI同比已连续16个月位于2%以下。由于低基数效应,一旦经济企稳回升,通胀可能出现明显上行,带动长期国债收益率快速上升。

从长期来看,债券牛市的逻辑仍然成立。随着中国经济由高速增长阶段进入中高速增长阶段,未来经济增速可能出现阶梯式下降。宏观利率水平需与自然利率水平相匹配,而自然利率水平又取决于经济增速。在经济增速阶梯式下降的大趋势下,宏观利率水平自然也会持续下降。然而,上述逻辑属于长期视角,未来一段时间内投资者更应警惕长期国债收益率上行风险。