界面新闻记者 |

界面新闻编辑 | 谢欣

国产疫苗的降价大潮已经到来,而打响大降价第一枪的则是行业龙头国药集团。

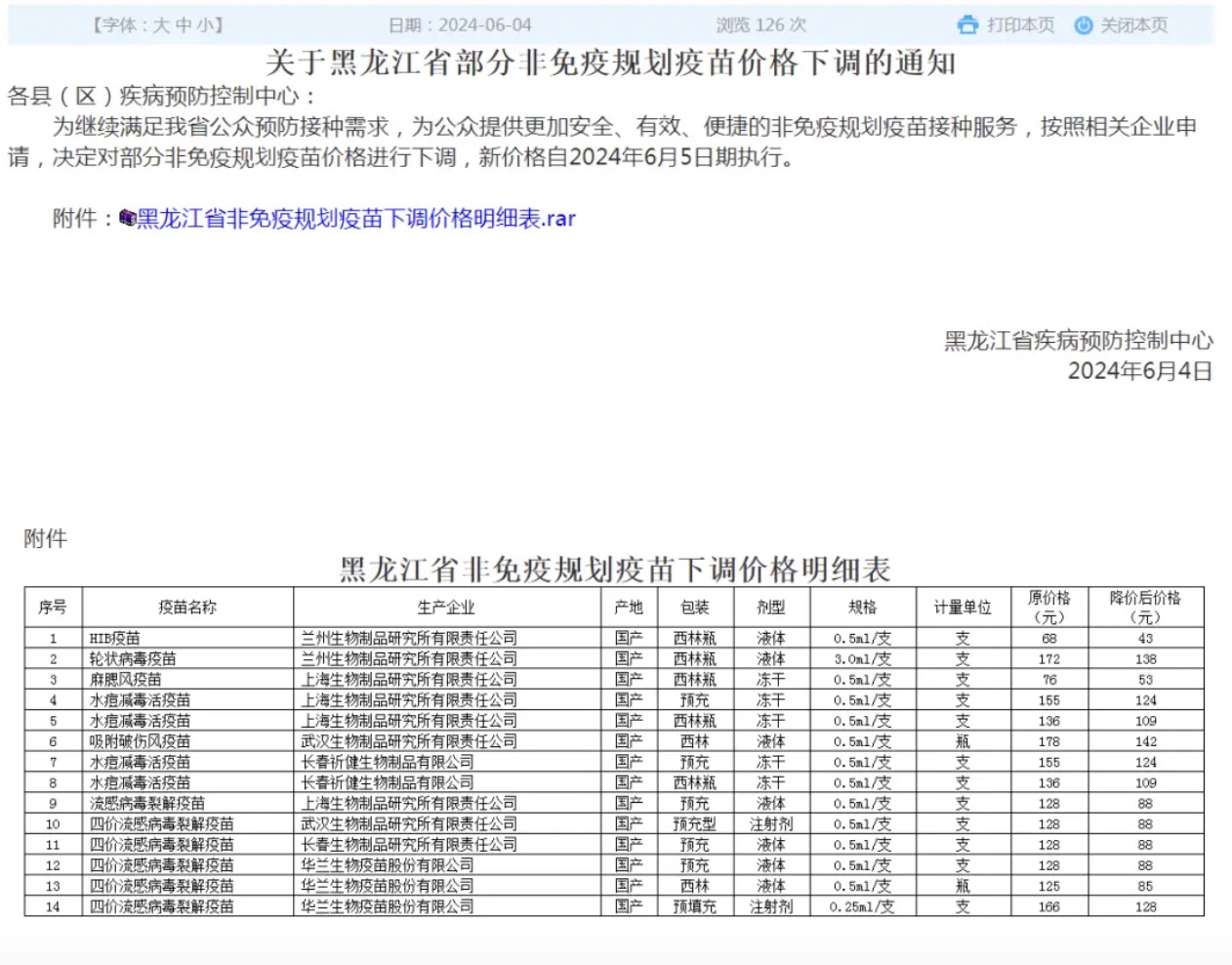

据界面新闻记者近期观察,国药集团旗下长春生物制品、武汉生物制品、上海生物制品、兰州生物制品等在全国范围内同时对旗下6款疫苗进行降价。其中,包括四价流感疫苗、破伤风疫苗、水痘减毒疫苗、麻腮风联合减毒活疫苗、b型流感嗜血杆菌结合疫苗和口服轮状病毒活疫苗共6款非免疫规划疫苗,降幅从18%到30%不等。

值得注意的是,其中,流感疫苗的降价已经引来了包括科兴、华兰、金迪克在内几乎所有国产厂家的跟进,而其他几款疫苗也有厂家陆续开始跟进降价。

虽然可以看出,国药集团这几款降价疫苗均为十年前上市的老产品,但作为行业“老大哥”,国药集团此次集体降价依然对行业造成了不小冲击。

一位资深疫苗行业人士在与界面新闻记者交流中直言:“国产疫苗的高利润时代结束了。”

大降价来袭

在众多疫苗降价中,最引人注目的是四价流感疫苗的降价潮。

国药集团于今年5月起率先对四价流感裂解疫苗进行降价。当月,江苏省较先发布通知公告调整部分疫苗供应价格。其中,长春生物制品、武汉生物制品、上海生物制品的预填充式四价流感裂解疫苗挂网价格从128元降至88元。

紧接着,在广东、上海、广西、吉林、天津、黑龙江、福建、江西、湖南、湖北等省市,国药集团挂网的预填充式四价流感裂解疫苗均降至88元。

到了6月,华兰生物、北京科兴和金迪克也跟随江其四价流感裂解疫苗的价格降价至88元或以下。6月5日,华兰生物公告,决定自6月5日起对四价流感疫苗产品价格进行调整:1、四价流感病毒裂解疫苗(成人剂型、预充式0.5ml/支)调整至88元/支;2、四价流感病毒裂解疫苗(成人剂型、西林瓶0.5ml/瓶)调整至85元/瓶;3、四价流感病毒裂解疫苗(儿童剂型、预充式0.25ml/支)调整至128元/支。

同日,北京科兴也公告对四价流感病毒裂解疫苗进行价格调整:四价流感病毒裂解疫苗(预充剂型,0.5ml/支)调整后价格为88元/支;四价流感病毒裂解疫苗(西林瓶,0.5ml/瓶)调整后价格为78元/瓶。以上价格不含物流储运费,自省级平台价格调整后执行。

6月12日,金迪克也公告,决定对公司四价流感疫苗产品价格进行调整,四价流感病毒裂解疫苗(成人剂型、预充式0.5ml/支)调整为88元/支;四价流感病毒裂解疫苗(成人剂型、西林瓶0.5ml/瓶)调整为85元/瓶;以上产品价格均未包含储存运输费,若部分地区收取疫苗储存运输费,挂网价格则根据储存运输费相应上调。

事实上,除对四价流感裂解疫苗外,国药集团同时也对破伤风疫苗、水痘减毒疫苗、麻腮风联合减毒活疫苗、b型流感嗜血杆菌结合疫苗疫苗和口服轮状病毒活疫苗这5款非免疫规划疫苗进行了降价。

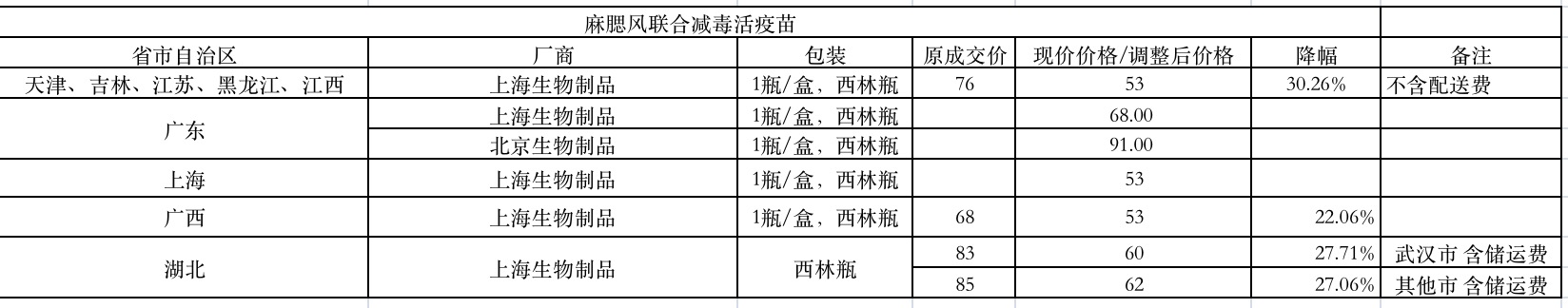

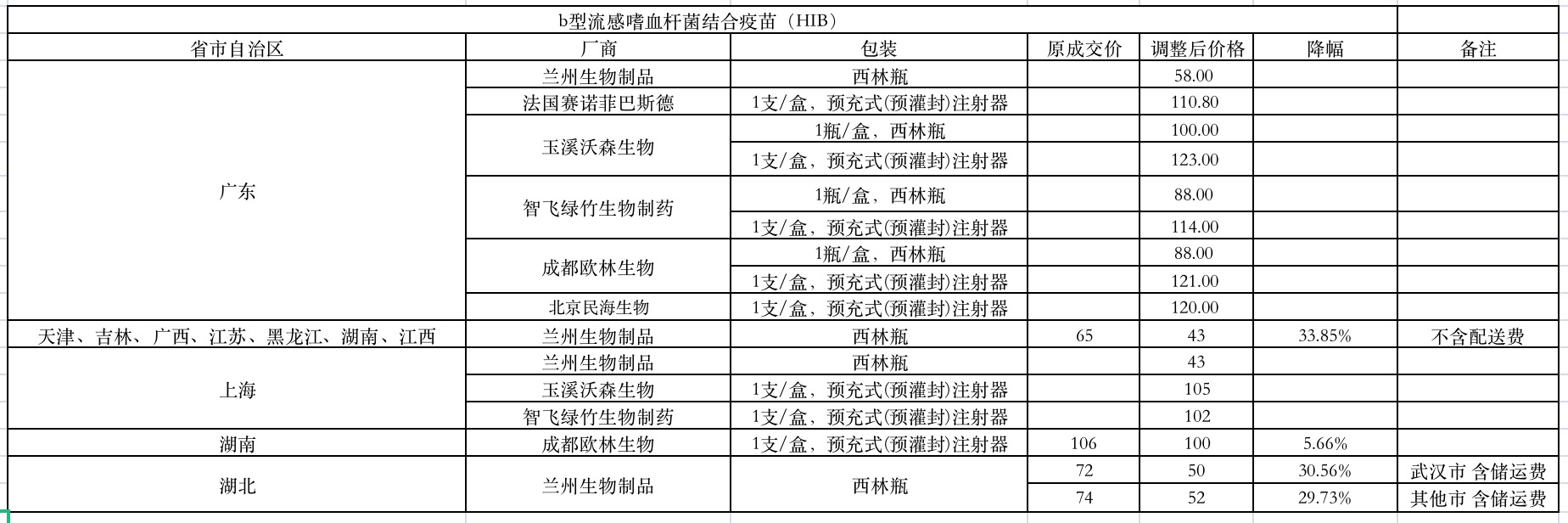

麻腮风联合减毒活疫苗和b型流感嗜血杆菌结合疫苗是降价最狠的两款。在天津、吉林、江苏、黑龙江、江西等省份,国药集团的麻腮风联合减毒活疫苗和b型流感嗜血杆菌结合疫苗的降幅均超30%。

其中,西林瓶式麻腮风联合减毒活疫苗从76元/支降至53元/支,西林瓶式b型流感嗜血杆菌结合疫苗从65元/支降至63元/支。

b型流感嗜血杆菌结合疫苗的降价也引得其他厂商跟进。例如,成都欧林生物于湖南省将预充式b型流感嗜血杆菌结合疫苗从106元降至100元。

国药集团对破伤风疫苗、水痘减毒疫苗、口服轮状病毒活疫苗这3款疫苗的降幅也达20%。

在天津、吉林、江苏、黑龙江、江西等省份,武汉生物制品的西林瓶式破伤风疫苗从178元/支降至142元/支。在湖南、贵州等省份,成都欧林生物也小幅度降价跟进。其西林瓶破伤风疫苗从180降至178元,降幅为1.11%。

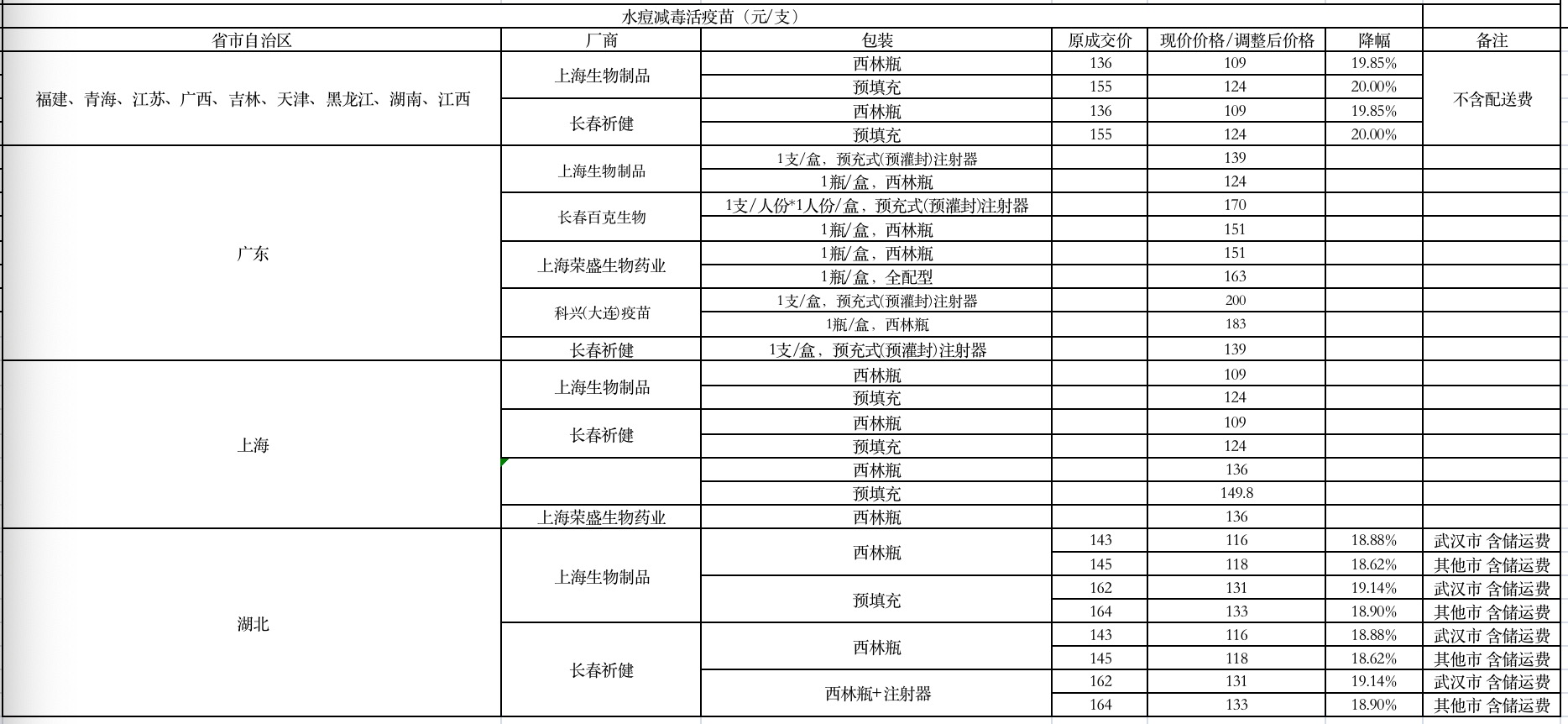

国药集团对水痘减毒疫苗和口服轮状病毒活疫苗的降价,则暂时还未有其他厂商跟进。

在福建、青海、江苏、广西、吉林、天津、黑龙江、湖南、江西等省份,国药集团对水痘减毒疫苗进行了全规格的降价。

西林瓶式水痘减毒疫苗从136元/支降至109元/支,降幅为19.85%;预填充式水痘减毒疫苗从155元/支降至124元/支,降幅为20%。

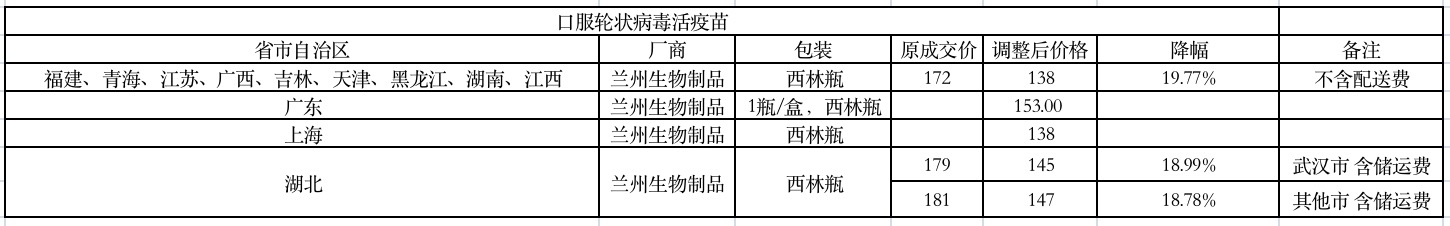

在福建、青海、江苏、广西、吉林、天津、黑龙江、湖南、江西等省份,口服轮状病毒活疫苗也同样被降价,幅度达19.77%。西林瓶式口服轮状病毒活疫苗从172元/支降至138元/支。

自费疫苗产能过剩?

事实上,中国疫苗产商具备足够的生产能力。据昆山杜克大学疫苗交付研究创新实验室预测,到2025年,如果重点非免疫规划疫苗(包括2、4、9价HPV、PCV13、轮状、五联苗等)不纳入免疫规划,还将出现产能过剩问题。

但中国非免疫规划疫苗价格整体偏高,且远超世界平均水平。特别是,中国疫苗市场的集中度低于任何发达国家水平,竞争激烈,导致营销端费用较高,这间接提高疫苗单价成本。据《经济日报》,截至2019年,国内现有45家疫苗厂商。

此外,免疫规划扩容未跟上,种种因素又限制了这些已上市多年的非免疫规划疫苗的推广、分发和普及。其中,价格是影响非免疫规划疫苗普及的最关键因素之一。既然这些疫苗被纳入免疫规划暂时无望,降价则成了疫苗厂商提高市占率的选择。

非免疫规划疫苗的价格是影响其普及的关键因素。特别是,我国非免疫规划疫苗价格整体偏高,且远超世界平均水平。

以四价流感疫苗价格为例,据昆山杜克大学疫苗交付研究创新实验室《全面提升中国重点非免疫规划疫苗覆盖率》,截至2022年,在中国单剂次采购单价为17.58美元至20.43美元(约合人民币127.4708元至148.1359元),而在美国其单剂次采购单价为14.25美元至19.92美元(约合人民币103.3253元至144.4379元)。泛美卫生组织为欠发达地区和国家提供的四价流感疫苗采购单价为4.6美元至6美元(约合人民币33.3541元至43.5054元)。

曾有网友在社交媒体上统计,在孩子达到6周岁之前,倘若选择将所有自费疫苗进行全程接种,那么整体的费用处于6500元至将近9000元这一区间不等。具体价格的差别会因孩子的出生年份、疫苗的品牌以及所处地区的不同而有所差异。

此外,近年来,国内疫苗厂商的销售费用都呈逐年增长态势。如2017年至2023年,华兰疫苗的销售费用从1.88亿元增长至9.49亿元;金迪克的销售费用从2019年的2597.27万元增至2020年最高峰的2.09亿元,再到2023年的7707.37万元;欧林生物的销售费用则从2017年的605.5万元增至2023年的2.58亿元;万泰生物自二价HPV疫苗上市,销售费用从2019年的3.33亿元增至2023年的15.95亿元;百克生物自带状孢疹疫苗上市,销售费用从2019年的4.49亿元增至2023年的6.47亿元。

事实上,政府对非免疫规划疫苗的政策也呈控价普及的趋势,基于2016年修订的《疫苗流通和预防接种管理条例》,基本能保证区域内各非免疫规疫苗价格的统一。

非免疫规划疫苗就此全部纳入省级公共资源交易平台集中采购。多数省份通过参考周边省份价格的方法,基本会要求不高于平均省份价格对疫苗进行采购。

在实际执行中,这又出现了问题。省级疾控中心仅负责组织,县级疾控中心执行采购。这便意味着,县级疾控中心谈判空间小,组织能力不足,无法发挥招标采购的最大优势来大幅降低采购价格。

高利润时代的终结

虽然b型流感嗜血杆菌疫苗、口服轮状病毒活疫苗、水痘类疫苗、肺炎球菌疫苗等等早已在世界卫生组织(WHO)倡导纳入国家疫苗规划的25款疫苗之中,但我国至今尚未将这些自费疫苗中纳入免疫规划。

而这些降价的非免疫规划疫苗也都是2016年前上市的“旧品”,在接种率无法继续显著提升、且行业内卷之下,降价成了许多疫苗厂家的选择。

从以下各家疫苗厂商的毛利率变化便可得知:在过去五年时间,疫苗厂商赚钱的难度在不断增加,行业竞争格局愈发激烈。特别是在最近三年,类似的情况越发让这些厂商必须寻找新的出路——降价。

降价也意味,自费疫苗市场将重现洗牌。

二价人乳头瘤病毒疫苗的降价潮则更早于此。界面新闻此前已报道,2023年,万泰生物和沃森生物在二价人乳头瘤病毒疫苗价格上血拼。

没有先发优势的沃森生物在2022年对此通过降价对万泰生物二价HPV疫苗率先发动突袭。

例如,据2022年9月的福建省政府采购网公示人乳头瘤病毒疫苗采购项目结果,沃森生物旗下泽润生物以1.42亿元中标。以采购招标文件的58万支购买数量计算,沃森生物二价HPV疫苗招标价约为245元/支。这比当年万泰生物的二价HPV疫苗的定价低了25.53%。

万泰生物也不得不降价应战。例如,2023年8月公告的广东省适龄女生人乳头瘤病毒疫苗采购结果显示,万泰生物旗下万泰沧海生物二价HPV疫苗以单剂价格116元中标,降幅接近65%。沃森生物旗下玉溪泽润则因单剂146元的报价落选。

价格战,对双方业绩都没有利好。2023年,万泰生物净利跌近八成,二价HPV疫苗销量暴跌超40亿;沃森生物也没能淘到好处,2023年,净利润下降三成。

此次降价潮首当其冲的是流感疫苗市场,其中涉及包括华兰生物(华兰疫苗母公司)、金迪克生物、科兴生物、国光生物、赛诺菲、国药集团等。

除了国光生物和赛诺菲之外,其余主流厂商都已对四价流感疫苗进行降价。

其中,华兰疫苗和金迪克的营收高度依赖流感疫苗。

2023年,流感疫苗为华兰疫苗贡献了24.03亿营收,占总营收的99%;流感疫苗为金迪克贡献了1.35亿元,占总营收的100%。

这两家的业绩也受非免疫疫苗接种程度不高的限制,难以得到突破。

2018年6月四价流感疫苗上市后,华兰疫苗的营收和利润都在攀升,2020年达到巅峰,而后开始下滑。2018年至2022年,华兰疫苗的营收分别为8.03亿元、10.49亿元、24.26亿元、18.3亿元、18.26亿元;净利润分别为2.7亿元、3.75亿元、9.25亿元、6.21亿元、5.2亿元。虽然在2023年,华兰疫苗的总营收回到24.1亿元,但也未再超过巅峰。

金迪克营收则从2019年的6715.13万增至2020年最高峰的5.89亿,再到2023年的1.35亿。虽然2023年业绩下滑存在因水灾导致工厂停产的意外。但在2021年至2022年间,金迪克的营收稳定在3亿元左右,较巅峰少了2亿元。

此外,随着越来越多的厂商加入,流感疫苗市场紧张将更加激烈。如今年5月,欧林生物宣布四价流感病毒裂解疫苗获国家药品监督管理局批准开展临床试验、康泰生物宣布其四价流感病毒裂解疫苗新增6-35月龄人群临床试验申请获得受理;去年11月,步长制药宣布旗下子公司浙江天元的四价流感病毒裂解疫苗新增接种对象的临床试验获批。

b型流感嗜血杆菌结合疫苗降价则是顺应市场趋势。一方面,b型流感嗜血杆菌结合疫苗对单苗替代明显。2013年以来b型流感嗜血杆菌单价疫苗批签发批次占比呈持续下降的趋势,多联苗所占市场份额逐步增大。

国产厂商包括欧林生物、智飞生物、沃森生物和康泰生物,他们的b型流感嗜血杆菌结合疫苗也都是联合苗。

该市场还处于培育阶段,因此,国药集团的b型流感嗜血杆菌结合疫苗降价肯会产生什么冲击仍未知。

轮状疫苗并非热门市场。此外,轮状疫苗整体的批签发处于下降趋势,但细分来看正处于被高端进口疫苗替代阶段。兰州生物制品的口服轮状病毒活疫苗仅为单价疫苗,而默沙东的为五价疫苗。

据中检院数据,2023年,轮状疫苗共150批次,其中,76批次来自兰州生物制品,74批次来自默沙东。口服轮状病毒活疫苗降价或能抢占回一些市场。

水痘疫苗的市场天后板则因中国新生儿逐渐减少而降低。其中,康泰生物、百克生物和荣盛生物是市场内主要参与者。

各厂商将国内水痘疫苗市场的增长寄托在,两针法推广和扩大接种年龄上。但仍难挡整个行业颓势,2023年,水痘疫苗批签发下降了15%,其中荣盛生物占比最大,批签发31批次,同比增长138%。

如今,国药集团将水痘疫苗价格下降,各厂商将在这个更小的市场份额中,作更激烈的划分。

而从根本上来看,对海外几大疫苗厂家相比,目前国产疫苗企业在技术与产品上并无创新性优势,一方面能出海者寥寥无几,实现出海的也基本以国际组织的低价采购为主,大部分精力放在国内市场进行内卷。实际上与药品领域的国产仿制药有类似的处境。

因此,一旦市场环境出现变化,如默沙东加大九价HPV疫苗供应,或是有竞争对手先行调价,国产疫苗厂家在价格上几乎没有选择余地。