界面新闻记者 |

6月5日晚间,万科发布一则自愿性公告称,将全额偿还即将到期的6.126亿美元中期票据本息,所需资金已全数汇出至万科地产(香港)有限公司的境外银行账户,公司将于在6月6日把相关款项全数存入于代理行指定银行账户。

据查询,该笔中票为VNKRLE 4.2 06/07/24,发行规模为6亿美元,起息日为2019年3月7日,到期日为2024年6月7日,利率为4.2%。

值得关注的是,这笔债务是万科今年全额偿还的第3笔美元债,也是最后一笔在今年到期的美元债。

此前在3月和5月,万科曾全额偿还了VNKRLE 5.35 03/11/24、VNKRLE 3.45 05/25/24两笔美元债,分别为6.47亿美元和14.45亿美元,合计共20.92亿美元。

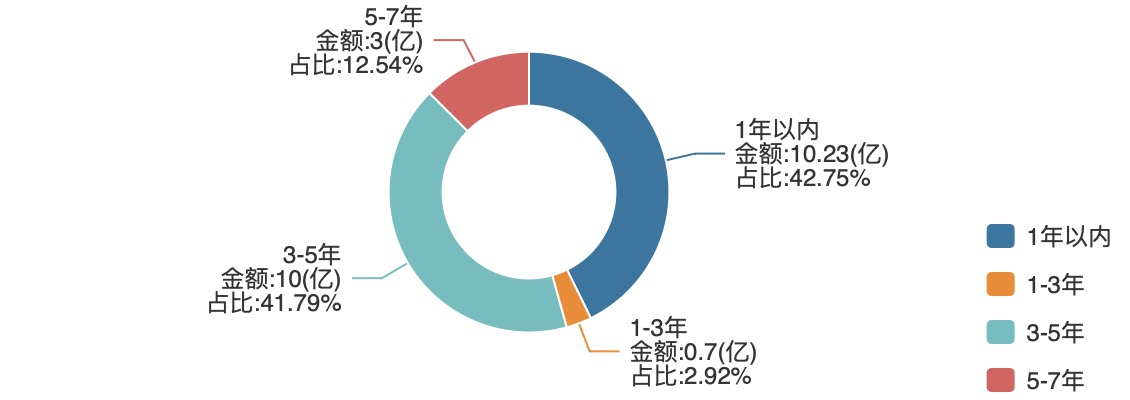

从债务总体来看,界面新闻记者查询Wind数据显示,万科目前境外债务总额为23.93亿美元,主体债券平均票面为3.77%,1年以内的到期债务占比为42.75%,总额为10.23亿美元,1-3年内的到期债务占比为2.92%,合计金额为0.7亿美元。

在6月7日这笔债务还完后,万科剩下的境外债务余额约为17.8亿美元。

下一笔要偿还的境外债是VNKRLE 3.15 05/12/25,将在明年5月12日到期,发行金额为4.23亿美元,票面利率为3.15%。

距离到期日还有接近一年的时间,也给了万科充足的时间做准备。

境内债务方面,据Wind数据显示,目前万科的境内债券余额约为616.01亿元,未来12个月内到期的规模为231.08亿元,占比38.48%,接下来的还债压力依旧不小。

对于如何还债,万科管理层在今年1月末与金融机构举行的一场座谈会上曾表示,“现阶段,公司境外本身有一些资金资源,哪怕没有银行贷款,也能覆盖这笔债务。公司会根据市场变化,结合贷款情况,综合考量使用自有资金的比例和银行贷款的比例”。

5月16日,万科宣布对其“21万科03”公司债券付息、赎回,赎回资金到账日为5月20日,赎回价格103.40元/张(含当期利息,且当期利息含税),赎回兑付本息金额10.34亿元。

债务的如期偿还,即是对公司偿债能力的证明,也展现出万科较为稳健的财务状况。

根据2023年万科年报数据,截止2023年底,万科在手货币资金为998.1亿元,可覆盖一年内到期有息负债;剔除预收房款的资产负债率为65.5%,从2018年76%的高点连续5年下降。

有息负债合计约3200.5亿元,占总资产的比例为21.3%。一年内到期的有息负债约624.2亿元,占比19.5%;一年以上有息负债约2576.3亿元,占比80.5%。

再根据2024年一季度万科披露的数据进行对比。

截至今年3月末,万科在手货币资金为830.7亿元,继续保持财务安全,覆盖短期借款和一年内到期有息负债,一季度境内新增融资的综合成本3.3%,保持行业低位。

在销售方面,据万科披露的5月销售简报显示,2024年5月万科实现合同销售面积187.1万平方米,合同销售金额233.3亿元。

今年前5个月,万科累计实现合同销售面积742.5万平方米,合同销售金额1022.1亿元,销售额依旧保持行业前三水平。

据中指研究院发布的《2024年1-5月中国房地产企业销售业绩排行榜》统计,今年1-5月,百亿以上阵营企业为33家,销售额均值为369.5亿元。其中,第一阵营(500亿以上)企业有7家,销售额均值939.4亿元,万科的销售额位列第三。

土地储备方面,今年1月万科新增了3个开发项目,分别位于银川、昆明及贵阳,支付权益价款9.3亿元;同月还新增了2个物流地产,分别位于佛山和济南,支付权益价款1.69亿元。

在此之后,2、3、4月万科均未新增开发项目。直到5月份,万科在沈阳新增了2个的开发项目,权益比例51%,万科权益建筑面积5万平方米,支付权益地价2.48亿元。

与此同时,万科还大力度推动自持类商办等大宗资产的盘活和交易。

5月27日,万科深圳湾超级总部商办地块正式完成转让,地块由万科大股东深圳市地铁集团有限公司和深圳市百硕迎海投资有限公司以挂牌价22.35亿元联合竞得。

此前在4月末万科召开的2023年度股东大会上,万科董事会主席郁亮曾表示,公司已制定“瘦身健体”一揽子方案,统筹好降负债和高质量发展,通过坚定瘦身,调整融资模式,降解风险。后续,除了综合住区开发、物业服务、租赁公寓三大优势主业外,万科将退出其他业务,清理和转让非主业的财务投资。

同时,坚决大力度推进商办等大宗资产交易,计划每年完成200亿元。根据计划,未来两年万科计划削减付息债务1000亿元以上,未来五年付息负债总规模要降一半以上。

深圳湾超级总部地块的成功出让,可以看作是万科“瘦身健体”计划落地的一次成功实践。对于目前需要把资源聚焦用于三大主业发展的万科,能够完成转让、及时变现回笼资金显然是当下更合理的选择。

另外,随着今年以来房地产行业融资环境的持续改善,近期万科也在融资端迎来了利好消息。

5月16日,万科在深交所成功发行一笔规模达14.35亿元的CMBS(商业房地产抵押贷款支持证券),优先级票面利率为3.6%,期限不超过18年,进一步降低了整体融资成本。

5月23日,万科与招商银行等头部金融机构签订协议,获得200亿元银团贷款,抵押物为万科旗下万纬物流股,目前已到账100亿元。该笔贷款也为近4年来金融机构提供给房企单笔金额最大的一笔银团贷款,或将起到示范效应,接下来带动万科的其他融资加速落地。

除了该笔贷款外,5月以来万科还通过多家子公司提供股权质押担保陆续获得了包括邮储银行、中国银行、农业银行、北京银行等多家银行贷款,累计融资额已近百亿元。

“在当前的行业背景下,万科能够频频获得金融机构的支持,是因为市场看到了万科坚决不躺平的决心,也说明万科近期的积极行动获得了市场认可”,有业内人士对界面新闻指出。