界面新闻记者 |

“君亭直营店2023年全年出租率、平均房价、RevPAR 均达到了史上最高水平。今年五一期间,直营店营收接近900万,同比去年上升20%,每间可供出租客房产生的平均实际营收(RevPAR)同比2019年上升15%。”5月8日,君亭酒店(301073.SZ)举办2023年度和2024年第一季度网上业绩说明会,会上着重强调了直营店亮眼的经营指标。

在各大酒店集团聚焦轻资产战略、不断向轻资产转型的背景下,走重资产道路的君亭酒店属于特立独行的存在。

历年财报显示,君亭是国内高端商务酒店和度假酒店运营商,业务模式分为直营酒店运营和酒店受托管理服务两类。其中,重资产投入的直营店占比极高,上市前五年君亭直营收入比重一度达到94%-98%左右。而华住、首旅等国内头部酒店集团租赁及自有酒店收入占比逐年在下降,截至2023年末已降至63%-68%左右。

一方面,直营模式为君亭酒店铸造了护城河。君亭方面表示,其作为一家“小而美”的公司,以独特、差异性鲜明的产品特色及成熟可靠的盈利模式脱颖而出。但另一方面,烧钱且回报慢的重资产模式一定程度上阻碍着君亭的发展。

直营模式弊端日渐凸显

2023年是酒旅市场加速复苏的一年。君亭酒店财报显示,整个2023年公司实现营收5.33亿元,同比提升56.16%。大幅增收的同时盈利水平未见明显改善,录得净利润3051.98万元,同比涨幅仅为2.6%。2021年和2022年的情况同样如此,净利涨幅微弱,不足6%,远不及营收增长幅度。

君亭在财报中解释称,营收的增长主要得益于2023年旅游、出差需求进一步增长以及直营酒店数量增加。而净利表现平平,同样是受直营酒店的影响。

财报中披露,2023年度君亭投资直营酒店而发生筹建期间的租金费用,自交房日开始确认租赁费用,累计管理费用较上年同期增长97%,增加3850.70万元,对君亭的净利润产生较大影响。

在近日举行的业绩说明会上,君亭高管团队也明确提到,由于公司直营项目规模不断扩大,自去年以来,公司维持稳健的营收增长节奏。但投资直营酒店而发生筹建期间的租金费用,自交房日开始确认租赁费用,导致费用端承压;同时新开业的直营店项目存在一定时间的爬坡期,造成成本端的压力。财报显示,2023年新开业的4家直营酒店,因开业前期支出较大,2023年度产生亏损合计4652.92万元。

反映到毛利率水平上,君亭直营酒店与委托管理酒店毛利率差距逐步加大。数据显示,2022年君亭直营酒店运营毛利率为25.79%、受托管理酒店毛利率为67.30%;2023年市场复苏的背景下,君亭直营酒店毛利率同比涨幅仅为3.63%,增至29.41%,而受托管理酒店毛利率提升9.26%,增至76.56%。

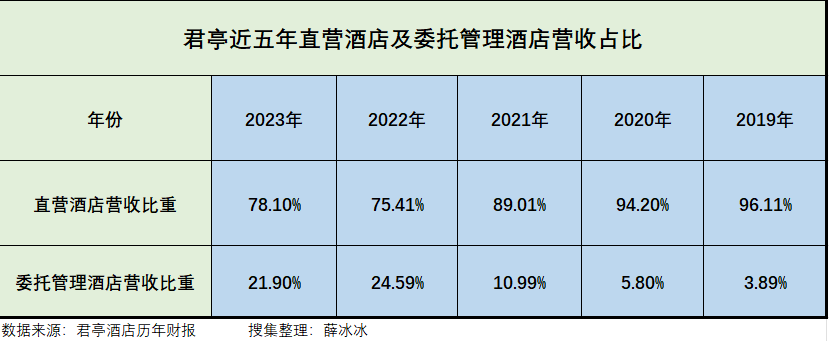

界面新闻还注意到,尽管直营酒店仍是君亭的重心,但从营收占比来看,近年来委托管理酒店已有迎头赶上的趋势。

历年财报显示,上市前的2020年和2019年,君亭直营酒店运营收入占比高达94.20%和96.11%。但是从2021年起,君亭直营酒店营收占比下滑明显,2021年所占比重分别为89.01%、75.41%和78.10%。相应地,委托管理酒店营收占比已从2019年的不足5%,一路飙升至2023年的21.90%。

君亭酒店的“落伍”

从概念上区分,重资产运营是指酒店集团直接持有物业,依靠自有资金和贷款完成日常经营和门店扩张;待发展到成熟阶段,建立起全系列品牌矩阵,加快引入特许经营、委托管理等轻资产模式,进行品牌和管理标准的直接输出。

“从全球酒店集团发展模式来看,基本是有轻有重、轻资产和重资产运营并行,好的物业可以自持。”景鉴智库创始人周鸣岐向界面新闻举例称,如国内的华住、锦江、首旅等头部酒店集团都是有轻有重,轻资产酒店数量多一些、重资产数量少一些。其中,重资产的自投项目的优势是收入可以并入财报 ,而轻资产模式更利于规模扩张,以管理、品牌、经验等获取品牌授权和管理收入。

周鸣岐表示,一家酒店集团最重要的三样东西就是品牌力、会员体系、产品力。品牌力代表品牌知名度、规模效应、吸引力和品牌溢价、会员体系关系到用户粘性和降低渠道成本,产品力则包括硬件打造和软件运营体系两个方面。“酒店业很卷,一家酒店集团的会员体系越强、品牌影响力越大,越可以做到轻资产化。若以这些维度衡量君庭酒店集团,它确实处在偏弱的位置。 ”

洛桑酒店管理机构亚太区首席顾问夏子帆则向界面新闻分析称, 君亭作为上市公司,评估的核心标准并非是重资产或者轻资产的差别,而是整个经营呈现出来的业绩表现力。

她认为,作为一个老牌酒店,君亭本身有着良好且扎实的基础,尤其以江浙区域为大本营, 占有重要的一席之地。但是君亭策略上稍显老套,而酒店是一个与时尚同步的产品,类似于奢侈品,必须有良好的市场触觉与跟上潮流的步伐,才能保证产品跟上消费者的脚步。

“至于君亭的重资产策略,并非其弊端,相反是优势。如果在经营策略上有创新意识,经营者也能足够敏锐,加快改革步伐,促使经营朝着良性发展,这对君亭而言是非常好的。”夏子帆称,毕竟自持重资产产品能够快速传达总部策略,调整速度快,也少了与加盟产品业主的沟通障碍,自然能快速发挥优势。

不过她也提到,作为上市公司,轻资产加盟是逃不开的话题,毕竟资本市场是需要数字报表来呈现企业的良性发展现状的,比如加盟数量、经营增长、利润目标等。

迈向轻重并举的努力

事实上,为了追平差距、走上轻重并举的道路,近年来君亭也做了不少努力。最为出彩的便是2022年初以1.4亿元的作价将此前分拆独立的君澜酒店收入囊中。完成收购后,不仅大幅提升了集团股价,还显著扩大了酒店规模,增强了竞争力和独特性。

目前,君亭酒店集团旗下共有君亭、君澜、景澜三大品牌线。其中,君亭定位于中高端商务酒店,经营模式大多为直营;君澜作为高端度假酒店品牌, 主要通过委托管理的方式经营;景澜定位为中高端社区生活酒店,经营模式主要是委托管理,一小部分是特许经营。

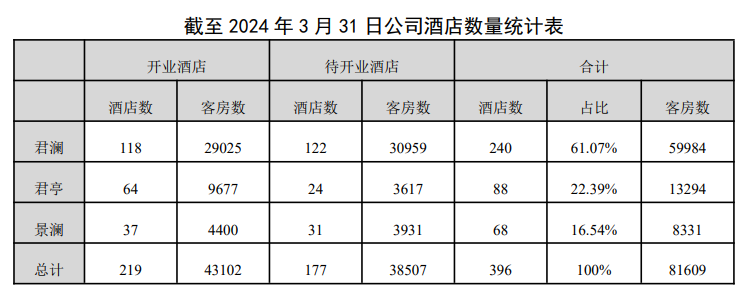

以委托管理模式经营的君澜和景澜酒店,恰恰是君亭酒店集团轻资产发展、规模化扩张的重要抓手。据界面新闻梳理, 君亭酒店在收购君澜酒店前仅有47家门店。而截至今年3月末,君亭酒店集团开业酒店数量已到达219家、待开业酒店数量177家,合计达到396家。这当中,君澜酒店占据半壁江山,已开业和待开业共有240家,比重高达61.07%;君亭位居其后,共有88家,占比为22.39%。

界面新闻还注意到,从君亭近年来的战略方向看,公司已多次将“规模化发展”写进经营计划。2024年,君亭的扩张目标进一步提升,计划签约项目60家,新开业项目63家。

近日业绩说明会上,君亭高管补充提到,今年公司将维持新签约酒店约60家的增速。特别是君澜品牌,作为国内度假酒店市场市占率排名第一的品牌,目前约有100家酒店待开业。自一季度起,已有近20家酒店进入开业前期准备阶段。

直营店扩张方面,2023年财报中披露,公司原计划在分三批次建设15家直营酒店,其中第一批建设6家,第二批建设4家,第三批建设5家。截至2023年末,公司已投资11家新增直营酒店,4家已开业。

除此之外,君亭酒店愈发重视会员体系的建设。2024年经营计划中显示,君亭酒店集团将优化会员预订工具,增加会员活跃度,黏着度和复购率,提升官方渠道的订单比例。同时,持续扩充与深挖拉新渠道,如与支付宝合作通过首页人群卡片拉新转化来提升整体拉新收益,微信公众号引流拉新、与异业大客户(滴滴、抖音、四大航等)体量大的公司合作等举措扩容会员池。

未来君澜品牌是重要看点

谈及君亭酒店集团未来走向,夏子帆认为,由于君亭创新能力明显不足,跟不上泛媒体发展时代,难以让消费者记在心里。现阶段急需推动产品创新、找准品牌调性,加大品牌宣传力。此外,淘汰部分高成本直营店,降低成本费用。保持优势,利用现有资源继续吸收一些核心地段成本低,赢利能力强的直投产品。

周鸣岐则提到:“未来君亭酒店集团的最大看点还是旗下的高端度假品牌君澜,目前君澜在国内渐渐打出了知名度,品牌力比较受市场认可。最关键的一点是,在高端度假酒店领域,君澜面临的竞争者比较少。”

近年来, 随着旅游基数的增大及多元性消费潮流的发展,城市度假的新概念正在酒店市场兴起,有越来越多的酒店集团开始切入这一细分赛道。例如,锦江酒店(中国区)近期成立了独立的度假公寓事业部,专注打造覆盖不同细分市场的锦江酒店度假系列产品。

君亭近日业绩说明上表示,今年五一期间休闲度假类型的酒店表现尤为突出。 区域分布上二三线城市经营情况优于一 线城市,县域城市表现抢眼,一线城市核心商圈热度依旧。城市周边既具备商务功能又融合休闲元素的酒店更受游客欢迎,如江苏扬州、浙江桐庐及浙江丽水等,亲子出行占比较高。

周鸣岐还向界面新闻提到,和商旅酒店不同,度假酒店复购率偏低,需要将网络布局得非常广泛、覆盖全国主要度假目的地。界面新闻在君亭酒店集团官网查询到,目前君澜度假酒店已遍布三亚、北京、上海、福建、广东、四川、云南、新疆等多个省市。

君亭2023年财报中提到, 君澜营造具有打卡式复购特色的君澜度假圈,同时为度假系列打造多个品牌标签,包括滨海度假、亲子度假、野奢度假、温泉度假、古城/古镇度假、田园度假、养心度假、城市度假、冰雪度假,分别对应不同的区位特点和度假需求,满足中国度假酒店市场的新变化。2024年经营计划中, 君亭酒店集团表示,君澜度假品牌将增强战略性、资源型布局的能力,放大君澜度假的内涵,进一步巩固君澜度假在国内的领先地位。