烟台张裕葡萄酿酒股份有限公司(简称:张裕)4月11日晚间发布年度业绩报告称,2023年该公司营业收入约43.85亿元,同比增加11.89%;归属于上市公司股东的净利润约5.32亿元,同比增加24.2%;基本每股收益0.78元,同比增加23.81%。

可以看出,2023年张裕的净利增幅远大于营收增幅。对此,该公司表示,2023年实施的限制性股票激励计划,激发了企业活力,促进了业绩提升。另外,公司对烟台本埠生产系统和烟台自营葡萄基地进行了整合与优化,发挥设备产能优势,优化人员配置,强化利润导向和品质导向,实现了降本增效。

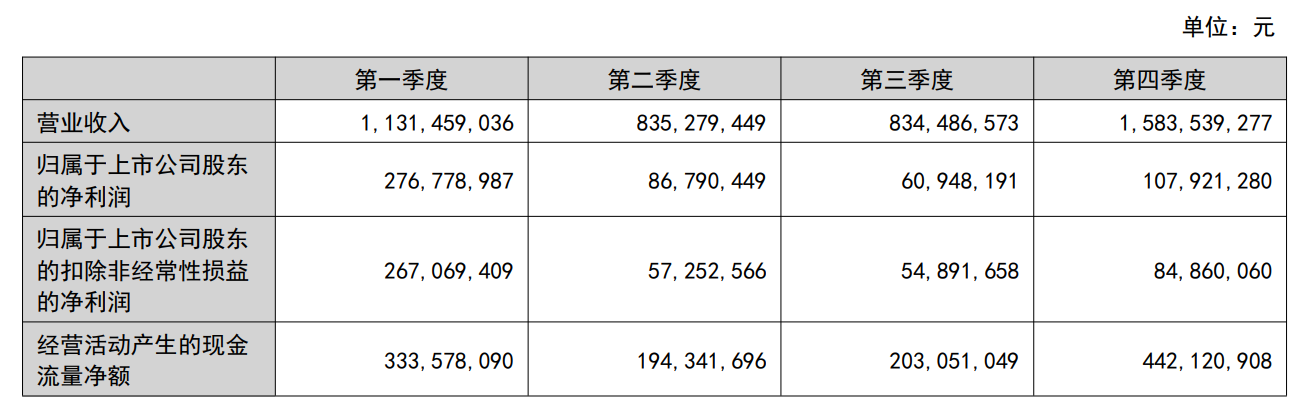

值得注意的是,2023年前三季度,张裕营收净利双降,营收约28.01亿元,同比下滑0.35%;净利润约4.25亿元,同比下滑2.26%。依靠四季度收入高增长,张裕扭转了业绩下滑的趋势。

为了实现业绩增长,张裕大举进行市场营销,拓展市场占有率。其2023年销售费用同比大增20.49%,为12.4亿元,对比其43.85亿元的营业收入,可以更明显地看出张裕“砸钱”拓展市场的动作。

张裕表示,葡萄酒行业尚处于成长期,近几年受各种因素共同影响,国内葡萄酒市场竞争十分激烈,葡萄酒消费量持续下滑,大量葡萄酒生产经营企业长期处于亏损边缘,甚至部分葡萄酒企业被市场淘汰,目前尚无行业反转的明显迹象。

在A股上市葡萄酒企业中,除“老大哥”张裕之外,中信尼雅勉强实现盈利,其预计2023年度实现归属于上市公司股东的净利润350万元到520万元。

另外两家葡萄酒上市公司都已经发布了业绩预亏公告。通葡股份2023 年度实现归属于上市公司股东的净利润预计为-6,008 万元至-9,012 万元。莫高股份预计2023年度归属于母公司所有者的净利润约-3,300万元到-4,000万元。行业的持续低迷。

在2023年迎来了全年营收与净利润双增长之后,张裕能否延续盈利趋势?

张裕相关负责人此前对财联社记者表示,2023年消费较为低迷,进口葡萄酒下降幅度比较大,同时国内葡萄酒产业盈利难度进一步增加,不过张裕中高端产品占比进一步提升,大概增长了3%;同时,该公司旅游业务进一步恢复,海外业务也有所增长。2023年算是张裕最近十年来的一个好年份。

然而,在打下了较好的基础后,中国葡萄酒产业在2024年将再次迎来自澳大利亚葡萄酒的挑战,这也将对在国产葡萄酒中具备品牌优势的张裕形成冲击。

2024年3月28日下午,据商务部公告,鉴于中国相关葡萄酒市场情况发生变化,对原产于澳大利亚的进口相关葡萄酒征收反倾销税和反补贴税已无必要,决定从2024年3月29日起,终止对原产于澳大利亚的进口相关葡萄酒征收反倾销税;终止征收反倾销税后,不征收反补贴税。

消息传出后,澳大利亚葡萄酒企业快速反应,富邑集团的措施包括将奔富品牌的部分产品从全球其他市场重新分配回中国,为奔富入门级与洛神山庄等高档酒款重新建立分销渠道,这将与在近三年抬头的国产葡萄酒形成直接竞争。

年报资料显示,当前张裕坚持“聚焦中高端、聚焦高品质、聚焦大单品”的发展战略,旗下产品分为葡萄酒和白兰地两大系列,葡萄酒主要有张裕、解百纳、爱斐堡、龙谕、黄金冰谷、醉诗仙、味美思、瑞那、巴保男爵、多名利、爱欧、歌浓和魔狮等品牌;白兰地主要有可雅、醴泉、迷霓、派格尔、富郎多等品牌。不难看出,同样是聚焦高净值人群的国内外葡萄酒企业,只能奋力抢占有限的市场。

据澳大利亚葡萄酒管理局发布的《2023年澳大利亚葡萄酒出口报告》,全球葡萄酒供应过剩,自2012年以来每年平均过剩近30亿升,法国、澳大利亚等传统葡萄酒生产国都面临着本土葡萄酒市场和出口市场均出现持续的低迷。

即便如此,张裕仍表示,随着人们收入水平提高,更加追求轻松、浪漫和健康的生活方式,现有消费观念可能会发生转变,国内葡萄酒会更多地被大众饮用,葡萄酒将进入越来越多的家庭消费。

该公司进一步提出了积极的经营目标,张裕将力争2024年实现营业收入不低于47亿元,这一数据较2023年实际营收增长了约7%。