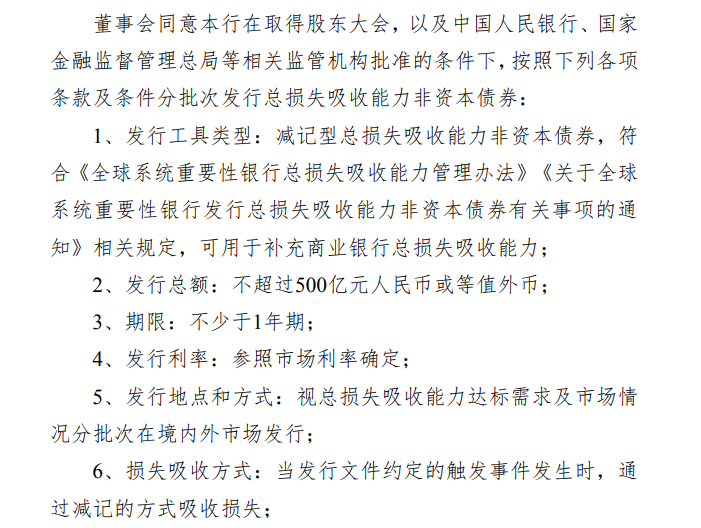

继中国银行之后,农业银行也于近日发布公告,拟发行500亿元总损失吸收能力非资本债券(简称“TLAC 非资本债券”)事项获得董事会审议通过。此前中国银行已公告拟分批次发行减记型总损失吸收能力(TLAC)非资本债务工具,发行规模不超过1500亿元人民币或等值外币。

据了解,TLAC非资本债券是G-SIBs(全球系统重要性银行)为满足总损失吸收能力要求而发行的、具有吸收损失功能、不属于商业银行资本的金融债券。总损失吸收能力是指全球系统重要性银行进入处置阶段时,可以通过减记或转为普通股等方式吸收损失的资本和债务工具的总和。

值得注意的是,TLAC非资本债券具有吸收损失功能但不属于银行资本,包含清偿顺序劣后、有条件赎回权、减记或转股等特殊条款,次级属性弱于二级资本债和永续债,但强于商金债。

业内人士认为,TLAC新型债给了银行更多补充资本的选择空间,整体来说发行TLAC给金融机构在危机处置时保有充足的损失吸收能力,有利于增强银行风险抵御能力,提升金融体系稳健性,这也是我国重要性银行进入TLAC达标实施阶段的一个里程碑。

一直以来,我国对于TLAC非资本新型债券。中国人民银行、原银保监会、财政部于2021年10月份发布《全球系统重要性银行总损失吸收能力管理办法》中,TLAC监管要求包括两项:外部总损失吸收能力风险加权比率自2025年1月1日起不得低于16%,自2028年1月1日起不得低于18%;外部总损失吸收能力杠杆比率自2025年1月1日起不得低于6%,自2028年1月1日起不得低于6.75%。

此后在2022年4月,中国人民银行、原银保监会印发《关于全球系统重要性银行发行总损失吸收能力非资本债券有关事项的通知》,正式推出TLAC非资本债券这一创新品种工具。

去年11月发布的2023年全球系统重要性银行名单显示,工商银行、农业银行、中国银行、建设银行、交通银行五大国有商业银行进入了金融稳定理事会(FSB)最新公布的G-SIBs名单。

根据光大证券金融业研究团队报告,截至2023年三季度末,工行、农行、中行、建行的TLAC风险加权比率分别为14.8%、12.6%、13.3%、13.6%。不难发现,这几家银行与16%的监管要求还有一定距离,而已公告拟发行债券的农行和中行较其他两家更大些。