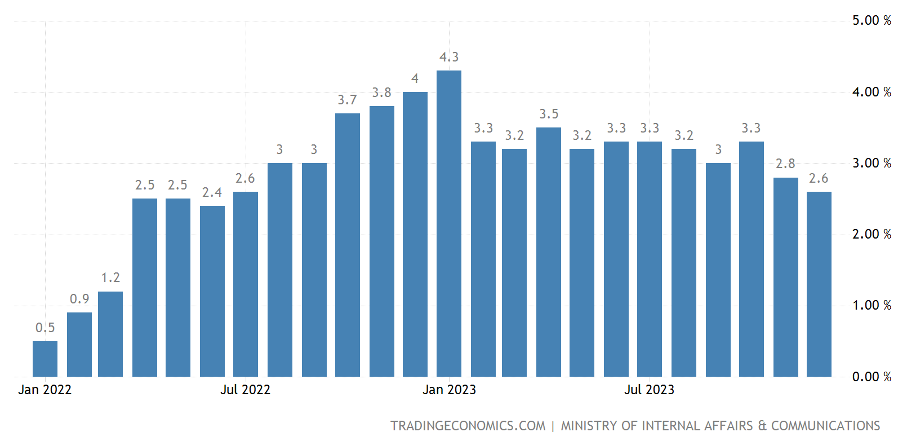

1月19日,日本总务省统计局公布的数据显示,12月消费者价格指数(CPI)同比增长2.6%,涨幅较上月收窄0.2个百分点;扣除生鲜食品的核心CPI同比增长2.3%,较上月收窄0.2个百分点,创2022年7月以来新低。

12月通胀数据符合市场预期,日本央行也很可能在下周的议息会议上维持利率不变。

不过,分析师认为,在服务价格稳步增长以及加薪预期的推动下,日本央行依然有可能在4月将短期利率提升至0以上。

截至目前,核心CPI涨幅连续21个月超过日本央行2%的物价目标。至少在股市层面以及国际投资者看来,这并不能阻止资本对日本股市的趋之若鹜。

1月17日,日经指数盘中一度站上36000点,创下34年新高。19日通胀数据公布之后,日经指数跳空高开再次突破36000点。

过去一年内,日经指数单边连续上涨幅度高达34.3%,表现明显优于标普500同期22.6%的涨幅。

什么推动了日经创新高?

超低的利率、疲软的日元、稳健的经济基本面、企业盈利的改善,以及半导体股票的领涨都是推动日经屡创新高的重要原因。

其中日企盈利能力的提升,以及治理方式的改变正得到全球基金经理认可,也被广泛认为是海外资金于去年年末和今年年初大规模进入东京证交所并推高年初行情的主要原因。

日本经济新闻的研究显示,东京证交所已公布相关数据的1067家上市企业的2023-2024财年净利润同比增长2%,连续第三年创下新高,对应的股息和股票回购也在增加。

新加坡马来亚银行Tareck Horchani表示:“今年以来交易量比去年12月增加了9倍,这意味着去年四季度还在犹豫的投资者现在更有信心投资日本”。

除了企业利润的增加之外,股票回购和派息的增加被视为日本企业对股票市场态度逐渐发生转变的体现,也被视为日本企业治理模式改善的成果。

从中长期来看,日本公司在资产泡沫时代后的脆弱资产负债表导致的消极经营理念,早在2014年就被时任首相安倍晋三点名批评,并作为安倍时代改革的重要方向之一。而从中短期来看,东京证交所2023年3月起推动的强力改革更是日本企业不得不转向的催化剂。

东京证交所去年敦促日企进行改革并对PBR(股价净值比)跌破1倍的“低于解散价值”企业予以退市警告。目前,东京证交所的母公司日本交易所集团宣布,截至去年年底优质板块中仍有269家企业未达到相关标准,为此将给予该类公司一年的改善期限,在退市前六个月该些股票将被指定为监管股票。

该次改革推出之后,丰田和本田立即宣布将开始股票回购以推高股价。《日经》一份截至去年年中的调查表明,日本企业的股票回购达到了创纪录的700亿美元,派息规模也达到创新高的1000亿美元规模。

总部位于香港的Oasis Management创始人Seth Fischer就对《日经亚洲》表示,日本的公司治理持续改善,带来了良好的业绩。波士顿的Kaname Capital创始人Toby Rodes也认为,日本企业的治理自2014年以来一直在改善。

Rodes表示:“直到十年前,股权还是公司之间义务的一种工具。每个人都出于某种原因持有别人的股票,而不是为了回报。”如今,负利率时代存在盈利压力的日本各大银行,以及政府养老金投资基金GPIF的压力都成为了推动日本企业改革的助力。日本企业正在从银行治理走向股东治理。

此外,东京证交所于2022年开启的一系列小范围改革也为如今日经的繁荣奠定了一定基础。其中就包括于2022年初将东证1部、东证2部、Mothers和Jasdaq重新划分为优质、标准和成长型三个新板块,以便于外国投资者理解。

今年1月18日,东京证交所又宣布明年4月起所有主板(东证Prime板)的上市公司都必须进行双语信披。根据去年的统计,东京上市的主要公司之中仅有42.3%的企业会同步更新日语和英语财报,而重要信披实现日英双语的比例仅有28.5%。东京证交所改革小组曾表示,无法看懂当地市场的信披文件是导致海外投资者不敢购入日本股票的原因之一。

素来以价值投资闻名的巴菲特去年4月访问日本并表示正在加仓日本股票的示范效应无疑也是日经走强的另一个因素。巴菲特当时表示已增持了伊藤忠商事、丸红、三菱、三井和住友的股票。

货币政策正常化指日可待?

推动日本股市另一个不可忽视的积极因素,则是日本始终执行的超宽松货币政策。不同于美联储于2022年开启加息周期之后屡次承压的美国股市,日本央行至今仍维持-0.1%的基础利率以及收益率曲线政策YCC工具的使用。

去年7月,日本央行行长植田和男就表示将把10年期日本国债收益率0.5%的上限视为一种参考。这一被解读为即将加息信号的表态,一度使得日经指数下跌超过2%。

最终的事实证明,日本央行开启加息或退出负利率政策的时刻表其实并不存在,虚惊一场的日经指数很快也再度上涨。

关于日本央行何时摆脱负利率,以及何时废止已执行8年之久的收益率曲线政策工具的讨论自去年起就从未停止过。其关键原因在于利率决议中多次提及的2%通胀目标早已被触及多时。

自从2022年4月日本CPI首次突破2%目标至2.5%之后,日本物价指数涨幅已经连续22个月超过日银的通胀目标。尤其是2022年8月至去年10月之间,日本的通胀数字更是稳定在3%以上。特别是在欧洲和美国的最新通胀数字分别从超过10%高点大幅回落至2.9%和3.4%的同时,日本的通胀却仅从4.3%的高峰降至2.6%,这明显意味着日本的通胀情况与这两大经济体并不完全相同。

尤其是在扣除生鲜食品价格和能源价格的核心CPI数字上,日本自2022年4月首次录得核心通胀正增长以来就长期保持在4%左右的区间。

毫无疑问,相比于美联储和欧洲央行对于通胀的恐惧,致力于打破长期通缩、实现物价和收入正循环的日本央行乐见于更顽固的通胀——即便该数字已经22个月超过政策目标。

外界普遍预测,在物价已经确定能够稳定上涨的大前提下,日本央行正在等待正循环链条的另一个环节——工资收入的上涨落地。

根据惯例,日本主要公司都会在每年3月与工会进行跨行业的工资谈判,也被称为春季薪资谈判。

目前包括丰田和优衣库等公司已确定将为员工提供大幅度加薪,任天堂更是表示将加薪超过10%。

不过,撇开这些大型企业的日本今年平均涨薪幅度可能并不乐观。日本经济研究中心JERC的一项调查就显示,日本大企业2024/2025财年的平均加薪幅度将达2.85%,其中基本工资涨幅仅有1.08%。该涨薪幅度不仅未能满足现任首相岸田文雄每年涨薪3%的呼吁,很可能也未能达到触发日本央行迅速改变货币政策的红线。

监管货币政策的日本央行理事前田荣治认为,春季工资谈判的结果可能是高于去年水平的4%(3.58%),这表示一个积极的工资价格周期开始运转。

前田荣治的表态也被认为是日本央行内部将4%涨薪确认为退出负利率政策的指标之一。

虽然日本央行的货币政策在今年4月薪资谈判之前大概率不会出现实质性变化,但部分细节性的变化仍能被观察到。例如去年10月31日公布的利率决议中,基准利率和YCC工具不改变的同时,植田和男宣布将10年期国债长期收益率的控制上限1%从硬性指标修正为参考指标。这一被植田和男称为提高YCC政策灵活性的举措,也被外界视为日本央行正在逐步放松YCC工具的信号。

野村证券预计,日本央行将在4月薪资谈判之后首先退出负利率政策,再于今年二季度取消YCC工具。

向失落的三十年说再见?

通货膨胀再度出现,消费者支出开始上升,外国赴日游客率创新高,股市收复过去30年的失地,日本经济似乎终于出现了质的变化。

东京野村资产管理的村尾祐一九表示:“日本的基本经济状况,包括企业盈利,都好于美国、中国和欧洲。”

日本内阁府2023年的年度经济白皮书中就提及,通胀上升可能标志着经济增长低迷和通货紧缩时代的结束。

白皮书认为,自2022年春季以来的日本物价和工资上涨幅度扩大表明,日本经济在25年与通货紧缩的斗争中正达到一个转折点。日本企业正在将更高的生产成本转嫁给消费者,劳动力市场紧张意味着工资现在比过去几十年更有可能上涨。

白皮书补充道,近期日本通胀上升也开始改变消费者对未来物价上涨的预期,这对于防止通货紧缩回归至关重要。退出通货紧缩的机会之窗可能正在打开。

前日本央行副行长若田部昌澄表示:“我们正处在关键阶段,日本有可能无法达到2%的通胀目标,但总体而言,如果我们有正确的政策,我认为日本有很大机会摆脱通货紧缩。”若田部昌澄认为,积极的通货膨胀将消除政府债务的实际负担,日本经济最近也创造了有史以来最高的税收收入。从这个意义上而言,日本也有可能解决其相比于GDP规模极其巨大的债务问题。

除通货紧缩这一货币问题之外,日本部分强势产业竞争力的丧失也被视为失落30年的因素之一。如今随着发达经济体大力推行产业链去风险化战略,G7集团之一的日本无疑是最大的受益者。

在日本经济产业省的推动下,日本已推出了1.3万亿日元的补贴以吸引半导体产业回流日本。在去年的G7峰会上,岸田文雄就与台积电、三星、美光、英特尔、IBM等企业进行了谈判,其中的重点项目包括台积电在熊本的新生产基地以及美光在广岛投资5000亿日元的新工厂。而半导体股票的上涨也是日经指数大涨的最主要带动者。

曾预言泡沫时代破灭之后的日本将会失落30年的青木昌彦认为,日本走出失落也需要30年。原因在于从旧有体制过渡到新的制度体系,至少需要一代人即30年的时间,例如旧有的终身雇用制历经一代人的时间才会逐渐发生变化。