文|五环外OUTSIDE 优优

编辑|车卯卯

过去的一年,餐饮消费以我们想不到的方式发展。

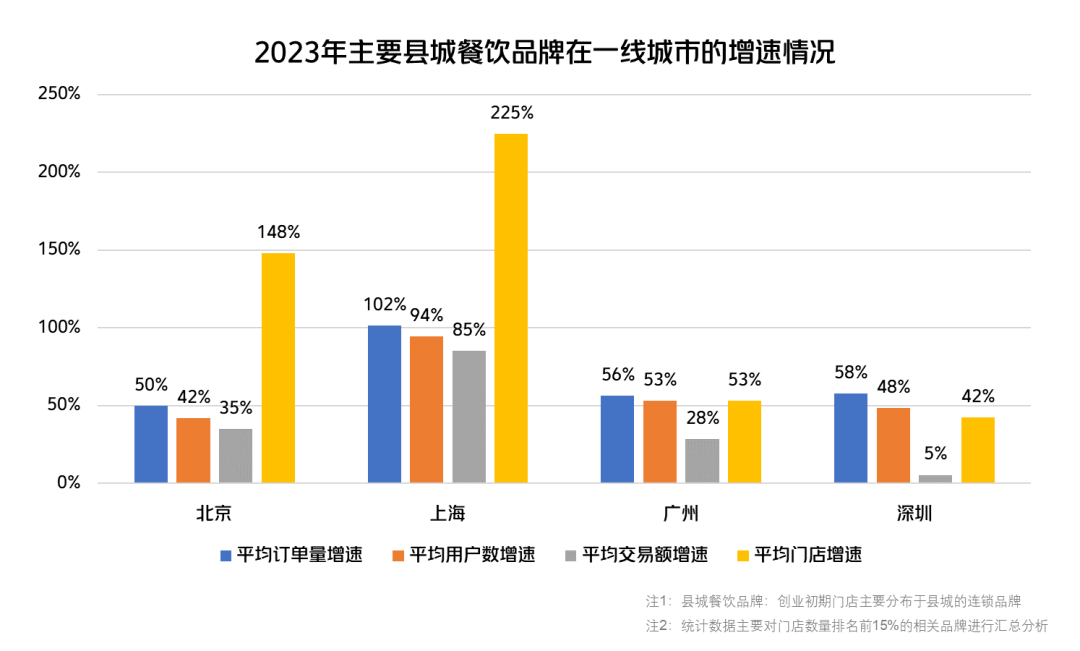

参考一组最新的数据:2023年1月至11月,闯入一线城市的县城头部餐饮品牌订单和用户数平均增速都超过了50%,特别是在上海,主要县城餐饮品牌平均门店数量在2023年以225%的速率增长,让人心生感慨。

2023年,县城餐饮品牌在一线城市增速亮眼(图源:美团研究院)

之前,我们喜欢把目光聚焦在头部品牌的下沉,花大量精力研究从一线城市持续向县城下沉的餐饮品牌。因为合理的路径是这样的:从“饱和”的北上广深出发,触达到辽阔的二三四线城市,深入至数量繁多的小镇与县城里,才会有品牌持续增长的星辰大海。

但是实际上这些从上而下的品牌,只是偌大餐饮圈子里的很小一部分,他们的故事在过去四五年反复书写,他们的路径被反复试探,却不一定能代表中国的真实情况。

越来越多县城出身的品牌,用上了农村包围城市的策略,正在北上广深反向圈地,开出越来越多连锁店。

他们的商业经,沉淀为最朴素的一句话:顺势而为。

01 城乡的双向消费平权

在过去一段时间里,以星巴克和喜茶为代表的一线品牌,都将下沉市场看作是品牌的战略重心,成功地实现了品牌的扩张。

早在2022年11月,星巴克中国首席运营官刘文娟就曾表示,星巴克看重的不仅仅是全国300多个地级市场,也包括了近3000个县域市场。到了2023年9月,星巴克披露已经进入中国近800个县级市场,完成了目标的近三分之一。

喜茶通过降价吸引更多下沉市场的用户,根据官方披露,2023年上半年门店总数超过了2000家,几乎超过了2022年和2021年全年的开店数量,且大多都在三四五线城市。

对品牌而言,这是下沉策略。品牌们信奉“下沉市场即大众市场”,期望将总规模约10亿的下沉市场人口变成潜在的消费者。

但对于下沉市场的消费群体而言,这是另一种消费升级。

在下沉市场里有两批人。

一批是土生土长的“原住民”,其中一部分收入逐渐提高后,开始追逐更高质量的生活,需要更丰富的品牌满足更多样的需求。另一批,是曾在一线城市学习或工作后的“回流”居民,县城里有越多与一线城市相同的品牌,他们就越“适应”回流生活。

三四线城市的购物中心如果引进了喜茶和星巴克,商场开发商大概率会在各种宣传渠道,大张旗鼓地宣传,似乎要告诉全城人,有了这些品牌,这里是全城最接近一线城市的地方。

此时的一线城市商圈,却正在为另外一些品牌腾出店面。

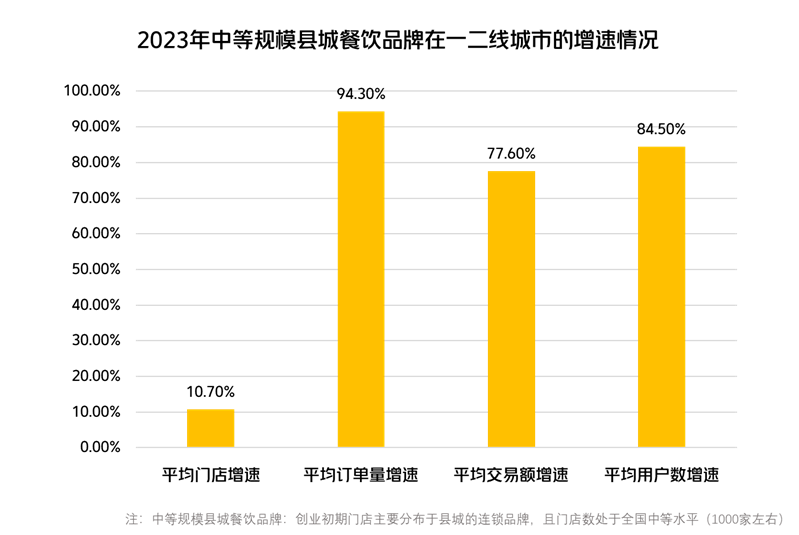

回到开头的数据,来自二三线城市的餐饮品牌采用了“上行“,或者说是“上浮”策略,在北上广深反向圈地不是新鲜事。押注一线城市的餐饮品牌里,已经率先跑出了蜜雪冰城、华莱士、塔斯汀等头部企业,也涌现出一批高增速的中等规模餐饮品牌。

中等规模县城餐饮品牌在2023年实现了快速增长(图源:美团研究院)

来自河南郑州的蜜雪冰城,2023年上半年对比2022年同期,在北京、上海、广州和深圳分别新增了128家、144家、148家和73家门店。越来越多的雪王门店,开在了经济体量更大的城市,进军五环内。

来自福建福州的汉堡品牌塔斯汀,终于在2023年8月,将大红色主调的店铺开进了北京。而广州、深圳和上海的塔斯汀门店数量,分别达到了178家、110家和30家。还有华莱士,早就在一线城市开出了超过1400家门店。

当越来越多县城青年在商场里喝到均价30元的星巴克的同时,一线城市年轻人在步行街里,喝着6元的蜜雪冰城,吃着人均18元塔斯汀和华莱士的套餐。这似乎在宣告着,一线城市里消费降级潮的到来。

塔斯汀的客单价,在16-18元之间(图源:美团)

但如果把上述现象单纯的定义为消费升级、消费降级,似乎都有失偏颇。与其争论消费究竟是升级还是降级,两拨人争论不休,不如大大方方承认在城乡收入缩小的背景下,两种消费都存在。

“城乡居民人均可支配收入比”这个指标,可以直接体现城乡居民收入差距。这个指标的分子和分母分别对应城镇居民、农村居民人均可支配收入。指标越小,表示城乡居民收入差距越小。2012年到2022年,城乡居民人均可支配收入比已经从2.88降至2.45。

随着中国城乡差距迅速缩小,消费也相应被逐步拉平,这个趋势逆转的过程,这就是城乡的双向消费平权。

商业世界并不割裂,在消费升级与消费降级同时并存、追求高品质和追求性价比同时并存的现在,一线品牌下沉、县城品牌上行,就是餐饮市场充满活力的典型特征。

02 性价比+互联网,品牌增长的杠杆

往前追溯,一线品牌下沉、县城品牌上行的现象,两者并非同时出现,而是前者先于后者。

一批一二线城市品牌洞察到下沉市场的消费升级需求后,到下沉市场试水开店,培养出了下沉市场消费者品质升级的消费习惯。这个进程中,县城餐饮品牌利用下沉市场低成本、低消费、客源稳定的优势,同步积累资金,优化打造供应链,完成产品的品质升级。

但这些还不足够让下沉市场品牌撬动上行的杠杆。直到近3年,它们才等到品牌增长的时机。

因为,一线城市消费者的消费习惯重新洗牌,出现了“一内一外”两个改变。

内变,指的是越来越多一二线消费者高调推崇“性价比”。

经历着裁员和收入下降,一二线消费者钱袋子紧了,消费力普遍下降了,对平价餐饮的需求更高了。

单价8-12元之间的平价咖啡品牌库迪和瑞幸,这一两年在一线城市各大写字楼遍地开花。塔斯汀的美团外卖商品评价上,用户评价“无可挑剔”、“恨不得天天吃”。

这对本身驻扎一二线城市的品牌而言,是危机。

2023年前三季度,肯德基的客单价已同比降低了5%;海底捞开启了降价策略,客单价从2020年的110.1元下降至2023年上半年的102.9元。一线城市餐饮市场供需变化了,品牌只有让产品更具有“性价比”,才能留住客户。

海底捞的客单价逐年下降(数据来源:海底捞财报)

平价打法兴起,对县城餐饮品牌而言,是机会。

它们熟知如何满足一线市场消费者追求性价比的需求,知道如何用更低的价格提供更高质量,甚至超预期的产品与服务。

消费者注重高性价比的消费心理,让这些品牌具备了进军北上广深的底气。

而外部的改变,是指互联网带来的团购、直播和外卖的普及。

本地零售平台的加持,是县城品牌快速上浮的关键。

一方面,本地零售平台让品牌在降低营销成本的同时,提升品牌知名度和获客效率。

前些天,同事小婷准备点外卖时,看到了蜜雪冰城正在直播。当她点进直播,发现有个套餐包含了3个不同口味的圣代,总价不到15元,觉得便宜便买了,提货回来后分给了其他同事.

小婷早就听过蜜雪冰城很便宜,但这是第一次购买。如果不是因为无意中看到直播,她大概率不会主动购买。自从小婷在办公室分享圣代以后,其他同事也会去直播间蹲便宜的产品,办公室的下午茶,开始频繁出现蜜雪冰城的产品。

将视角从办公室脱离出来,在一线城市里,每天有无数“小婷”们,通过美团等互联网平台的渠道,发现品牌在附近的门店,开始尝试品牌的产品。

因为有了直播和团购,“蜜雪冰城”们无需花费大量营销成本,精准、批量触达了追求“性价比”的消费人群,直接促成消费转化。

另一方面,本地零售平台帮助品牌在降低房租成本的同时,扩大品牌有效经营半径。

在外卖还没被广泛普及之前,餐饮品牌店面只能作为单一的堂食消费和体验场所。疫情后更多人接受了线上购买和万物到家,外卖成了一种生活方式。随即便出现了餐饮品牌将店铺变成堂食+外卖,或者是中央厨房+堂食这种更灵活的模式。

在一线城市,因为有外卖,品牌选址时可以考虑非核心位置,即便开在城中村、巷子尾,订单依旧能够爆满。在降低房租成本的同时,提升获客效率和运营范围,打破了时间和空间对餐饮的局限性。

我随意走进公司附近小街上的一家蜜雪冰城,店铺里不需要排队,但是台面上饮料却满满当当。我问店员一天能卖多少杯,店员告诉我一两千杯,许多都是外卖单。

有了互联网平台的加持,品牌得以实现全面的“性价比”,才真正撬动了县城品牌上浮的杠杆。

03 “消失”的城乡二元消费结构

品牌下沉和上浮的故事,曾经贯穿了我们的青年时期和现在。

以我自己为例,我的家乡在一个GDP不到两百亿元的小县城。

小学五年级时,我第一次吃到肯德基。当时的肯德基,开在了距离家乡80公里外的地级市,必须要我父亲带我骑一个小时摩托车,才能尝得上。而我所在的县城,只有“盗版”的“麦肯基”。

我们三口之家,当时一顿吃下来,得要上百块。当时的上百块,是我父亲一天的收入,也是家里两三天的伙食开销。

直到我有机会去省城读高中,我才感受到县城和省城,是两个完全不同的世界,消费结构差异巨大。肯德基和麦当劳,就开在学校附近。每天中午午餐时间,店里都挤满了一顿吃掉30块的学生们。

而我,只有每次从省城回家,才会咬咬牙,给父母带上汉堡、薯条和鸡翅。

现在一切不同了。高中时感知的城乡消费结构差异,已经慢慢不复存在。

一方面,县城的品牌越来越多了。像奶茶品牌古茗、家庭式西餐品牌卢家妈妈等,我率先在老家看到,随后才在省城里发现。

另一方面,县城里有了肯德基和麦当劳。县城的品牌,也慢慢开始走上正轨,没了“麦肯基”,多了有特色的德克士、华莱士和塔斯汀,外卖就可以触达,吃一顿也不过人均30元。

而华莱士、蜜雪冰城这些县城率先出现的品牌,不仅进入了一线城市,连锁店铺数量已经超过了一万家。

在餐饮界,是否有万店连锁是行业成熟度的一个重要指标,谁也不曾想到,是这些抓住城乡消费结构变化的县城品牌,引领着中国走进了批量诞生万店连锁的时代。

截止至2022年11月,全球有12个超过1万家连锁门店的餐饮品牌,中国品牌有4个,除了正新鸡排,其他三个品牌都来自非北上广深城市(图源:窄门餐眼)

中国餐饮的下一个万店品牌,也必定产生于此。